Tiempo de lectura: 4 minutos

Dejamos de lado temas filosóficos o generales y hagamos sitio para comentar algo más ligero: un indicador que desde hace unos años utilizo para hacer seguimiento de mi plan financiero en término de objetivos y evolución histórica.

Ya he hablado de ello en algún comentario de los últimos meses, y como es muy relevante para mí, he pensado que podía ser interesante decir algo con un poco más de detalle.

Antes, como casi todo el mundo, mi principal indicador para definir objetivos y medir mis resultados era la rentabilidad de la cartera, pero en relación a mi evolución como inversor y sobre todo en relación los objetivos que persigo, he encontrado otro indicador bastante más significativo para mí.

Quería algo que reflejara mejor lo que quiero conseguir, a largo plazo, con mis inversiones, es decir, una generación de ingresos complementaria que ayuden a financiar los gastos familiares.

Hace tiempo, mirando el blog de Dividend Growth Investor, me fijé en un indicador que acabé adoptando: La cobertura de los Dividendos.

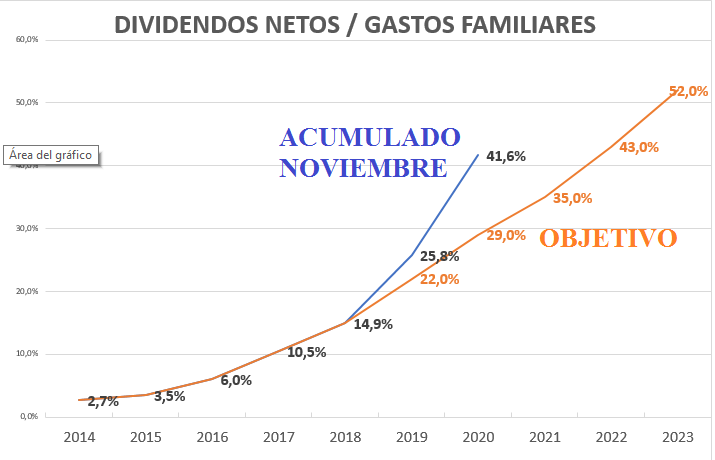

Este indicador, muy sencillo, es un ratio que se calcula dividendo, valga la redundancia, los dividendos netos ingresados, por los gastos familiares y lo que indica es que porcentaje de los gastos familiares están cubiertos por los dividendos netos que se han recibido.

Ventajas para mí:

- Mide mi objetivo y mi resultado sobre la base de la evolución de los dividendos, como primer elemento, que es una medida financiera, obviamente, mucho más estable que la rentabilidad:

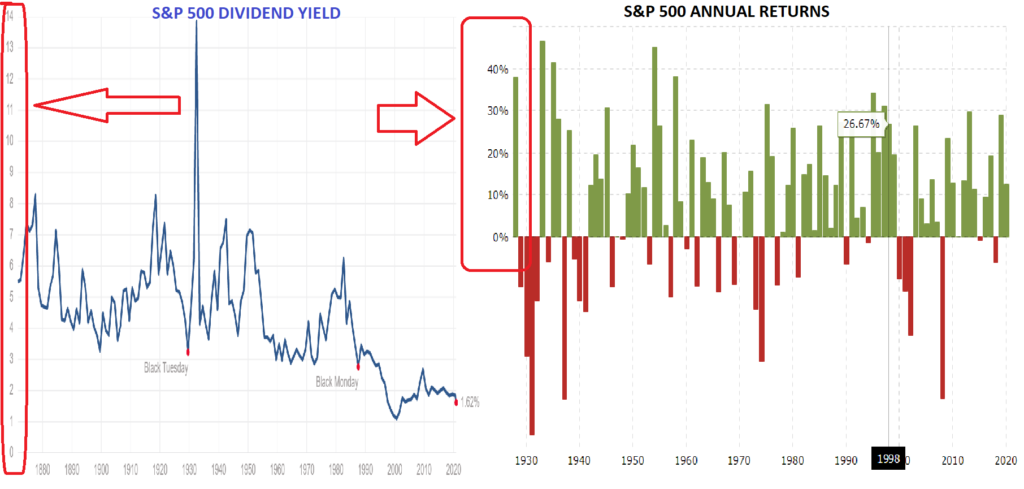

En el gráfico arriba a la izquierda tenemos la rentabilidad por dividendo del S&P 500, que naturalmente se mueve en un rango mucho más estrecho y aún más en las últimas décadas, respecto a la rentabilidad anual del mismo índice, que vemos en las barras de la derecha.

- Otro aspecto que puede ser una ventaja, según el prisma con el cual se mire y rizando un poco el rizo, es que los dividendos son un hecho; se refieren a los beneficios pasados que las empresas han decidido distribuir y no tienen ninguna relación con lo que pueda ocurrir.

Por otro lado, la rentabilidad se obtiene con los precios que, al final, se basan sobre expectativas futuras y son la mejor estimación sobre las perspectivas de las empresas que la inteligencia colectiva del mercado define en cada momento; puede ser más o menos precisa pero tiene siempre una componente dominante de previsión futura.

- Otra ventaja que encuentro, es que la segunda componente del ratio, los gastos familiares, tienen una parte más o menos elevada que es discrecional y que el inversor, o la jefa del inversor, puede controlar, hasta cierto punto.

Esto hace que el ratio de cobertura Dividendos Netos/Gastos familiares sea una medida bastante más gestionable por parte del inversor respecto a la rentabilidad.

Dicho esto, es evidente como, en mi caso personal, en los últimos tres años, desde cuando he empezado a adoptar este indicador objetivo, he podido orientar la cartera hacia el objetivo de una creciente cobertura de los gastos familiares.

El gráfico abajo muestra los objetivos y los datos actuales de los últimos años (el 2020 se refieren al acumulado a finales de Noviembre).

Cerrar el año 2020 con una cobertura cercana al 40% de los gastos, muy por encima del objetivo que me había puesto del 29%, es simplemente el fruto de una año muy anómalo donde los dividendos se han incrementado significativamente (>40% respecto el año pasado) con una senda más agresiva respecto la que me había marcado, mientras que los gastos se han reducido, de forma no deseada, un 15%.

Comentaré en un próximo post la estructura, contenido y evolución de la cartera que está a la base de estos dividendos.

Realmente me parece más dificil calcular los gastos familiares que los dividendos que recibirá. ¿Sabe Vd, sus gastos familiares?¿los que paga Vd. o todos? ¿Si le toca cambiar el vehiculo no se irá al garete el ratio? ¿No es mejor indicador el total de dividendos cobrados y punto?

tengo una plantilla con los principales categorías de gastos que puede tener una familia que empecé a rellenar cuando cobré mi primer sueldo y desde entonces he seguido y tengo todo el historial desde la etapa de soltero hasta la actual

Todos los miembros de la familia me dicen cada día lo que han gastado y en que categoría.

No ha sido fácil que mi mujer se acostrumbrara a esta rutina pero mi determinación (y quizás desde su punto de vista mi pesadez) la convenció

hay una parte de los gastos que clasifico como “amortización” que cada mes se incluye en el balance.

Esta cantidad que se va acumulando cada mes es la que uso para financiar gastos extraordinarios como coche, obras del piso etc. de forma que ese gasto no impacte de forma significativa.

Si no se tienen los datos de gastos es una aproximación posible, pero en mi caso ha sido muy natural.

Casi cada dia me considero afortunado de que mi mujer me aguante, pero después de leer su respuesta igual resulta que la afortunada es ella.

Yo lo he conseguido con mi mujer muy fácilmente, todo lo paga con tarjeta (q ahora es su móvil y le es más cómodo) y es más fácil de categorizar y lo que paga en cash, no se puede controlar pero si la retirada de efectivo del cajero, así es q sabemos exactamente lo q gastamos y soy yo el que lo apunta en la aplicación del móvil q tenemos.

Dicho esto, acabo de hacer rápido las cuentas de Noviembre y los dividendos de dicho mes solo han cubierto un 4% de los gastos familiares…

Por cierto, esa referencia al cambio q hizo hace 3 años, no estará relacionada con los CEFs?

No haga spoiler de la próxima entrada

Felicitarle a usted y a @JordiRP por ser capaces de llevar tan bien la contabilidad familiar incluyendo ingresos y gastos. Eso de invertir con mentalidad empresarial para la mayoría entre los que me incluyo cuesta tener la disciplina para aplicarlo a las propias finanzas

Un excelente indicador en cuanto a que se centra uno en algo más estable, como muy bien comenta que las cotizaciones. Aunque sea un poco tópico, en las crisis es bueno recordar que los dividendos en particular, y los resultados empresariales en general, sufren oscilaciones mucho menos bestias que las cotizaciones, de la misma forma que en los mercados muy alcistas suelen subir con mucha menor fuerza.

Lo que suele variar es la percepción del mercado en forma de que múltiplos les aplica un componente con una dosis significativa especulativa y , por lo tanto, difícil de preveer. Ojo con las conclusiones que pretendemos sacar de algo tan sensible a ello como las cotizaciones.

También me gusta que se centra en los objetivos particulares y actuales y menos en previsiones, exageradas a veces, de gastos futuros. En mi opinión el gran problema que tienen según que enfoques es que al final uno termina con la sensación de que no tiene nunca bastante suficiente y se enroca excesivamente en ir subiendo el valor absoluto de la cartera sin ponerlo en relación con lo que necesita.

Finalmente me gusta porque se puede ver fácilmente el posible efecto de algo que ahora casi no existe, pero cuando aparece con fuerza, suele tener efectos nada despreciables, la inflación. En este indicador se puede intuir sus efectos en base al posible incremento de los gastos familiares y que mucho cuidado con creer que dividendo creciente significa mayor poder adquisitivo.

¡Un 40% es una pasada!

Que habrá sido por bajada del gasto familiar en parte. Lo que no me cuadra es que las empresas de su cartera hayan incrementado dividendos. Intuía que con el lio económico que hay montado la tendencia era a recortar.

¿Nos podría explicar un poquito más?

Gracias por anticipado.

Un gran artículo. Simple y con mensaje desde la experiencia personal.

Muchas gracias @agenjordi

Tengo mucha admiración por su capacidad de enfatizar y destacar los puntos claves en sus comentarios.

Marzo del 2020 ha sido un “torture test” bastante complicado para cualquier estrategia.

Tengo que admitir que constatar que, a finales de Marzo del 2020, había ingresado el doble de los dividendos respecto al primer trimestre del año anterior (como lo he conseguido lo abordaré contestando a @jrcogollos), me ha ayudado bastante en quitar la atención de lo que estaba pasando con la rentabilidad de mi cartera.

Totalmente cierto. También es cierto que la dinámica de las necesidades familiares suele cambiar mucho en el tiempo y es algo con lo cual hay que adaptarse.

Excelente reflexión

Saludos cordiales.

Miren, he encontrado este artículo:

@jrcogollos, muchas gracias por su comentario.

El incremento de dividendo tan relevante se debe a mi forma de gestionar la cartera y las circunstancias que se han dado este año.

Cuando, en los próximos días presentaré la cartera, posiblemente se entenderá mejor pero ya puedo anticipar algunas ideas.

Ha habido dos momentos claves de gestión de mi portfolio que han generado este incremento de dividendos: el primero, como siempre ocurre, es a finales de año; en este caso 2019 donde hago ajustes y rebalanceos y el segundo momento clave ha sido Marzo 2020.

Empiezo con la caída de Marzo 2020 donde he incrementado de forma excepcionales las aportaciones (más del 90% de las aportaciones del 2020 han sido en el primer trimestre) drenando recurso de liquidez y reduciendo posiciones en otras carteras no orientadas a la generación de dividendo, y también reinvirtiendo las plusvalías de la cobertura que tenía sobre el 50% de la cartera.

Estas aportaciones han ofrecido un excelente retorno vía dividendo por el momento en el cual se han producido y también por la orientación hacia vehículos de alta rentabilidad por dividendo como los CEF (Closed End Fund; hablaré de ello cuando presentaré la cartera).

Rebalanceo de fin de año:

Para entender como afecta al flujo de dividendos la gestión que hago de cada Diciembre voy a poner el ejemplo de lo que estoy haciendo justo ahora.

En general, si tengo plusvalías acumuladas durante el año de las otras carteras de corto plazo o de las coberturas, rebalanceo la cartera de largo plazo para compensar estas plusvalías vendiendo las posiciones con minusvalías latentes, o, como es el caso de este año donde tengo minusvalías realizadas en el acumulado del año, vendo parcialmente las acciones que han crecido más, con el objetivo de tener un saldo anual plus/minusvalías lo más cercano posible a cero, para no pagar impuestos por este concepto, el año siguiente.

La liquidez que genero con el rebalanceo la reinvierto en acciones o fondos (CEF) normalmente con un dividendo mayor a las posiciones que he cerrado.

Por ejemplo, este año he decidido reinvertir solo el 50% de la liquidez que he generado cerrando parcialmente las posiciones y me quedo con la otra mitad de la liquidez para la primera corrección significativa del año que viene, y con este 50% invertido ahora ya tendré un incremento del 4% de los dividendos del año que viene respecto a este año, simplemente por el cambio de los pesos de las acciones/fondos en cartera.

Así es como genero el incremento de los dividendos.