Tiempo de lectura: 6 minutos

El tema de este post se ha abordado en varias ocasiones; dentro de +D. Recuerdo unos muy buenos posts de @Cygnus como “De lo divino y lo humano” donde se evidenciaban algunos estudios muy interesantes que indicaban que en plazos largos, por ejemplo 20 años, es posible tener rentabilidad significativamente superior al benchmark, más de un 5% anual, simplemente por azar. Lo que implica que puede ser complicado distinguir entre habilidad y suerte, también en plazos muy largos, además considerado que, en base a otro estudio, un gestor que se considere bueno, no obstante su habilidad, tendría 15% de probabilidades de no poder superar al índice, durante 10 años, simplemente por azar.

En otro post excelente, “A la deriva entre icebergs” @Cygnus enseña como se puede estar equivocado si tenemos confianza elevada basada en los datos pasados, porqué para tener una confirmación estadística que esos resultados pasados están basados en la habilidad del gestor y no en el azar, se necesita un número muy elevado de años, en muchos casos fuera del alcance de la vida inversora de cualquiera de nosotros, y en muchos casos también del mismo gestor.

El papel del azar en los mercados financieros también sale a colación en un tercer post de @Cygnus “Es fácil batir al mercado” donde se muestras que carteras construidas de forma aleatoria consiguen mejores resultados que los índices donde están representadas tales empresas.

Más recientemente, tenemos el primer post del blog de @Ayuso «Si me dan a elegir prefiero la suerte que el talento» que nos recuerda la importancia de la suerte en nuestras vidas.

Primero de todo creo oportuno definir lo que entiendo por los principales conceptos objeto de esta entrada, es decir azar y suerte.

Azar: una serie de eventos casuales de carácter universal y objetivo, en el sentido que se asocian a fenómenos aleatorios de carácter general que no se pueden controlar.

Suerte: es como popularmente se conoce el Azar; es la versión particular del azar, en el sentido que tiende a tener una connotación de asociación a personas concretas (por eso particular) y, en este contexto, tiene una connotación subjetiva.

En cualquier caso, el azar, a nivel general, y, si queremos, la suerte, a nivel particular, son lo que determinan que ocurran determinadas circunstancias por casualidad y de forma independente del esfuerzo y habilidad de las personas.

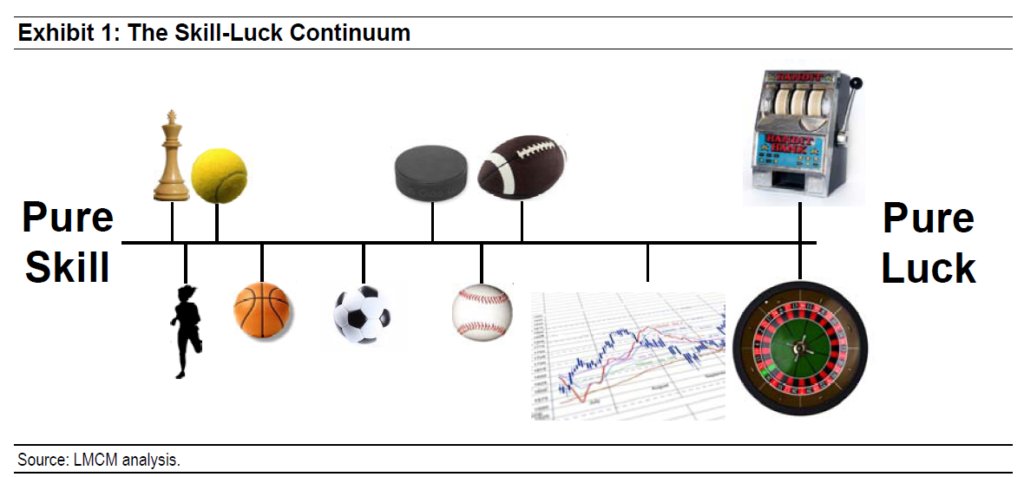

M. Mauboussin, autor de un libro “Untangling skill and Luck” propone un gráfico que identifica varias actividades con diferentes niveles de dependencia del azar

A la izquierda del gráfico están las actividades donde la habilidad es la clave para conseguir un resultado positivo; moviéndose hacia la derecha, el azar va teniendo siempre más importancia y, en el extremo derecho, están las actividades que dependen casi totalmente del azar.

El autor pone los mercados financieros cerca del extremo derecho donde la habilidad, es decir la capacidad de usar el proprio conocimiento y experiencia para conseguir un resultado favorable, tiene mucha menos relevancia que la suerte.

En general se puede considerar que el resultado de cualquier actividad es la combinación de habilidad y azar; el grado de importancia de cada uno de estos dos factores determina el posicionamiento de la actividad en el gráfico.

Es interesante la prueba que el autor propone para definir si cualquier actividad depende más o menos del azar o de la habilidad: simplemente hay que ver que posibilidades hay que un participante de una actividad puede perder o equivocarse de forma intencionada y conseguir un resultado negativo;

en las actividades con fuerte dependencia del azar es bastante complicado perder de forma intencionada y los mercados financieros también entran en esta categoría porqué la dificultad para crear una cartera con valores que lo hagan mal es por lo menos tan complicado como crear una cartera de valores ganadores.

Otra idea interesante de M. Mauboussin extracta de otro paper es la de “Paradoja de la Habilidad” (Paradox of Skill)

La idea es que, en el ámbito financiero, cuanto más aumenta la habilidad de los participantes, tanto más importante será el papel de la suerte;

Esto ocurre cuando el nivel de habilidad de los inversores aumenta con el tiempo, lo cual es lógico, con la mayor formación y experiencia que van acumulando, el diferencial de habilidad entre los mejores inversores (su habilidad relativa) tiende a disminuir en el tiempo, es decir hay un grupo siempre más numeroso de buenos inversores cuya habilidad es bastante o muy elevada y con pocas diferencias entre ellos.

En este contexto es siempre más difícil destacar dentro de este grupo a nivel de habilidad y cobra mucho peso el papel del azar.

Al final, la inversión a nivel de habilidad para superar la rentabilidad de un índice es un juego a suma cero y si hay un grupo de inversores que consigue una performance superior será porqué hay otro grupo que no lo consigue.

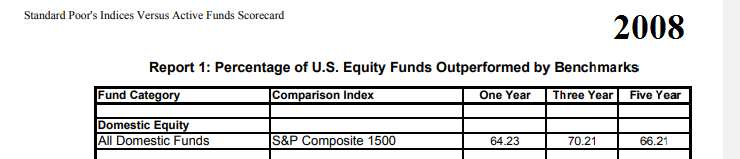

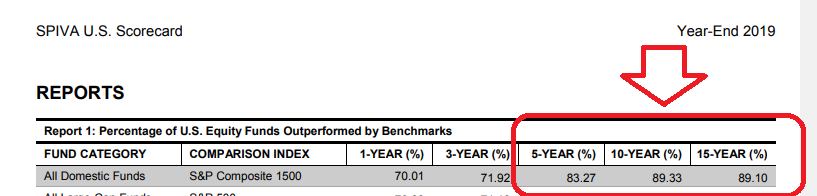

Una evidencia que podría confirmar la paradoja de la suerte es mirando la evolución del número de fondos americanos que NO consiguen superar el benchmark en el tiempo (2008 vs 2019):

Es evidente que se ha incrementado la dificultad para los gestores americanos para superar los benchmark y muchos menos lo consiguen, a largo plazo, ahora respecto a hace 10 años, aunque, no creo de equivocarme si pienso que haya hoy mucho más gestores bien cualificados y obviamente también los mismos que trabajaban en 2008, con más experiencia y preparación.

Es evidente que también puede haber otros factores que expliquen este fenómeno, como el crecimiento de la gestión indexada y de la eficiencia de los mercados.

¿Qué conclusiones se pueden sacar de todo esto?

Seguramente varias, y estas son las que se me ocurren:

La diversificación puede ayudar en un contexto de incertidumbre y de azar porqué no hay seguridad que las posiciones en las cuales tenemos más confianza se desarrollen tal y como esperamos, y cuanto más se concentre la apuesta tanto más se estará dependiendo que la suerte nos ayude o que por lo menos no nos fastidie (es la idea de “loterización” de la inversión expuesta por @Cygnus en el post “De lo divino y lo humano”)

El aspecto curioso de la diversificación es que funciona mejor con la equivocación, en el sentido que, partiendo de una base que cualquier inversor tendrá en todo momento una preferencia sobre los activos que le gustaría tener de forma más importante en su cartera, si el inversor se habrá equivocado de elección, será el momento en el cual la diversificación sea más útil, mientras que, al revés, si el inversor acierta en su pronóstico, cualquier diversificación parecerá un enorme coste de oportunidad.

El proceso es lo que puede ser de enorme ayuda en un contexto dominado por lo aleatorio, en el sentido que no garantiza que se obtengan los resultados esperados, pero saber que se están haciendo las cosas con criterio y de la mejor forma que uno sepa, ayuda a mantener la confianza y el rumbo en los periodos más complicados.

Evidentemente cuanto antes se reconoce que la clave para abordar los mercados, considerada su esencia dominada por el azar, es principalmente probabilística, más fácil será construir un proceso que tenga en cuenta este hecho.

Mantener la humildad: Si se reconoce que teniendo un proceso que se considera de alta calidad, los resultados pueden estar a la altura de las expectativas pero también pueden estar muy por debajo de los objetivos, se evitará creerse ser los Master of Universe en el primer caso y culpar a otros posibles responsables en el segundo caso.

Al final en los mercados financieros aplica perfectamente lo que decía Arthur Schopenhauer:

El destino reparte las cartas, pero nosotros las jugamos.

En general, los resultados estarán en función de dos factores:

- todo lo que no podremos controlar (azar);

- lo que depende de nosotros (el proceso).

Ambos elementos son muy importantes en la consecución de algo, pero las energías tienen que estar focalizadas en lo segundo porqué es muy probable conseguir lo que se proponga, obviamente en un escenario favorable de buena suerte, pero con bastante probabilidad también en un escenario neutro (ausencia de mala suerte), si se hacen las cosas bien.

Y claro, también cabe la posibilidad que una persona particularmente habilidosa fuera capaz de darle la vuelta a un escenario a la contra, aunque no podemos estar seguros de ello.

Por el contrario, si no se sabe jugar las cartas y/o no se tiene un proceso adecuado, es posible tener resultados positivos en un escenario particularmente favorable pero, en un ambiente altamente competitivo, como los mercados financieros, lo más probable será quedarse atrás.

Excelentes reflexiones @fabala, como acostumbra. Sin embargo,a mi me parece que la linea que separa el azar del proceso es muy delgada, quizás inexistente:

Hace 4 años, todo el mundo hablaba maravillas de Einhorn y Paramés. ¿ Que ha pasado? ¿Su proceso era bueno y ahora no, o el cambio es debido al azar? ¿Como podemos saberlo con seguridad?

¿ Como es posible que ningún proceso sea consistente en el tiempo, y en cambio algunos pocos individuos lo sean obteniendo altas rentabilidades? ¿Acaso los pocos que baten al mercado tienen un proceso diferente de la mayoria que no lo hace? ¿No será la obsesión por el proceso el velo que nos impide ver la autentica realidad?

¡¡¡ Excelente aportación, excelente tema y excelentes enlaces !!!

Editado: He rescatado esta información que, aunque queda algo huérfana, estimo interesante:

Muchas gracias por sus reflexiones.

Excelente libro el que señala, creo que hasta cierto punto tan o más recomendable que los de Taleb. Taleb creo que tiene más talento para abordar los extremos del problema de la incertidumbre pero Mauboussin tiene más capacidad para intentar analizarlo de forma racional e intentar no atribuir completamente y sistemáticamente a la incertidumbre aspectos que tienen parte que no se corresponde con el azar.

Efectivamente como usted bien señala enfrentarse al análisis del proceso seguramente es más viable, reconfortante y provechoso, que estar pendiente de aquello que uno puede controlar bastante menos.

Me preocupa con que frivolidad centramos en exceso el análisis de la inversión por ejemplo en batir o no al mercado, cuando lo más probable es que uno desconozca muchos de los resortes que lo mueven.

Y también me preocupa como los inversores estamos demasiado predispuestos precisamente en sacrificar aquello que sí está en nuestras manos, que es el proceso, en virtud de una supuesta ilusión de un mejor resultado final, normalmente temporal y engañoso, todo hay que decirlo.

Realmente muy interesante, pero me asalta la duda de qué proceso es el que puede proteger, mitigar, o, en su caso, aprovechar los efectos del azar sobre una cartera.

Al final, si el azar es lo que manda no habrá tal proceso que lo mitigue, y volverá a estar relacionado con la suerte, ¿no es así?

Saludos cordiales.

No, no manda el azar sino el buen hacer. ¿A qué valor cree que nos aproximaíarnos si lanzamos un dado 100 veces y sumamos los puntos que van saliendo? Lo más probable es que no dé exactamente 350 puntos, pero solo un chalado o un lego dirán una cifra alejada y un estúpido será quien opte por 100 o por 600.

Aleatorio no es ni uniforme ni equiprobable. Un resultado aleatorio es el que no puede conocerse antes de su aparición, pero la acumulación de resultados aleatorios sigue las leyes de la probabilidad.

Acertada reflexión, enhorabuena.

Vale, le sigo. Pero ¿como traducimos el rango 300-400 a una cartera?

Muchas gracias @TTAR no lo podemos saber con seguridad. Es perfectamente posible que su proceso sea excelente y actualmente estén pasando por una mala racha que, como hemos leído en los primeros posts enlazados de @Cygnus puede durar el doble o el triple de los 4 años actuales y podría perfectamente entrar dentro del ambito de la aleatoriedad.

Que el proceso sea consistente no garantiza la excelencia de resultados, en las actividades donde la aleatoriedad tiene mucha relevancia.

El hecho que algunos individuos sean consistentes, en mi opinión indica que tienen que tener una indiscutible habilidad y no hayan tenido el viento a la contra de forma significativa o su habilidad le ha permitido lidiar con éxito durante estos periodos menos favorables.

Al final con todos los inversores que hay en el mundo alguno tiene que destacar, como pasa con las carteras aleatorias que, si creamos miles al final vamos a encontrar alguna que consigue batir a su indice a largo plazo, pero en el caso de los inversores es casi seguro que haya algo más que el azar para poner alguien en la cumbre.

Muchas gracias @Buso

@agenjordi Excelente apunte sobre las diferencias entre Taleb y Mauboussin; muy interesante.

Una de las cosas más complicada es diferenciar entre algo probable y algo que pensamos sea casi seguro, con las implicaciones de riesgo que tales percepciones pueden suponer.

Una de las cosas más complicada es entender y reconocer que una inversión que haya salido bien haya sido el fruto de alguna decisión equivocada por parte del inversor; el aprendizaje, en estos casos, puede ser muy difuso o directamente jugar a la contra si no se reconoce el porqué del éxito.

Hay algunos juegos de mesa que siempre me han gustado. Uno de mis preferido es RISK.

En Italia es muy popular y se organizan muchos torneos en muchos de los cuales he participado, y alguna vez, llegando a hasta la final.

En este juego la componete azar es muy importante porqué los dados son los que mandan, pero tener una estrategia de juego, identificar cuales pueden ser los puntos débiles de los adversarios son elementos cruciales para poder conseguir un buen resultado final.

Si un experto juega contra un novato, aunque este tenga una racha muy buena con los dados, es muy difícil que pueda ganar porqué antes o después cometerá algún error que el experto sabrá aprovechar.

En los mercados financiero es bastante parecido, en mi opinión, si se piensa en las diferencia entre un inversor que invierte solo para “ganar dinero”, sin tener claro cuales son sus objetivos reales, su horizonte de inversión, sus puntos fuerte y débiles respecto a un inversor que sabe porqué invierte, diseña una estrategia acorde a sus objetivos, utiliza los vehículos de inversión adecuados para su estrategia y definido un plan de actuación para implementar su estrategia.

Imagínese a ambos inversores durante el mes de marzo de este año;

el primero posiblemente habrá perdido muchas parte de su capital, vendiendo de prisa y corriendo, asustado por las caídas, maldiciendo al experto de turno que le había aconsejado invertir en algo para forrarse en poco tiempo.

El segundo, reconociendo que estos escenarios suelen pasar de vez en cuando, ha seguido con su plan de aportaciones periódicas que había diseñado con anterioridad, y se ha mantenido firme en su proceso sabiendo que sus resultados los tendría dentro de muchos años.

Es evidente que el azar influye tanto en el primero como en el segundo inversor, pero el segundo probablemente sabrá gestionar los eventuales escenarios adversos con mayor habilidad y podrá conseguir mejores resultados respecto al primer inversor.

Si piensa que mi comentario no ha sido suficiente para contestar a su duda, indique, por favor, lo que no le ha quedado claro.

Hay que comprar acciones de empresas saneadas (si están endeudadas deben poder asumir la deuda) y competitivas. No debe aspirar a comprar las más rentables, solo una cesta de las rentables. El azar introducirá fluctuaciones largas o cortas, profundas o superficiales, y algunos negocios se agotarán mientras que otros nuevos emergerán, habrá burbujas y crisis… Pero una buena selección entregará su rendimiento en un plazo razonable.

Sentido común y paciencia.

El problema es que jugar a los dados y el mercado de valores, desde un punto de vista estadístico, no son fenómenos equiparables. Jugar a los dados entra dentro de la categoría estadística de distribuciones de probabilidad de “cola fina”, cuyos datos presentan cierta simetría, homogeneidad y estabilidad. En el juego de dados la desviación típica de los datos es baja (los resultados solo pueden variar en una magnitud de 1 a 6) y no hay riesgo de que una sola observación pueda influir sobre la media total de las observaciones (otro ej. la estatura de una población). Por contra, el mercado de valores entra dentro de la categoría de distribuciones de “cola gruesa”, cuyos datos presentan mayor asimetría y desviación típica, pudiendo llevar a modelos de “el ganador se lo lleva todo” en el que una sola observación puede influir de forma exagerada sobre la media total de observaciones (ej. Jeff Bezos de espectador en un estadio haciendo subir la media salarial en varios millones de dólares). Como si en su juego de azar hubiese un dado con el número 1.000.000 con lo que dejaría de ser propio de estúpidos “apostar” por una media que se aleje por mucho de 350.

Es por eso que, a la hora de afrontar este tipo de entornos complejos, no solo es importante tener presente las probabilidades de un suceso extremo sino las posibles consecuencias fruto de lo expuestos que podemos estar a ese suceso si este acaba ocurriendo.

Un saludo