Antes de presentar mi cartera actual quería clarificar que el principal objetivo que persigo es la generación de ingresos complementaria que ayude a financiar los gastos familiares.

Esto es importante porqué si mi objetivo fuera, por ejemplo, maximizar la rentabilidad a largo plazo, tendría una cartera muy distinta a la actual.

No me canso nunca de repetir que el primer paso, y entre lo más importantes, en el proceso de inversión es identificar claramente cual es nuestro objetivo principal que estamos buscando, dejando de lado genericidades como “ganar dinero” o cosas así.

Para algunos objetivos, ciertas estrategias / carteras tienen más sentido que para otros.

En mi anterior entrada “Mi indicador preferido” he presentado el ratio que uso para fijar objetivos y medir los resultados en el tiempo.

Dicho esto pasamos a la tema del post:

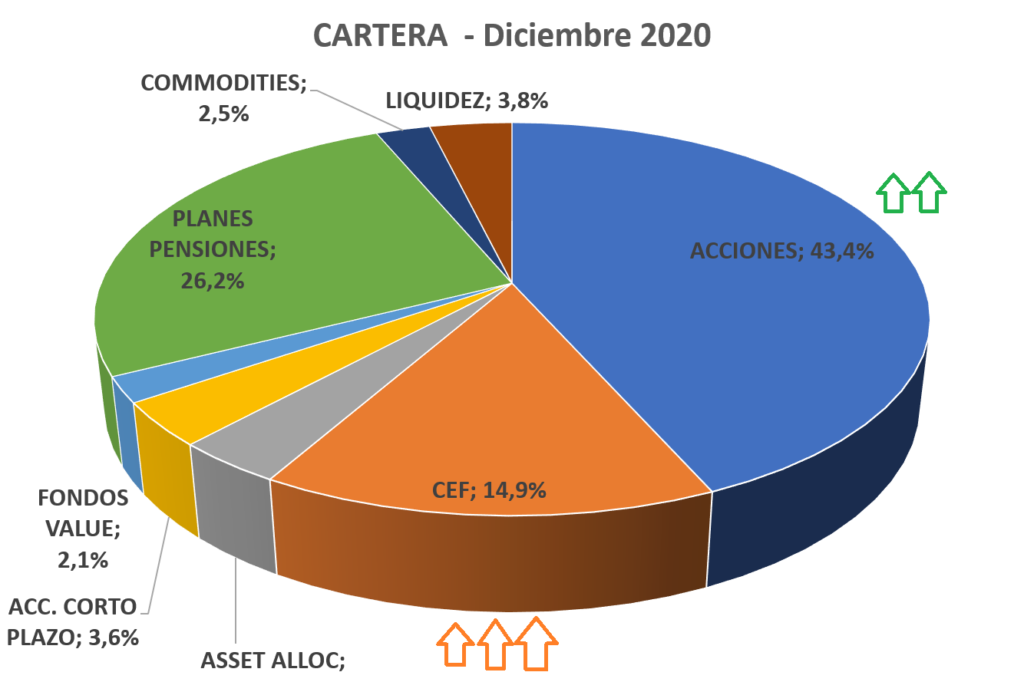

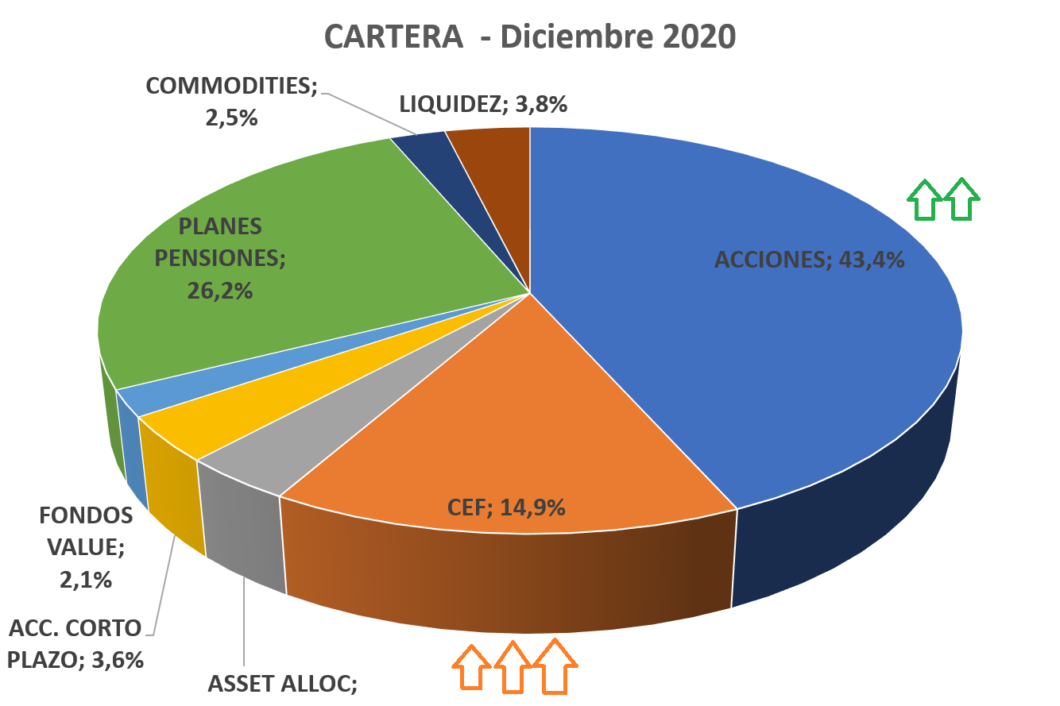

Mi cartera está compuesta por diferentes estrategias con los siguientes pesos:

Me voy a centrar en las dos partes que mas han crecido en los últimos años, que son las acciones (43% de la cartera) y los CEF (Closed End Fund – 15% de la cartera) o Fondos de Inversión de capital fijo.

Quien tiene interés en tener alguna información básica sobre que son los CEFs puede consultar el post de introducción a estos productos:

Introducción a los fondos de inversión con capital fijo

Todos las otras partes de la cartera se están reduciendo, uno de forma más rápida que la otra, pero en general esta es la tendencia.

No incluyo en esta cartera los fondos indexados de los cuales son titulares mis hijas.

De todas formas, si alguien tiene algún interés o pregunta sobre las partes de la cartera que no voy a describir, estaré encantado de contestar.

La parte de la cartera de Acciones y CEF es la que genera mas del 95% de mis dividendos, y la filosofía es acumulación periódica y aportaciones agresiva en caso de caídas importantes (>15 /20%) del mercado o de acciones concretas que me interesan.

En teoría la filosofía es Buy & Hold pero con rebalanceo anual, que suelo efectuar sobre algunas posiciones, a finales de año para minimizar la carga fiscal de cara al año siguiente.

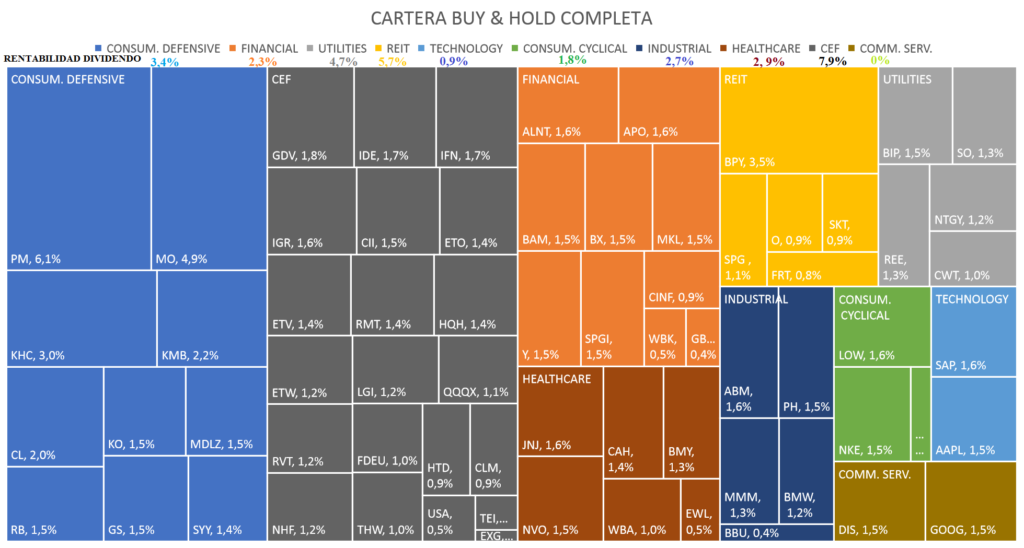

Estas son las posiciones, agrupadas por principales sectores y su peso sobre el total de esta sub-cartera, es decir hecho 100% el total de acciones y CEFs:

En total son 48 acciones y 21 Closed End Fund

La idea es que las posiciones estén más o menos, equiponderadas; en este caso aparecen dos posiciones que destacan, Altria y Philip Morris, que son dos de las más antiguas y han escapado del rebalanceo de este año porqué no era conveniente tocarlas desde un punto de vista fiscal.

Viendo la rentabilidad por dividendo por cada sector, que está puesta en la línea encima del gráfico, destaca el papel de los CEF o fondo de Inversión de capital fijo, con casi el 8%.

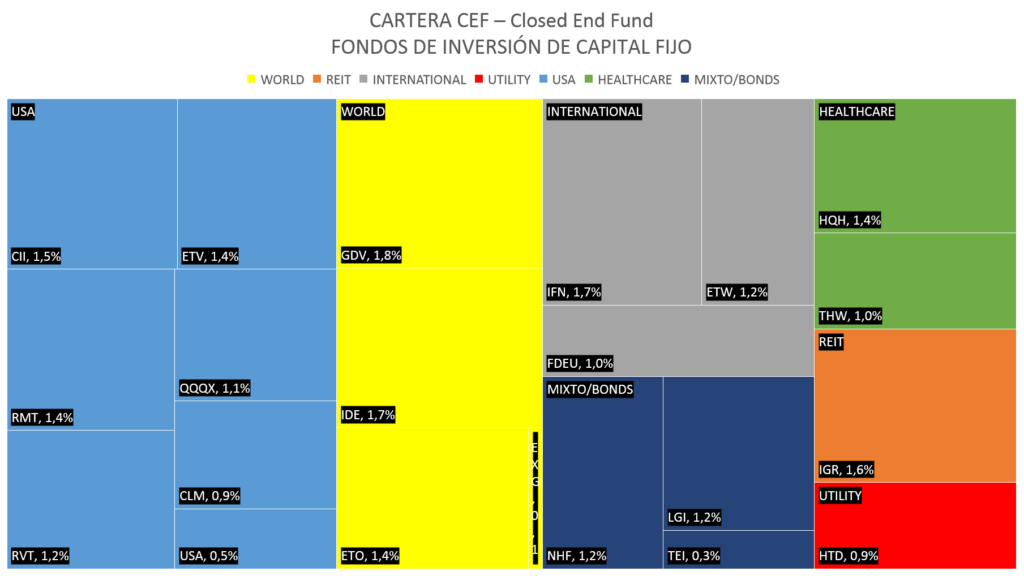

A parte la atractiva rentabilidad por dividendo, hay que destacar que la periodicidad de distribución de estos productos es principalmente mensual (algunos trimestrales), por lo cual son bastante atractivos para los inversores que buscan ingresos periódicos.

Otro papel importante de los CEFs en la cartera es la diversificación;

para tener una idea de las áreas que cubren los que tengo en cartera, he preparado el último gráfico.

Hay que destacar la preponderancia casi absoluta de CEF de Renta Variable, aunque el número de CEF disponibles en el mercado de tipo mixto o de renta fija sea muy elevado, siendo este instrumento bastante usado, junto con las acciones, en el mundo anglosajón come vehículo de inversión para los están o se acercan a la edad de jubilación, para la generación de su “pensión”.

Personalmente no estoy muy cómodo con la inversión en renta fija, actualmente, por lo cual esto explica la posición solo a nivel testimonial en mi cartera.

Estoy a disposición para cualquier pregunta.

Lo primero, muchas gracias por compartir su cartera y sus objetivos. Soy bastante seguidor de sus comentarios, en especial del fantástico trabajo que está haciendo con sus hijas en materia de enseñanza sobre inversión.

Aún no tengo claro mi objetivo de inversión, pero creo que está muy próximo al suyo: ingresos periódicos y recurrentes.

Precisamente porque ando detrás de una cartera que cumpla con ese objetivo, me estoy planteando qué hacer con los planes de pensiones que tengo (sigo invirtiendo o no?). ¿Podría compartir por favor qué función desempeñan esos planes de pensiones que tiene Ud. en su cartera?

Gracias de nuevo y felicidades por la valentía de compartir su cartera y objetivos.

Me ha gustado especialmente el 3,6% en Acciones a corto plazo ¿Tiene algun periodo máximo de tiempo asignado?

Muchas gracias por compartir su cartera @Fabala

Tengo un par de preguntas.

¿Al rebalancear su posición en PM/MO, lo haría para comprar más CEFs y así no reducir el flujo de dividendos?

¿Como gestiona la liquidez? ¿Se acumula a medida que no encuentra oportunidades, o es un peso de la cartera que ya tiene previamente asignado?

¿Su estrategia de opciones corresponde a otra cartera?

Interesante aportación. Gracias por compartirla.

Tengo una pregunta al respecto. ¿Realiza algún tipo de seguimiento respecto a si se solapan las posiciones en empresas que incluyen sus CEFs con las empresas que lleva en cartera?

Ante todo vaya por delante mi admiración @Fabala, tanto por la cartera que usted ha construido como al trabajo que hace de divulgación.

¿ cómo escoge usted los fondos de capital filo? ¿ cuáles son los KPI más importantes que usted analiza antes de invertir en uno de ellos? ¿Aunque entiendo la función que persigue de generación de ingresos, no es un riesgo la relativa falta de liquidez intrínseca a estos fondos?

Saludos y gracias por compartir su trabajo.

Enhorabuena por su cartera, me parece muy interesante. Y se ve que tiene muy claro los objetivos que tiene y cuáles son los instrumentos con los que pretende lograrlos, bien sabe usted que solo conseguir eso no es tan baladí como parece.

Me parece especialmente interesante (como a muchos) el tema de los CEF, sobre todo porque en España no está nada extendido su uso. En su día miré algo pero no me metí a fondo. Me ha picado usted el gusanillo para meterme en serio a investigar. Ya tengo alguna experiencia satisfactoria con estructuras patrimoniales “diferentes” que dentro del macabro esquema MIFID puedes salirte algo de lo establecido.

Una pregunta, ¿la exposición con porcentajes testimoniales a temas como commodities o fondos value, se deben a algún tipo de sesgo autoconsciente no querer perderse un posible rebote fuerte en esos mercados o tiene algún otro motivo?

Gracias de nuevo por descubrirnos a pecho descubierto su cartera.

Buenas tardes @fabala. Muchas gracias por compartir su cartera, totalmente alineada con sus objetivos, ciertamente más pragmáticos que esperar una rentabilidad X en un periodo Y por muy modesta que sea X y por muy extenso que sea Y.

Quería preguntarle por el papel que juegan dentro de su estrategia las acciones que no reparten dividendo, tipo MKL. Es un papel similar al que juegan los fondos value aunque con otro sesgo?

Muchas gracias @JohnLewis

El tema de planes de pensiones es bastante complejo, porqué depende mucho de la situación en la cual se encuentra el inversor y de varios elementos y percepciones que son muy subjetivas, y yo mismo he considerado los planes de pensiones de diferente forma durante mi vida inversora.

Intento explicarme:

Desde un punto de vista de relación directa con el objetivo que me planteo actualmente no creo que son un vehículo de alguna forma interesante, por su rigidez, ventaja fiscal limitada a circunstancias muy reducidas, y si queremos, menor seguridad jurídica, en mi opinión, respecto a otras alternativas de inversión y esta es la forma en la cual los veo actualmente.

Por otro lado se pueden plantear los planes de pensiones como una especie de seguro, que, en caso di situaciones negativas o particulares pueden ofrecer un refugio, y buen tratamiento fiscal, y este aspecto va fuera de los limites de la coherencia o menos respecto a objetivos específicos como el mío.

El peso de los planes de pensiones en mi cartera, que se ha reducido mucho en los últimos años, es el residuo de una fase en la cual los consideraba interesantes, primando más la desgravación anual, que consideraciones de largo plazo.

@TTAR, la definición es sobre todo un intento de diferenciar respecto a la parte central de la cartera “Buy & Hold”

No tengo un periodo máximo, y en este caso soy de la escuela Value jeje y si se alcanza rápidamente el objetivo soy más rápido que un trader con tatuajes, mientras que si el “valor” tarda en materializarse el plazo puede ser muy largo.

Al final, lo que manda son las exigencias de liquidez de la cartera Buy & Hold y cuando necesito abrir o acumular sobre alguna posición de esta parte, la parte de “corto plazo” es una de las primeras fuentes de recursos.

Dado que invertir no es más que esperar, cada vez creo que lo correcto no es hablar de precio/valor objetivo sino más bien de tiempo objetivo, al ser este la única variable que realmente podemos controlar.

Tan bien creo que es una falacia hablar de esperar “lo que haga falta” ya que en todo momento, si uno no vende, es porque cree que su cartera valdrá más en el futuro. Por lo que es tan válido marcarse un obetivo de corto plazo como de plazo eterno.