En el presente escrito hablaré de algunas situaciones que recientemente se están dando dentro del mundo inversor y que creo que es interesante comentar y es que continuamente pasamos de la codicia al miedo y viceversa, y es que somos humanos con lo que inevitablemente estamos a merced de nuestras emociones.

La primera emoción es el deseo de ganar dinero, lo cual no tiene nada de malo. El peligro viene cuando se torna en codicia, definida como: “Consumismo desmesurado, y especialmente reprobable, encaminado a obtener riqueza y provecho”, según Merriam – Webster.

La codicia es tan poderosa que puede anular el sentido común, la aversión al riesgo, la memoria sobre las lecciones del pasado y cualquier otro elemento que mantiene a los inversores alejados de los problemas.

La contrapartida de la codicia es el miedo, que impide a los inversores tomar decisiones constructivas en los momentos en los que deberían hacerlo.

Estos sentimientos, entre otros, generan ineficiencias – errores de fijación de precios – que constituyen una gran oportunidad para obtener rendimientos por encima de la media.

Como hemos podido ver recientemente, a veces el mercado determina los precios de la mayoría de acciones con un aura de omnipotencia. ¿Son conscientes de lo que ha cambiado la narrativa desde hace tan sólo dos años?

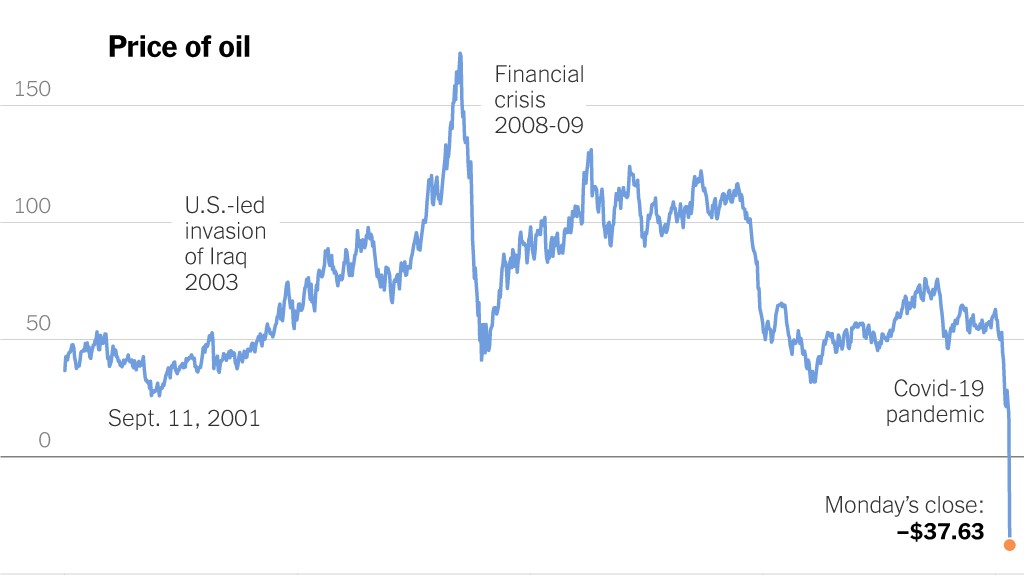

Mientras que el 20 de abril de 2020 el crudo West Texas Intermediate (WTI), de referencia en EE UU, entró por primera vez en la historia en terreno negativo, las acciones de alto crecimiento (y no rentables) subían en barrena ante la creencia de que entrabamos de lleno en un mundo digitalizado.

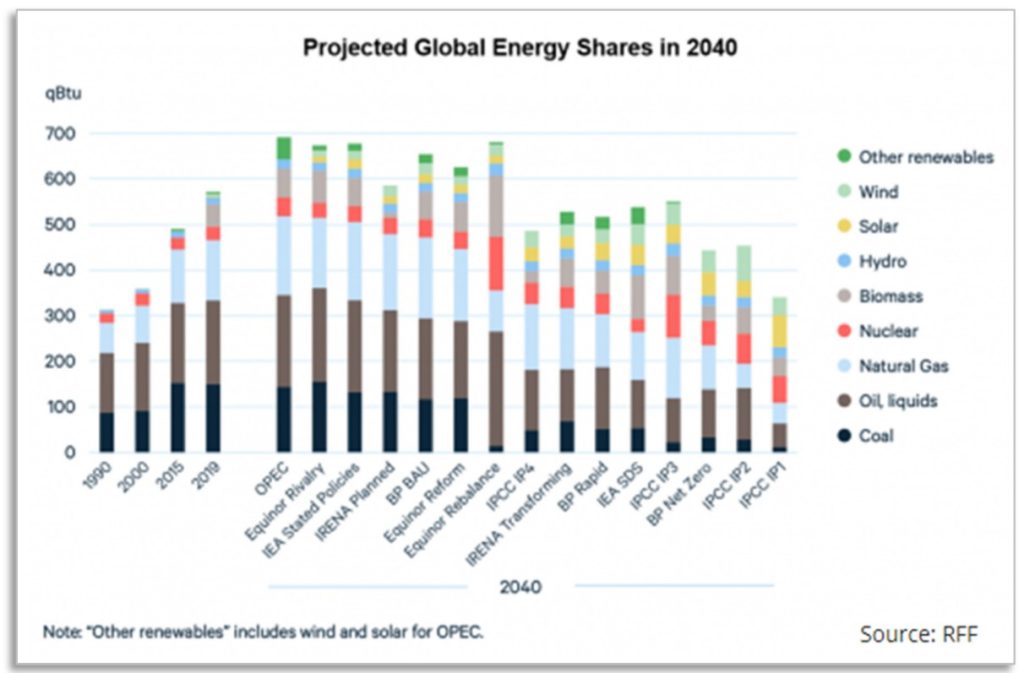

La realidad, como poco después se ha visto, es bastante diferente y es que en las próximas décadas, independientemente de que veamos un boom en las energías renovables, el mundo va a seguir consumiendo petróleo.

Este hecho se ha traducido en una subida vertical de diferentes acciones como IPCO, que se ha multiplicado x6 aquel momento.

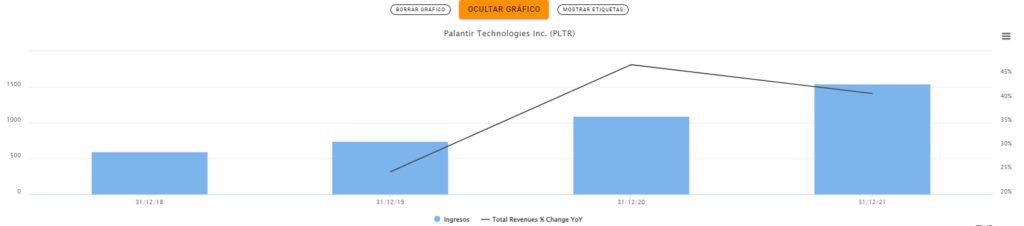

Por otra parte, mientras que el WTI entraba en negativo, el mercado perdía la cordura por las acciones de alto crecimientos, pagando precios desorbitados como se puede observar en la siguiente ilustración, que muestra a dos sospechosas habituales, Palantir y Lemonade, por las que se llegaron a pagar 51 y 105 veces ventas, respectivamente.

Repito 105 veces ventas!

Este hecho supuso que en pocos meses la acción de Lemonade, por ejemplo, se triplicase.

¿Qué estaba sucediendo para que las acciones como Palantir o Lemonade fuesen tan valiosas? La respuesta era evidente: un crecimiento extremadamente rápido.

Desde diciembre de 2.019 a diciembre de 2020 Palantir pasó de tener unos ingresos de 742 millones a 1.100 millones, lo que supuso un crecimiento de más del 45 % YoY.

Si Palantir fuese capaz de sostener este ritmo de crecimiento 5 años más sus ingresos ascenderían a más de 7.000 millones. Con dichas perspectivas de crecimiento, cuanto más rápidamente subía la acción, más lejos sería capaz de llegar.

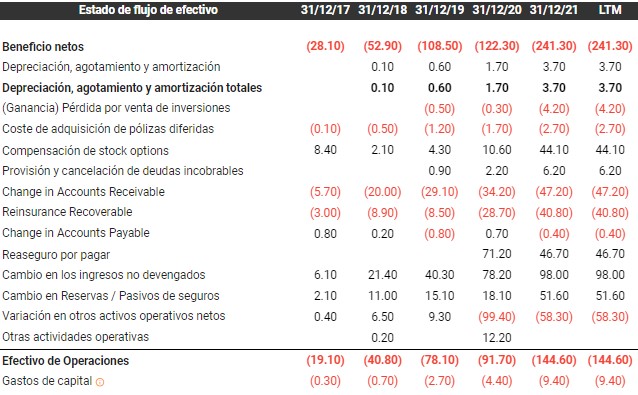

No obstante, en su irracionalidad de enamoramiento, el mercado ha pasado por alto una cuestión relacionada con el negocio de este tipo de empresas y es que pierden dinero. Por ejemplo, Lemonade (por la que se pagaron más de 100 veces ventas), no ha sido capaz durante toda su vida empresarial de generar ni un dólar de beneficios.

El resultado ha sido que entre enero de 2.021 y abril de 2.022 las acciones de Palantir se han desplomado un 70 % y las acciones de Lemonade un 87 %!.

¿Se han agotado los negocios de estas empresas? En absoluto, simplemente los inversores han estado tan irrefrenablemente interesados por la tecnología que habían determinado precios irracionales en la valoración de este tipo de compañías. De esta forma, Mr. Market ha pasado de Dr. Jekyll a Mr Hyde haciendo añicos las carteras de muchos inversores altamente concentrados en este tipo de tecnologías disruptivas.

Unos precios al alza son como un narcótico que afecta a la capacidad de razonamiento en todos los sentidos. Pero una vez concluido – después de pinchar – a la moda se le llama burbuja.

Cambiando de perspectiva, hoy vemos a otro animal que empieza a abundar en redes sociales y como Fintwitt y es que en la medida en que la bolsa mantiene cierta relación con la economía, la gente trata de adivinar los movimientos de mercado previendo la evolución de la inflación (o posible deflación futura), recesión o la dirección que tomarán los tipos de interés.

Es cierto, que existe una correlación entre las tasas de interés y la bolsa, pero ¿quién puede predecirlas? Hay más de 60.000 economistas en EEUU dedicados a tiempo completo a tratar de predecir las recesiones y las tasas de interés, y si fueran capaces de hacerlo con éxito dos veces seguidas serían todos millonarios a estas alturas, se habrían retirado a la República Dominicana o a cualquier parte del mundo.

Pero no, tenemos al típico perfil agorero de Twitter que juzga a todo el mundo desde su altar con aura de omnipotencia e intentando endiñarte su newsletter por 150 €/año.

“Mi misión es proteger el patrimonio de los demás”

“Como dije, esta acción ha caído”

“Mis usuarios están teniendo importantes beneficios”

Tonterías!, ¿si los economistas profesionales no pueden predecir la evolución de la economía y los analistas profesionales no pueden predecir la evolución de los mercados, qué opciones tiene un aficionado?

¿Creen que un inversor racional debe estar dispuesto a permitir que cada pocos meses se le diga que se tiene que sentir como el mercado en general? ¿Sobrepagando en tiempos de euforia y no comprando acciones cuando están a precios atractivos?

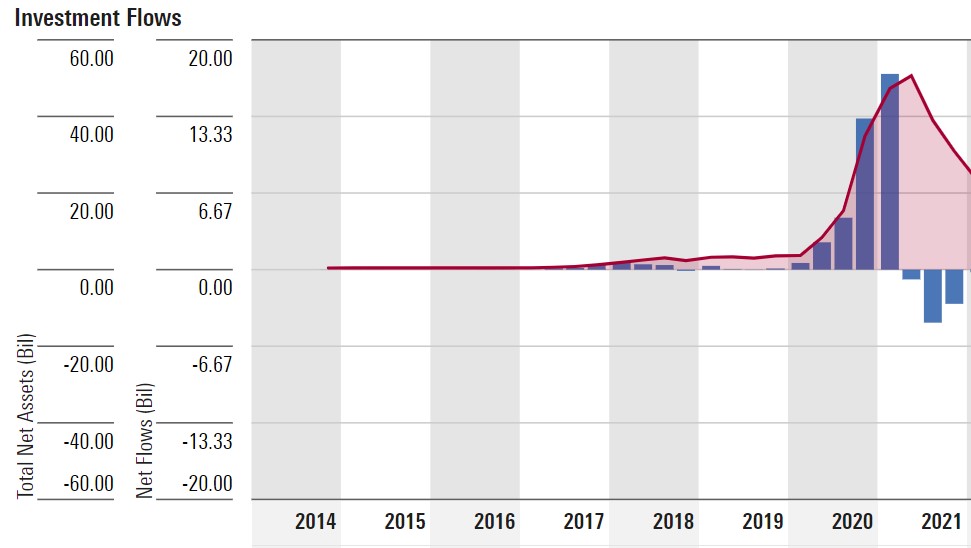

Fíjense en esta imagen porque es el comportamiento general del inversor, desplegando el capital cuando las acciones están en modo burbuja y retirándolo cuando el mercado comienza a triturarlas:

Como remarcó Benjamin Graham “el inversor inteligente” no debería desentenderse por completo del Sr. Mercado. Al contrario, debería hacer negocios con él, pero únicamente en la medida en que le interesase.

“No tiene usted que hacer operaciones con el mercado simplemente porque éste le ruegue incesantemente que lo haga. Si permite que el Sr. Mercado rija su destino, dejará de ser su señor y se transformará en su siervo.”

Las carteras para un entorno negativo de mercado se deberían construir en un entorno favorable para las acciones y no actuar emocionalmente en tiempos de pánico bursátil.

La situación de mercado debería ser irrelevante para un inversor invertido en buenas acciones a precios razonables y como dijo Peter Lynch:

Si no me cree a mí, crea a Warren Buffett: “Por lo que a mí respecta, la bolsa no existe, solo está ahí como referencia para ver si alguien se ofrece a hacer alguna tontería”.

¡Pata negra el artículo @estructurero , pata negra!.

Le felicito.

Muchas gracias por sus palabras, con que le haya gustado a alguien me compensa haber madrugado esta mañana un poco más .

.

Thanks!

Muy bueno si señor. Que buena la última frase!!

Magnífica reflexión nos ha hecho. Le felicito y agradezco que lo comparta.

“Este negocio está lleno de gente pobre que dice al rico cómo tiene que invertir”.

No recuerdo donde leí esa frase, pero es literal macho.

Muy buen hilo @estructurero

Estructurero, una de las cosas buenas que tiene este foro y Uds., es que no hay necesidad de ir a sitios donde te canten una milonga y te genere dudas, te das una vuelta por aquí y aclaras bastantes cosas, no todas, si así fuera sería lugar de sospecha, uno ha de poner de su parte.

Y no es que uno vaya receloso, resabiado o con un cierto aire de superioridad, es que el tongo, se trate de jovencísimos youtubers o prestigiosas entidades financieras siempre interesadas en dar parabienes a sus clientes, está a la orden del día. Como dijo Galbraith “las predicciones económicas hacen de la astrología una ciencia respetable”.

Gracias por su artículo, que hago extensivo al resto de foreros que, con su trabajo desinteresado, nos aportan sus conocimientos y experiencias.

Enhorabuena @estructurero. Me ha encantado su escrito. Para mi es siempre un placer leerle.

Muy buena reflexión @estructurero.

Leía a algún inversor americano que ya no recuerdo cual, comentar que antes de la crisis financiera de 2008 no escuchaba al inversor fundamental que invierte en empresas hablar de la macro y la situación geopolítica. Y a partir de 2008 cada vez con más intensidad se fue hablando de la macro, hasta hoy donde uno tiene la sensación de que se habla más de geopolítica que del negocio subyacente.

Imagino que si uno invierte en empresas petroleras la macro tiene una importancia vital. ¿Pero hasta que punto hay que prestar tanta atención a la macro? ¿Puede el inversor fundamental verse engullido en todo este mar de predicciones, macros y demás historietas imposibles de predecir?

Yo matizaría esto.

Si uno invierte en petróleo tiene que tener en cuenta las previsiones (como en cualquier análisis cualitativo) y fundamental es el ciclo del capital.

Si la oferta se está destruyendo de tal manera que hasta por criterios ESG se impide a fondos invertir en petroleras, yo entiendo que no es un mal lugar a estar.

Por el contrario, si todo el capital está centrado en empresas tecnológicas, lo lógico es que los retornos sobre el capital disminuyan en este sector.

A lo que voy es que hay mucha gente que para invertir en petroleras también utiliza análisis bottom up más que top down .

Ya estamos viendo, que la oferta en muchos casos está destruida (cosa que ha acelerado la guerra en el caso de Europa).

Saludos