Buenas tardes amigos,

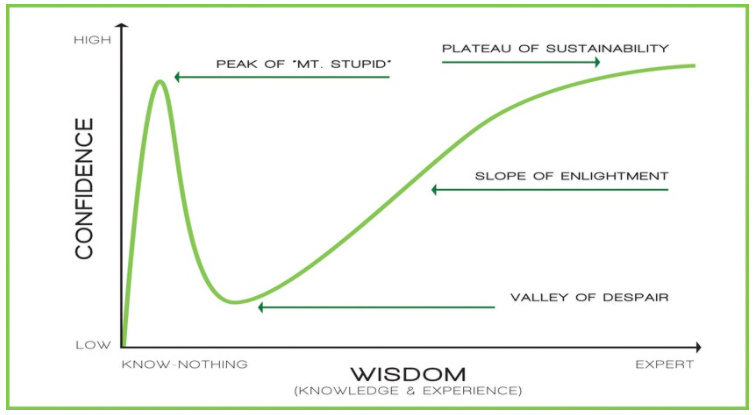

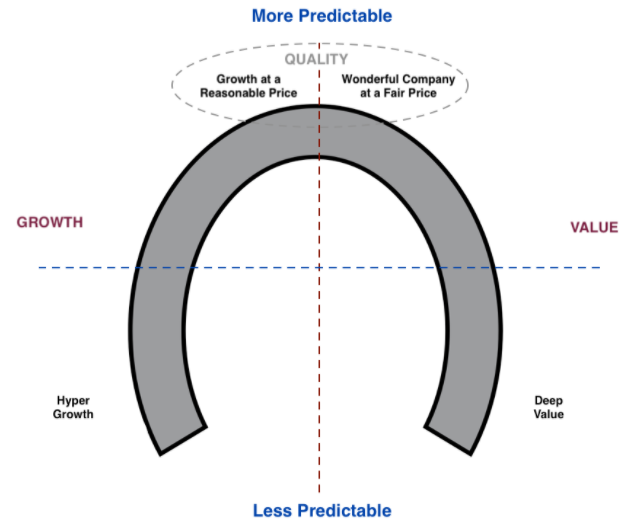

El motivo del presente post es hablar a «grosso modo» sobre la «eterna lucha» entre value y growth y de como cada vez me siento más identificado con un estilo de inversión intermedio entre ambas filosofías, es decir, entre el deep value más purista y las estrategias de hyper crecimiento, estrategia que hoy se ve más beneficiada si cabe por el efecto Dunning – Kruger, en el que personas más bien neófitas (entre las que me incluyo) tienden a sobreestimar sus cualidades a la hora de invertir porque les ha salido bien determinadas inversiones en acciones «disrruptivas».

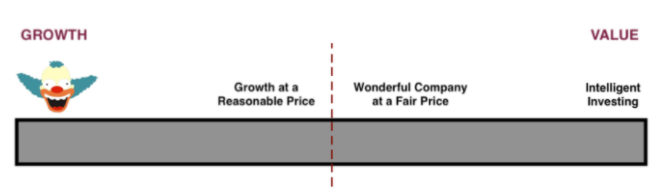

Por otra parte, y desde el extremo contrario, en los libros más puristas de value investing (como «El Inversor Inteligente» de B. Graham) se defiende la idea de que las mejores inversiones están relacionadas con la compra de empresas a un PER bajo, mientras que comprando empresas a múltiplos altos obtendremos resultados mediocres a largo plazo, siendo este tipo de inversión más bien cosa de locos.

En el siguiente gráfico, adjunto una imagen que me hizo bastante gracia de lo que viene siendo el marco mental de la inversión desde el punto de vista «deep value»:

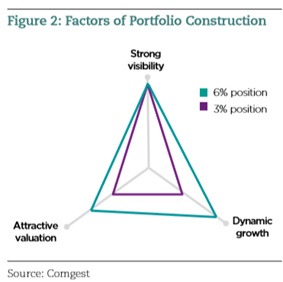

Un tercer punto de vista, y observando la forma de invertir de grandes inversores como Terry Smith, Peter Seilern, Franz Weiss, y un sin fin de quality growth investors se refiere a la inversión en empresas de mucha calidad a precios algo más exigentes primando la calidad por encima de todas las métricas y, sobre todo, factores como la visibilidad del negocio o el retorno sobre el capital invertido.

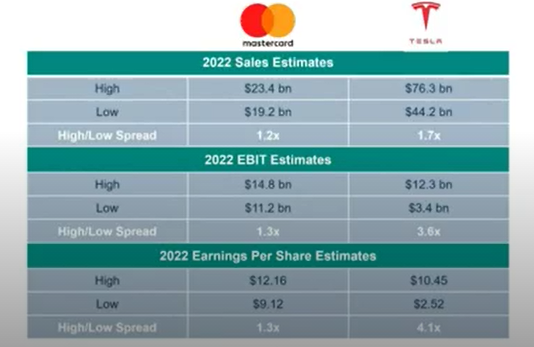

De esta forma, y como ya hemos hablado largo y tendido en +Dividendos concentrar una cartera de inversión en un sólo estilo (value / growth) supondrá tener una mayor dispersión de resultados, es decir, la cartera tenderá más a los extremos, en forma de rentabilidades muy positivas / muy negativas, debido a factores como una menor visibilidad de los negocios en los que se invierte.

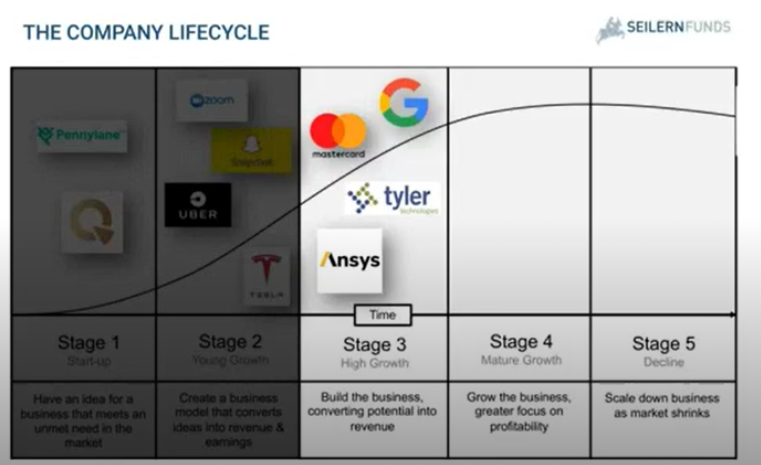

Por ejemplo, podemos ver la fluctuación que presentan los resultados estimados en empresas de calidad como Mastercard frente a empresas con menos visibilidad como Tesla, siendo el spread del EPS para 2.022 3 veces menor en Mastercard frente a Tesla (es decir, en Tesla es mucho mayor la incertidumbre, con posibles sorpresas tanto al alza como a la baja).

Así pues, en referencia a las acciones de hipercrecimiento, actualmente está en boca de todos Cathie Wood (ARK), la nueva musa de Wall Street. No obstante, y por muy buen resultado que haya tenido su estrategia en 2.020 he de decir que me cuesta mucho sentirme cómodo en un producto de ARK debido fundamentalmente a factores como la visibilidad (más a estos niveles) en este tipo de empresas a múltiplos estratosféricos (y algunas sin generar FCF positivo actualmente). Asimismo, yendo a la web podemos ver como el grueso de analistas no tiene un amplio historial ni han pasado por diferentes mercados bajistas que, en mi opinión, curten a los grandes inversores como puede ser el caso de (si!, lo voy a decir) Francisco G. Paramés u otros inversores que se centran más en la calidad.

En definitiva, y volviendo al tema, en un punto intermedio entre «deep-value» y «Extreme-growth», es posible encontrar empresas de calidad a precios razonables y con una mayor visibilidad en sus negocios que nos permitan obtener resultados más consistentes a largo plazo:

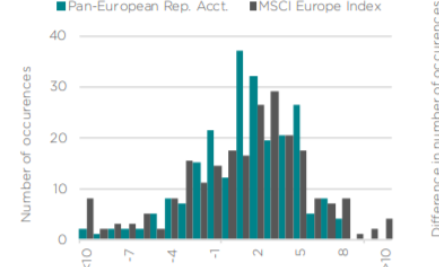

De este enfoque de inversión, del cual ya he hablado en otros post, hemos podido ver como muchos gestores «quality growth» intentan desplazar la curva de resultados hacia la derecha con objeto de minimizar los resultados muy negativos:

En la siguiente captura podemos ver de forma más detallada como los quality growth se centran en empresas más asentadas con un crecimiento muy visible. De esta forma, empresas como Tesla todavía se hayan en una fase de creación del negocio, mientras que las empresas en las que fondos como Seilern se centran se encuentran en una fase más madura.

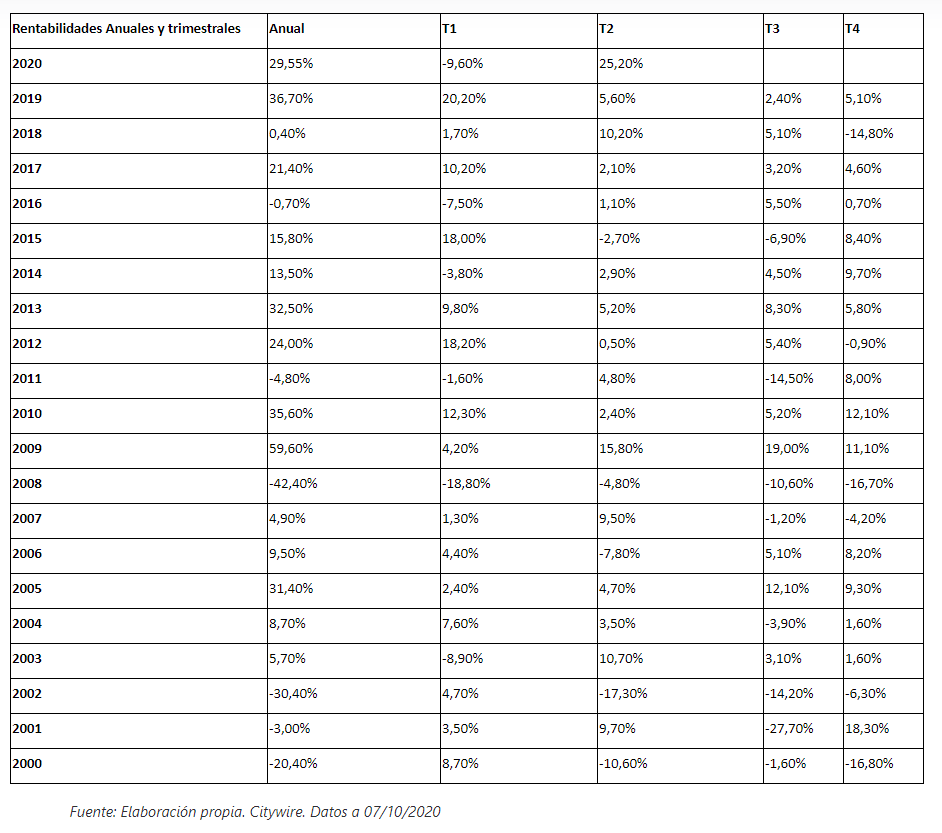

Por el otro lado, estos resultados negativos derivados de invertir en empresas con bastante incertidumbre, los hemos visto recientemente en los fondos value (Por ej. Cobas, AZ Valor, Horos, etc.) y más anteriormente en estrategias de crecimiento como Robeco Global Consumer Trends (Fíjense en el periodo 2.000 – 2.002). Fijense, -20,40 % en el 2.000, -3,00 % en 2.001 y para rematar un 3er año con un menos 30,40 %, para en los siguientes 2 años tener unas rentabilidades bastante pobres en relación a la galleta.

De esta forma, ninguna estrategia está a salvo de periodos muy negativos, pero alejando nuestra cartera de extremos (es decir, diversificando estilos) tenemos más posibilidades de evitar eventos extremadamente negativos.

Con todo, el presenta artículo simplemente trata de dar una visión de forma muy simplificada de que dentro del mundo de la inversión hay diferentes escalas de grises y, en función de como posicionemos nuestra cartera, tenemos que ser consecuentes con la dispersión de resultados que podemos obtener.

Un saludo.

Estructurero

“All good investing is value investing. It’s just that some people look for value in strong companies and some look for value in weak companies”

Charlie Munger

Daily Journal Meeting 2021

Tal cual el nuevo mensaje que transmiten desde bestinver con el nuevo equipo gestor… y no me parece mal pues es puro sentido común

Yo cada vez soy más de los de que a largo plazo véase el modelo DCF e intente entenderse qué nos está diciendo la cotización. Periodistas, foreros con alopecia más o menos incipiente y community managers de portales de contenidos financieros nos sentimos atraídos a establecer categorías súper discretas y totalmente estancas. Algunos incluso caen en la obsesión.

El mundo, amigos míos, es un

¿Sigue queriendo dar la vuelta a la fórmula del DCF @arturop , para ver qué le dicen los precios acerca del futuro? Tenga cuidado con los susurros que proporcionan las fórmulas! En algunos lares, se comenta que son mensajes subliminales de las “manos fuertes”.

Muchos se asustarían si vieran lo implícito que llevan algunos precios y no me refiero únicamente a las “ópticamente caras”, sino también a las “baratas”.

Pronto recibirá la visita de mis padrinos. No obstante, para que distraiga la atención y reduzca la ansiedad antes de nuestra próxima cita, le invito a que reconsidere su apreciación, un malentendido del que sin duda alguna soy el único responsable.

El ejercicio de invertir el DCF simplemente sirve para hacer el ejercicio mental de pensar en cómo están configurados los flujos de caja de la empresa, cuanto se fía al corto y cuánto al largo y luego divisar distintos escenarios de coste de capital y crecimiento.

Lo de las manos fuertes me parece lenguaje conspiranoico y lo dejo ahí, para los amantes de la libertad, la pureza y la derrota del mal.

Muy de acuerdo con su último párrafo.

Esto les sonará muy básico pero lo único que tengo medio claro en esto de la inversión es que uno va a pagar una cantidad determinada por unos flujos de caja inciertos a recibir en el futuro.

Tomando lo anterior como partida y siguiendo la linea de este articulo, si uno esta pagando muy poco por los flujos (desde el punto de vista tradicional de un múltiplo bajo) o necesita que estos crezcan demasiado para que salgan las cuentas (en empresas que no van ni a generar flujos ya mejor ni entrar), igual se está metiendo en un lío. Al final growth y value para mí vienen a ser lo mismo .

.

¿Por qué pagar muy poco es un problema?

Porque entonces alguien tendrá que estar dispuesto a pagar muchísimo en el futuro y yo no soy capaz de adivinar esto de forma sitemática.

Pienso que oportunidades de pagar poco las hay pero, en muchos casos, las cotizaciones deprimidas hacen que el inversor medio no quiera dichas acciones. Un caso que, en mi humilde opinión, he visto con mucha claridad recientemente ha sido el de Pax Global Technology y resumo:

Una empresa que crece recurrentemente a tasas por encima del 10 %.

Con margen bruto estable del 40 % y operativo de en torno al 20 %.

Con una salud financiera envidiable. Comparando los activos corrientes con las deudas (corto + largo plazo):

Hoy capitaliza 1 Billion y sólo en cash tiene 3 billion:

Pero es que este año pasado ha llegado a cotizar a 0,50 billion, (menos de 9 veces FCF).

Cuando el management, ha decidido recomprar acciones e incrementar el dividendo ha ocurrido esto (pero fijémonos en el rendimiento en los anteriores años):

Vamos, creo que en USA, Europa tenemos empresas mucho menos rentables que PAX a múltiplos de 30 - 40 veces FCF.

Disclaimer: Aunque es una empresa de Hong - Kong, prácticamente todo su negocio se desarrolla fuera de China. Además, si nos vamos al FCF en los últimos años, aunque siempre ha generado FCF positivo, se ha visto mermado por aspectos como el aumento de gastos en I+D+i con objeto de establecer un foso defensivo. De hecho, la mitad de sus empleados son ingenieros:

Todo este rollo para decir que si nos hacemos un DCF, no conservador, muy conservador, no es muy difícil que PAX valga el doble que hoy a largo plazo. No digamos, si sigue creciendo como hasta ahora y si aumentan los programas de recompra, etc.

Un saludo.

Discúlpeme, pero no le veo la lógica a su explicación. Si yo estoy razonablemente seguro de que estoy pagando bastante menos de lo que vale, ¿por qué preocuparme de los demás?