El valor de una empresa es igual a la suma de los flujos de caja futuros ajustados de manera que reflejen el valor temporal del dinero. Estos flujos de caja estarán totalmente determinados por las ventas, los márgenes y la eficiencia de activos.

El trabajo del inversor consiste, pues, en pronosticar estos generadores de valor y, posteriormente, transformar, de una u otra forma, este desempeño futuro esperado en una valoración que sirva como criterio para tomar decisiones de inversión.

En este contexto, monitorizar los generadores de valor presentes y pasados, puede potencialmente servir como punto de partida para el análisis.

Al llevar a cabo esta tarea en empresas que realizan o han realizado adquisiciones de otras empresas, nos encontramos con una situación digna de ser analizada con más detalle.

En una adquisición, podemos distinguir 3 tipos de activos de largo plazo que van a ser contabilizados en el balance: los activos tangibles, los activos intangibles identificables y el fondo de comercio.

Los activos tangibles son los activos que tienen forma física como los edificios, maquinaria, equipamiento, etc.

Los activos intangibles son aquellos que carecen de forma física, como las patentes, derechos de autor, marcas, etc. Los activos intangibles identificables son, como su propio nombre indica, aquellos que pueden ser identificados, y que, además: están bajo el control de la compañía, se espera de ellos que generen beneficios y se pueden valorar de forma fiable. Dentro de los activos intangibles identificables podemos distinguir los que tienen vida finita y los que tienen vida infinita.

El fondo de comercio engloba todos los activos intangibles no identificables y surge cuando la empresa adquiriente paga un precio de adquisición por encima del valor de los activos identificables, tanto los tangibles como los intangibles.

Tras la operación corporativa, los activos tangibles y los activos intangibles identificables con vida finita son depreciados y amortizados en los siguientes períodos de acuerdo con su vida útil. El término depreciación se utiliza para los activos tangibles mientras que el término amortización se utiliza para los intangibles.

Frente a esta situación, salvo en un número limitado de casos, los activos intangibles desarrollados internamente no son activados en el balance y pasan como gastos por la cuenta de resultados.

Echemos un vistazo al caso de Medtronic, que adquirió Covidien en 2015.

Esta es la evolución de los activos intangibles en la última década:

Podemos observar como aumentan en el momento de la adquisición y luego empiezan a descender paulatinamente debido a la amortización.

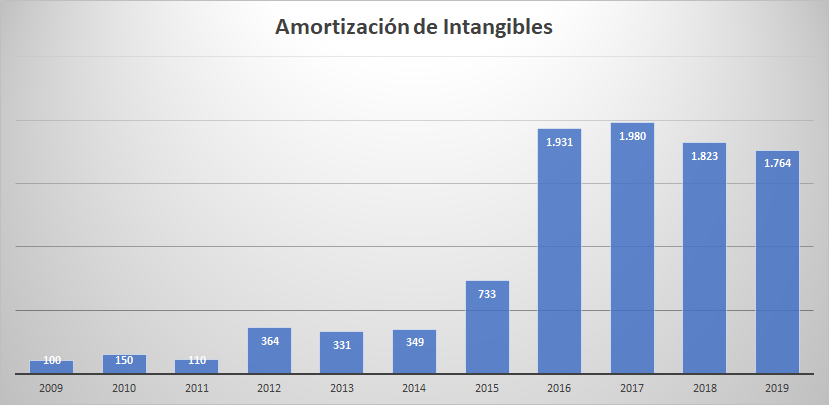

Esta es la amortización de activos intangibles de la última década:

Finalmente, estos son los márgenes operativos de los últimos 10 años:

Vemos como tras la adquisición, la empresa pasa a operar con márgenes operativos sustancialmente menores. En parte puede deberse a que Covidien es una compañía con una posición competitiva más débil. Pero sin duda, la amortización de los activos intangibles también influye en este resultado.

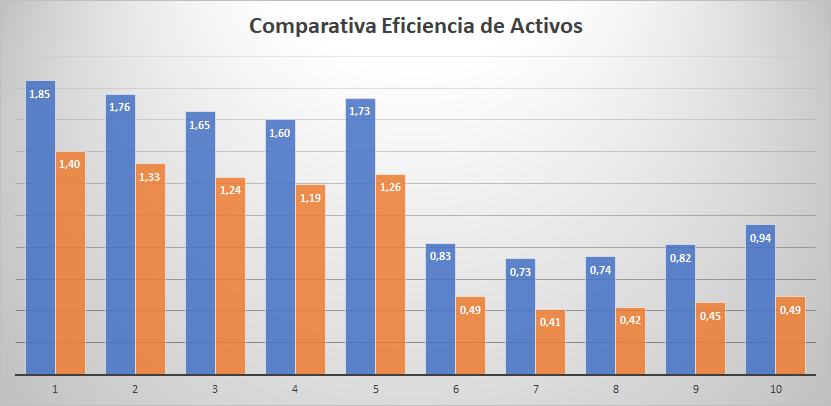

Por otro lado, esta la evolución de la eficiencia de activos en la última década:

Observamos como la eficiencia de activos disminuye brutalmente después de la adquisición como consecuencia de la activación del fondo de comercio y los activos intangibles identificables, para luego empezar a crecer poco a poco conforme los activos intangibles son amortizados.

¿Representan este nuevo margen operativo y esta tendencia al alza en la eficiencia de activos la economía subyacente de la empresa? ¿Son un buen punto de partida para intentar prever el desempeño futuro de Medtronic?

Según el Valuation de McKinsey, no. Koller et al. nos sugieren sumar de vuelta la amortización de los intangibles, es decir, utilizar el EBITA (no el EBITDA o el EBIT) como beneficio operativo y restituir el valor original de los activos intangibles en el balance.

La explicación es que como la mayoría de los intangibles desarrollados internamente no se activan en el balance y se cargan como gastos, una empresa que esté gastando en reponer los activos intangibles adquiridos conforme pierden su capacidad de generar ventas y, a la vez, esté amortizando esos mismos activos, está penalizando su cuenta de pérdidas y ganancias por partida doble.

Por supuesto, este marco conceptual abre la puerta a que tengamos una imagen más optimista de lo que deberíamos de las empresas que no están gastando lo suficiente en reponer sus activos intangibles. Pero lo cierto es que este problema puede surgir al analizar cualquier tipo de empresa, no sólo aquellas que han hecho grandes adquisiciones.

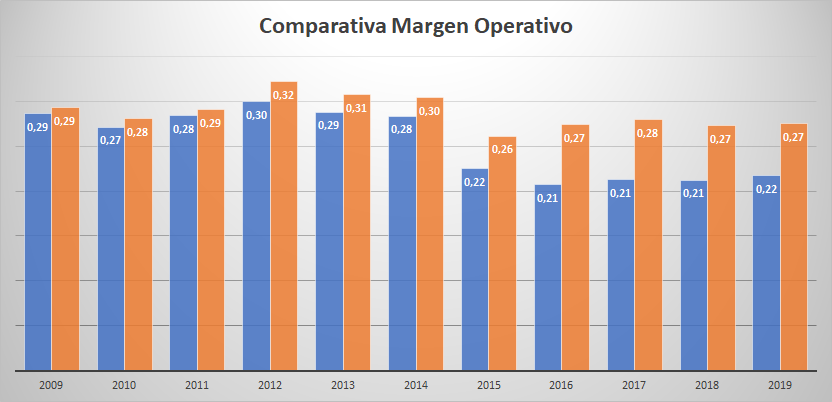

De cualquier modo, estos serían los márgenes operativos una vez sumada de vuelta la amortización de los intangibles:

Vemos como la diferencia entre los márgenes antes y después de la adquisición se cierra sustancialmente, siendo el nuevo margen operativo mayor.

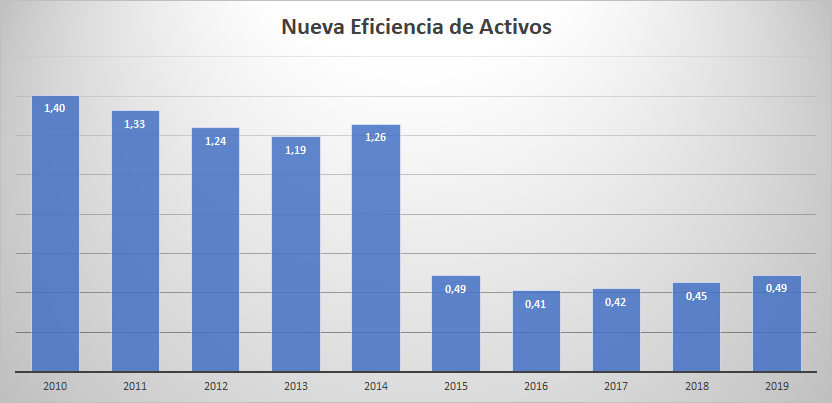

Estas serían las eficiencias de activos históricas una vez restituidos los valores iniciales de los activos intangibles:

Observamos como la nueva eficiencia de activos es menor y la tendencia alcista prácticamente desaparece.

En cualquier caso, con independencia del método que utilicemos, parece que la clave está en ser consistente. Si ajustamos al alza los beneficios deberíamos también ajustar al alza los activos invertidos necesarios para generar esos beneficios. De otra manera, nos podría pasar como a los analistas que no cuestionaron las presentaciones de Valeant donde se sumaban de vuelta las amortizaciones de los medicamentos adquiridos porque no eran salidas reales de efectivo, sin tener en cuenta que las patentes de estos fármacos tenían una vida limitada y se requerirían nuevas inversiones para mantener el mismo nivel de ventas. Casualidad o no, Michael Pearson, CEO de Valeant, trabajó durante más de 2 décadas en McKinsey & Company.

@Helm, por mi parte solo me queda agradecerle el tiempo que le dedica a escribir con rigor y una calidad excepcionales. Cada artículo suyo es como una pequeña “master class” para los que queremos iniciarnos en la valoración de empresas y protegernos poniendo los pies en la tierra de esos análisis cualitativos de barra de bar y narrativas en los que es tan fácil caer.

Creo que ya sabe que se encuentra entre mis autores favoritos. La facilidad para articular asuntos complejos, desgranándolos en razonamientos entendibles para los que no tenemos su grado de conocimiento es simplemente excepcional.

Ojalá la Comunidad +D valore el lujo que es tener acceso a este nivel de conocimiento de manera universal y gratuita.

Nunca podremos agradecerles lo suficiente todo lo que ustedes aportan.

Muchas gracias por su clara exposición @Helm. Cada día aprendo más en este foro con el alto nivel de sus partícipes. Gracias

Gracias

Además, un servidor con escasos conocimientos de análisis de empresas, presta más atención se comenta la empresa en la que trabaja.

He disfrutado mucho leyéndole @Helm.

Qué difícil es identificar gastos que pasan por PyG y no se activan y qué difícil es diferenciar el CAPEX de mantenimiento, del de expansión si es que se activan.

Por otro lado,

¿Cómo nos recomendaría analizar el Goodwill?

Al final es un reflejo en un balance de que cuando se ha comprado otra compañía, al integrarla en tus cuentas, se ha pagado por encima de lo que esa empresa “tenía” y tienes que anotarte esa diferencia en esa partida.

La pregunta más concreta sería:

Además del EBITA para ver cómo es de rentable (EBIT) la empresa tras la adquisición si se hubiera pagado a precio de valor en libros, ¿Qué otra manera tendríamos para ver que la empresa a futuro no va a necesitar seguir haciendo más compras para mantener ese propio margen?

@jvas, hace un año que mandaron a unos señores de Bielorrusia para “invitar” amistosamente al señor @Helm para participar en un podcast.

Espero que no les hayan pagado un anticipo aún porque o en Holanda hay muchos escondites, o tienen grabado ese podcast y no nos lo comparten o, esos señores del Este no cumplen con el encargo!

Díganle a Dimitri y compañía que sean más persistentes!

Gracias a todos por la acogida, es un lujo formar parte de esta comunidad.

Mirar el retorno sobre activos sin el fondo de comercio para caracterizar la posición competitiva del negocio y el retorno sobre activos con el fondo de comercio para evaluar la asignación de capital de los responsables de la empresa.

Teniendo en cuenta que esta última medida puede ser engañosa, ya que podemos encontrarnos con una foto estática donde aparentemente el retorno es bajo, pero la empresa termine creciendo beneficios a una tasa alta con muy poco capital adicional.

Luego ya, con respecto a valorar, si uno considera que la empresa va a seguir haciendo adquisiciones, lo suyo sería modelar un retorno sobre activos más parecido al histórico con fondo de comercio; y si pensamos que ha sido una cosa puntual y que va a seguir creciendo orgánicamente, con el retorno histórico sin fondo de comercio.

Al final, para tener una idea bastante aproximada de la economía subyacente de un empresa, no hay más remedio que conocer bien el negocio. Desafortunadamente, en muchas ocasiones, ni siquiera va a ser suficiente, porque todo lo relevante está por suceder, y adivinar el futuro es siempre complicado.

Mi intención ha sido simplemente plantear el problema, no pretender darle una solución

Saludos!

Normalmente, el retorno sobre activos suele utilizarse a través del NOPAT que básicamente es el EBIT * (1-T) .

Mi pregunta es, si realizamos esto sin el Goodwill, ¿No deberíamos de hacer este cálculo sumando la D para quitar la depreciación del Goodwill? Habría que hacer también la “trampa” con T claro.

Aquí es donde yo he visto normalmente que se calcula el ROIC o ROCE sin el Goodwill para ver cómo es realmente de rentable el negocio sin valorar las decisiones de compra del management, pero sí utilizando la depreciación del mismo. Por lo que estamos mezclando cosas a la hora de calcularlo.

Aquí es a donde quería llegar!

Sin duda @Helm, aunque parezca breve este artículo que nos ha traído, tiene horas y horas para maltratar a la sesera!

Muchas gracias por todo!

Bueno, en principio, el fondo de comercio no se amortiza. Se evalúa de forma regular para ver si ha sufrido algún “daño” y sólo entonces se pasa como gasto por cuenta de resultados.

En ese caso, estoy de acuerdo con usted, que lo más razonable es sumar de vuelta el impairment para que haya consistencia entre numerador y denominador. De otra forma, estaríamos, efectivamente, mezclando cosas.

Entonces encontrará en @Fernando a un aliado, ya que es un gran defensor de esa idea, como atestigua su tropecientos bagger en TMO

Muchas gracias, @Helm por aclarar ( y explicar) un tema tan escabroso como los intangibles y su conexion con las trampas.

Es para leerlo con calma y repasar.

Me sumo a las felicitaciones por el estupendo post inaugural de su blog.

En otro post anterior, que recomiendo a quién no lo haya leído, nos comentaba la conveniencia de capitalizar los gastos en R&D, sobre todo en empresas en las que supone un gasto importante y necesario para la continuidad del negocio. En el cálculo del nuevo NOPAT ajustado se sumaba de vuelta el gasto en R&D y a su vez se procedían a amortizar los intangibles capitalizados.

Mi pregunta es si estos ajustes son compatibles con estos otros que nos propone. Si una empresa realiza una adquisición que incorpora una suma importante de intangibles y estos no los amortizamos y al mismo tiempo tampoco contabilizamos el gasto en R&D como tal, ¿no estaríamos sobrevalorando el NOPAT de los próximos años?