Andaba yo publicando otro episodio del reto “activos vs pasivos” a 10 años (disculpen la autocita) cuando me dio por pensar en la barrera más grande que tiene que superar cualquier inversor modesto en bolsa: el miedo a las pérdidas.

En conversaciones con inversores potenciales poco experimentados nos hacen preguntas del estilo:

- Entonces, ¿esto sería como un plazo fijo? R: ¡¡¡NOOOOOO!!!

- Invirtiendo XX Euros ¿Me puedes decir cuánto tendría al cabo de un año? R: Ni idea.

En otras palabras, el inversor español quiere certeza. Un 2% anual y se tiran de cabeza a por el producto de turno. Mejor ganar muy poco que la probabilidad, aunque sea alta, de ganar muchísimo más aunque sea a costa de permanecer invertido un cierto número de años. No le demos vueltas, esto es así. A menos a fecha de hoy. Tan cierto como que un crash de bolsa, necesariamente pasajero, originará una estampida de inversores que supuestamente iban a largo plazo.

En otras palabras, la volatilidad se interpreta como riesgo. La aversión a las pérdidas “en papel” se convierte en una barrera a menudo insalvable para invertir en acciones. Si a esto unimos la coyuntura de este momento en que los depósitos carecen prácticamente de rentabilidad llegamos a una situación poco esperanzadora para el ahorrador normal y corriente (también conocido como “común de los mortales”).

Personalmente creo que volatilidad (intensidad de las subidas y bajadas de precios de un activo) no es lo mismo que riesgo (probabilidad de sufrir pérdidas permanentes de capital). Por ejemplo, en una inversión para jubilación con un horizonte de 30 años, las pérdidas en papel al cabo de 3 años son irrelevantes. Es cierto también que no siendo lo mismo, volatilidad y riesgo están relacionados. Por ejemplo, en caso de imprevistos que obliguen a vender, la probabilidad de pérdida permanente de capital (a corto plazo) es mucho mayor en activos más volátiles.

Entonces, si la bolsa es volátil, la volatilidad tiene cierta relación con el riesgo y los productos “seguros” tipo depósitos o deuda a corto plazo no proporcionan en este momento una rentabilidad aceptable: ¿qué solución le queda al pequeño ahorrador? Veo dos alternativas (seguro que hay más): aceptar una pérdida en términos reales y dejar los ahorros quietecitos a merced de la inflación; o entrar en la inversión en acciones con la casi certeza de que a largo plazo esta proporciona una rentabilidad satisfactoria. Elaboremos más los argumentos de la segunda opción.

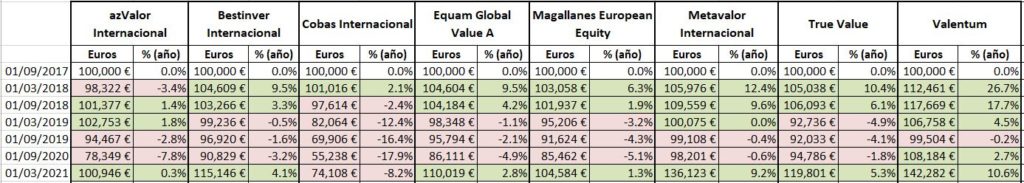

Empezaba este post hablando de la serie de artículos semestrales del reto activos vs pasivos y de cómo esa serie de datos había inspirado estas reflexiones. Aclaro que esos artículos no pretenden hacer un análisis riguroso o mucho menos académico. Se trata más bien un “divertimento” donde retamos metafóricamente a un grupo de grandes inversores a superar a unas alternativas pasivas muy sencillas. Bien, volvamos al grano. La siguiente tabla muestra el valor de 100k Euros desde el día de mi 50 cumpleaños hasta el pasado 1 de marzo. Fíjense sobre todo en los colores, rojizo representa perdida nominal hasta la fecha y verdecito ganancias (también nominales):

Se observa claramente, leyendo los colores de arriba abajo, que periodos de ganancias y pérdidas se alternan hasta llegar al último punto de control donde predomina el verde. Todos los fondos son de estilo value y por eso se observa una cierta correlación entre ellos. Tres años y medio son todavía corto plazo y no sabemos si el verde persistirá o volverá a alternar con el rojo. De lo que si podemos estar casi seguros es de que a 10 años todas o casi todas estas alternativas de inversión habrán tenido una rentabilidad nominal positiva. Acepto apuestas, dentro de un orden, como complemento a mi jubilación.

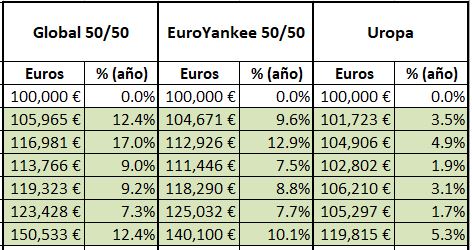

Observemos ahora una tabla similar para las alternativas pasivas.

¡Anda! Aquí todas las rentabilidades son positivas. Cierto, pero las rentabilidades (todas son anualizadas) siguen un patrón muy de “montaña rusa”. Fíjense en los números. Es decir, distan mucho de parecerse a un plazo fijo. Estoy casi seguro de que a partir de un cierto momento (muy probablemente 6 o 7 años, casi seguro a partir de 10) la rentabilidad anualizada de las opciones pasivas 50/50 convergerá y se mantendrá en el entorno del 7% a 8%. De la alternativa puramente europea me caben más dudas al ser un buy & hold puro con menos diversificación y sin rebalanceos. O sea, es más fácil que Europa tenga una mala racha (véanse las décadas perdidas de Japón) que la tengan opciones más diversificadas.

El efecto anterior se ve muy claramente en las siguientes tablas, extraídas de una de las cartas trimestrales de un fondo de inversión al que tengo gran cariño y cuya identificación dejo como ejercicio para el lector. Las rentabilidades corresponden al backtesting de una cartera indexada muy diversificada invertida sobre todo en renta variable.

Esta primera tabla (11 años) se ve como la rentabilidad acumulada anualizada es como una escopeta de feria variando enormemente de año a año. Lógicamente varía menos que la rentabilidad de cada año, donde los saltos pueden ser enormes. Veamos lo que pasa a partir de 2009 donde se alcanza una rentabilidad acumulada anualizada del 7,8%:

Pues resulta que dicha rentabilidad acumulada anualizada se estabiliza en un valor en torno al 8%. Cada año sigue siendo muy dispar, pero el efecto de mantener la inversión a largo plazo hace su magia. El problema es que los medios y las redes sociales hablan de lo inmediato, de lo volátil, de lo que crea miedo. Es decir, del dato a corto plazo. No verán ustedes que los telediarios abran con noticias del estilo de “la rentabilidad anualizada del Dow Jones desde 2000 es del XX%”. Este ruido del mercado hace estragos en los inversores menos experimentados.

En resumen, si no puede soportar los vaivenes de la bolsa me temo que sus ahorros no tienen a donde ir y debe aceptar usted una pérdida en términos reales. Podría decirse en tono humorístico que “siempre nos quedará el ladrillo”. Si eso le permite dormir bien puede que hasta sea la decisión acertada. Para los que quieren intentarlo, recordarles que el antídoto contra las pérdidas en papel es la paciencia. Invierta sólo el dinero que sepa casi a ciencia cierta que no va a necesitar y hágalo a plazos largos y de forma diversificada. Para mi largo plazo significa como mínimo 10 años, pero admito otras opiniones. Menos de 5 me parece una receta para salir con los dedos chamuscados.

Un saludo y feliz inversión,

Juan Cogollos

Ahorro + Inversión = Prosperidad

Quizá con este último del Covid no ocurrió así debido a su rapidez en bajada y posterior subida unido a que la gente estaba preocupada por temas más importantes que el dinero, a diferencia de 2008.

Fantástico articulo por cierto.

Muchas gracias por su artículo como siempre dando sobre que reflexionar.

Tal vez aquí habría que matizar que considera el inversor como largo plazo. En la gran mayoría de folletos de productos de inversión, el plazo mínimo que se pone es de 5 años, en los casos donde se pone el más elevado.

Aquí hay una profunda contradicción en como se actúa cuando se pide convicción al inversor para tolerar periodos complicados, pidiéndole plazos largos de permanencia, que son los acordes con el tipo de activo invertido, si es la renta variable, con lo que se le dice cuando se le intenta captar insinuándole que el plazo es de 5 años a lo sumo.

Nos quejamos de la sensibilidad del inversor a corto/medio plazo pero luego inducimos en algunos casos esa misma sensibilidad. Ojo no lo digo por usted que lo ha matizado estupéndamente al final de su artículo.

Yo creo que la aversión a las pérdidas hay que intentar ponerla en relación con otro sesgo importante que es el miedo a perder coste de oportunidad. Yo recuerdo la época de las punto com donde muchas personas que se consideraban como conservadoras y en las que pensaría que la aversión a las pérdidas es insuperable, se terminaban metiendo por el temor de perderse algo histórico.

Por no mencionar que las loterías, donde habrá muy probablemente pérdidas, están de lo más asentadas en nuestro país. En mi opinión el problema no es la aversión a las pérdidas sino lo difícil que es interpretar el riesgo y como asumirlo.

Yo creo que la coyuntura no es necesariamente peor en cuanto a la situación real actual, aunque sí tal vez en espectativas, respecto a la histórica. Cobrar 0 intereses con muy baja inflación no es peor que cobrar un 5% de intereses con la inflación al 4%.

Aquí el problema está en lo de siempre y es engañarse sobre la relación riesgo/beneficio. Venimos de años donde han sido muy rentables productos muy conservadores. Eso no siempre ha sido históricamente así. Por lo tanto hay que ser consciente que si nos vamos a productos muy conservadores, la pérdida de poder adquistivo en según que fases puede ser notable.

Como algunos hemos comentado, poner el foco en exceso en la volatilidad termina haciendo al inversor demasiado sensible a situaciones de corto/medio plazo. Creo que hay experimentos de economía conductual que muestran como el mismo inversor, según los datos que se le proporcionan, terminan con carteras con un ponderación de activos significativamente distintas.

No obstante aquí hay que ser cuidadoso y hay que saber que nos va a tocar manejar dispersión. Yo no confundiría la volatilidad con la dispersión aunque también tengan relación. Es inevitable para el inversor de largo plazo que se presenten situaciones donde esa dispersión le lleve a circunstancias imprevistas para él y donde aparezcan riesgos, de efecto difícil de predecir, incluso a largo plazo, que sin embargo no consideraba.

La gran depresión, la burbuja punto com, el escenario tremendamente inflacionario de los 70, las guerras mundiales, la burbuja immobiliaria y crediticia que explotó en 2008, la crisis de los bonos basura en 1987, son situaciones únicas y que luego toca manejar y que son imposibles de anticipar en sus matices. Y eso tiene poco de ruido de corto plazo.

Lo que pasa es que incluso con esos problemas gordos, es difícil de anticipar a largo plazo sus efectos en los distintos tipos de activos. En un pasaje fabuloso del libro de Fisher Acciones Ordinarias Beneficios Extraordinarios, precisamente comenta que muchos problemas graves, a largo plazo, tienen la capacidad de terminar afectando negativamente más a activos que uno consideraría conservadores que a otros que de entrada se ven afectados negativamente mucho más.

Como diria Jose Maria Garcia “el halago debilita”. Saludos cordiales

Para mi largo plazo es 10 años o mas. A veces usamos 5, pero con la advertencia de “menos de 5 ni se le ocurra”. Al inversor, sobre todo al “común de los mortales” hay que ayudarle explicando las realidades de la inversion con cariño y transparencia.

Da usted en el clavo. El concepto de riesgo debe presidir todas nuestras decisiones de inversion. El problema es que es un tema escurridizo en mi opinion. Tengo que buscar una forma de explicarlo mejor a la gente de la calle. No lo veo fácil. Howard Marks lo explica muy bien, pero hay que tener un cierto nivel de conocimientos financieros.

Muy de acuerdo. Como se presenta algo y con que palabras influye mucho en las decisiones. Un ejemplo claro en política es como llegar a un acuerdo en la presentación de una pregunta en un referendum. En el caso de inversores yo prefiero ser honesto y explicar las cosas como las veo sin mas. Evitar recomendar un fondo en el que tienes intereses, incluso otros, debido a lo impredecible de los resultados.

Buen argumento, si señor. Al final lo que importa es la rentabilidad “real”. No la nominal. La inflacion (por eso la esponsorizan los estados a traves de los BCs) confunde mucho. No se, cifras enormes en Euros a 40 años si la inflacion es alta parecen espectaculares porque nuestra mente valora los Euros a poder adquisitivo de hoy. Esas proyecciones, para ser mas utiles, deberian hacerse a “Euros presentes”.

!Un enorme placer contar con sus comentarios @agenjordi!