¿Es posible crear una cartera indexada para batir al MSCI World sin saber cuales índices lo harán mejor?

Respuesta rápida : Sí, de una forma sencilla, y en esta entrada explico como.

Spoiler: se trata de largo plazo.

Tiempo de lectura: 6 min.

——————————————————————————————————————

Indexarse es muy fácil, se lee; se compra uno o más fondos/Etf y se consigue la rentabilidad del mercado, menos comisiones que son generalmente reducidas.

Dejo de lado el tema de la rentabilidad que tiene sentido solo en plazos suficientemente largos, y que suele esconder trampas de volatilidad muy elevadas por el camino, que van a poner a prueba a todos los inversores que decidan recorrer este camino.

Me voy a centrar sobre una de las primeras cuestiones que suele ponerse un inversor que quiere indexarse: ¿Qué índice(s) elegir? ¿Y cómo ponderarlos?

Se suele leer que indexarse significa seguir algún índice de gran capitalización, pero el problema es que hay muchos índices de este tipo y también si vamos hacia índices globales tipo MSCI World (solo mercados desarrollados) o MSCI ACWI (incluyendo países emergentes) hay implicaciones que merece la pena tener en cuenta, considerada la composición de tales índices.

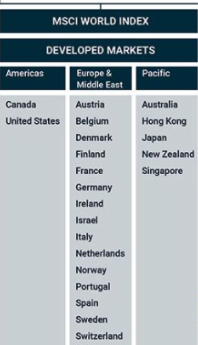

Esta es la composición geográfica del índice MSCI World:

El MSCI World está formado por empresas de grandes y mediana capitalización de los Mercados Desarrollados (Developed Markets)

Esto implica tres áreas geográficas principales: América del Norte, Europa y Asia/Oceania

Si se incluyen a estos mercados desarrollados las economías emergentes, de todos los continentes, se forma el MSCI ACWI que es un índice más global, como vemos abajo:

Lo que quedan fuera son los que se definen como mercados Fronteras y las empresas de pequeña capitalización.

Hay que destacar que el peso de Estados Unidos es muy elevado en ambos índices globales:

MSCI World : Usa 65,5%

MSCI ACWI World : Usa 57,6% (Fuente MSCI Junio 2020)

Con estos datos sobre la mesa, es evidente que la decisión de indexarse globalmente (World o ACWI) implica tener una ponderación importante de Estados Unidos, que en los últimos años ha tenido un desempeño superior a las otras áreas geográficas, pero no siempre ha sido así.

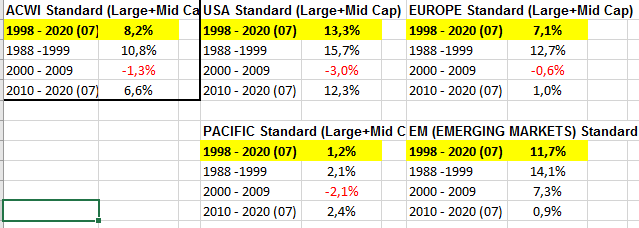

En la siguiente tabla se compara la rentabilidad del índice MSCI World con sus tres componentes (USA, Europa, Asia/Oceania), desde el 1970 hasta hoy y por década:

En la tabla de arriba se puede ver que la mejor rentabilidad de USA, dentro del MSCI World, se debe a la década actual y a la de los ’90, mientras que en las otras tres décadas otras áreas geográficas han tenido mejor desempeño.

Como se puede ver en la tabla de abajo, la fotografía del MSCI ACWI, que incluye los países Emergentes, analizada por década, tiene unas conclusiones parecidas, en un periodo más corto que el anterior, en función de la disponibilidad de datos.

Es evidente que indexarse al MSCI World o ACWI supone, conscientemente o inconscientemente, tomar la decisión de apostar a que USA sigan siendo la locomotora en las próximas décadas, cosa de la cual nadie puede estar seguro, obviamente.

¿ Y si probamos a dar un paso más ?

Imaginemos que un inversor asuma que no tiene idea de cual va a ser la mejor área geográfica para las próximas décadas y por eso quiere tomar la decisión de apostar por TODAS las áreas geográficas principales de forma equiponderada y a principio de cada año vuelve a rebalancear vendiendo o traspasando las que más han subido hacia las áreas que han subido menos o han bajado.

También se puede pensar de rebalancear de forma más sencilla todavía, simplemente a través de nuevas aportaciones anuales, que irán a los índices que has sido más débiles en el último año.

Sea como sea, la idea es que a principio de cada año todos los índices tengan el mismo peso en cartera.

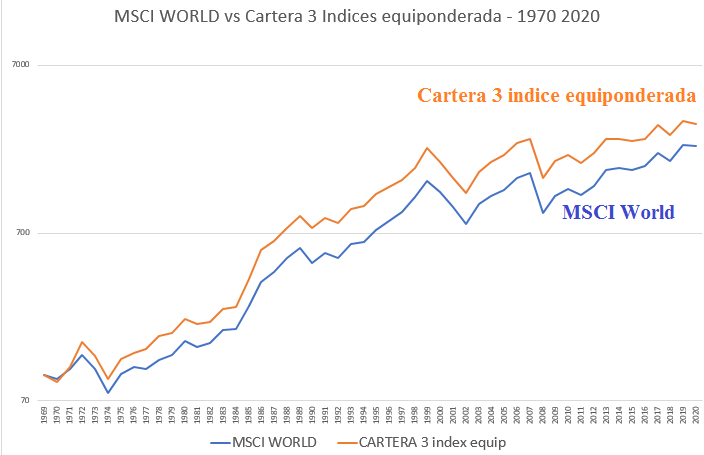

Hagamos una simulación de lo que hubiera ocurrido históricamente con una cartera equiponderada y rebalanceo anual, utilizando los datos de los índices MSCI.

Es una simulación puramente teórica porqué no tiene en cuenta comisiones, tiempos de traspasos, implicaciones fiscales y todas las variables operativas que pueden afectar a la rentabilidad, implicaciones negativas que se pueden reducir si se rebalancea a través de las nuevas aportaciones.

En el caso del MSCI World la cartera equiponderada estaría formada por 3 patas de países desarrollados:

USA 33%

Europa 33%

Asia 33%

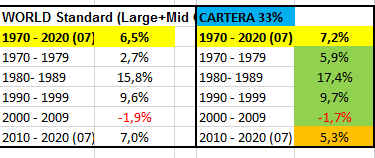

En las primeras décadas la cartera equiponderada tiene una rentabilidad bastante superior, porqué Europa y Asia se comportaron relativamente mejor que Usa, y esa ventaja se mantiene a lo largo del tiempo y solo en los últimos años tiende a reducirse. Por décadas:

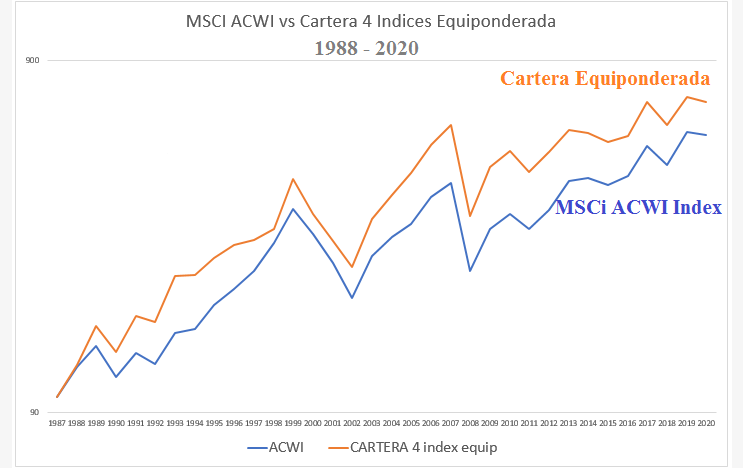

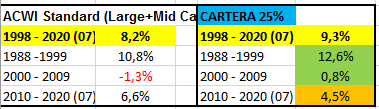

En el caso del índice MSCI ACWI, incluyendo los países emergentes, podemos replicarlo, de forma alternativa con una cartera de 4 posiciones equiponderadas, con rebalanceo anual:

USA 25%

Europa 25%

Asia 25%

Emergentes 25%

Los resultados son parecidos a los que hemos visto arriba:

¿Qué se puede esperar de una cartera indexada equiponderada en el futuro?

Es evidente que hasta que Estados Unidos tenga resultados significativamente superiores a las demás áreas geográficas, la cartera equiponderada tendrá resultados peores que los índices globales.

Por lo que he visto en los resultados históricos, es suficiente que una o dos áreas geográficas, cualquiera de ellas, empiecen a tener resultados significativamente mejor que USA, que la cartera equiponderada tendrá mejores resultados.

En general los fondos serían más adecuados por las implicaciones fiscales actuales, de los rebalanceos, mientras que, en cambio, los Etf podrían tener menores costes de gestión y más alternativas para elegir y más facilidad de rebalanceo.

Es curioso pensar que con una de las formas más neutra para elegir los índices, que es su elección equiponderada, que supone no tomar ninguna decisión sobre cual índice lo va a hacer mejor, es posible, teóricamente, conseguir lo que se pretende con la gestión activa y que es tener rentabilidad superior a los índices por capitalización.

Dejo como ejercicio a los interesados evaluar que fondos o Etfs se pueden usar para crear una cartera equiponderada.

Si alguien quiere compartir su hipótesis de vehículos de inversión en los comentarios sería excelente.

Al final resulta que la gestión pasiva puede requerir mayor esfuerzo que la activa. Cuando la primera idea que uno tiene es la de " compro el indice y a dormir".

@Fabala Enhorabuena por el magnífico artículo.

Tiempo atrás estuve valorando la posibilidad de equiponderar la parte de RV de mi cartera, tras escuchar unas charlas de Inversobrio.

Finalmente lo descarté, por no incrementar la operativa y no “abrir el melón” aplicando también el mismo razonamiento a la parte de RF de mi cartera. Aunque estoy convencido, y sus cálculos lo ratifican, que es más eficiente.

En mi caso, llegué a plantearme esta cartera equiponderada para la parte de RV, basándome subjetivamente en los que considero como principales polos económicos globales :

@TTAR No se deje engañar por la aparente simplicidad de la estrategia. Llegar de una forma sosegada y natural a una gestión indexada (prefiero llamarla así), requiere de muchas horas, razonamiento, humildad y heridas de guerra. Si alguien le dice lo contrario, probablemente sea porque haya llegado a esta estrategia de una forma repentina y transitoria (aunque todavía no lo sepa) por estar de moda. Cómo ejemplo, todos los que se creían inversores value al calor de las buenas rentabilidades, y han ido cayendo poco a poco o están renegando por el camino (desde aquí mi apoyo a los inversores value que siguen inquebrantables con su estrategia, aguantando el chaparrón y por qué no decirlo incluso mofas, estoy convencido de que el tiempo les dará la razón que les corresponde, no sé si toda, pero una parte importante seguro. Merecen mi más sincero respeto).

Gracias por el artículo. Creo que la idea es bien interesante, porque está claro que nos olvidamos muchas veces de que el panorama cambia y muchas veces lo hace durante mucho tiempo. La cuestión es si elegimos pensando en las “causas” (es decir lo hacemos por unas razones) o en las “consecuencias”. ¿Pensamos que hay que infraponderar USA, mundo desarrollado etc? ¿Por qué? Igual esto ya es estar haciendo gestión activa. No se, no hay una respuesta, evidentemente. ¿Es el market cap el mejor “representante” de la ponderación adecuada? ¿O deberíamos pensar en el PIB (igual lo más parecido a las “ventas” que a mi me gusta bastante)? ¿Y pensar en la población? ¿O en la mediana del poder adquisitivo? …

Muchas gracias. Ha sido un gusto leer el artículo.

Distintas estrategias coherentes llevarán a resultados, posiblemente, mejores. ¿Cuánto mejores? ¿Merecerán la pena a largo plazo?

Si me indexara algún día (fue una gran oportunidad en marzo) sólo tendría el Msci World. No sería el mejor plan, pero cuando estamos comparando eficiencias y el objetivo es superarlo, quiere decir que la elección como referencia no es mala.

Luego está jugar con esas combinaciones y sus rebalanceos, fantásticas ideas que deben adaptarse a la personalidad del inversor y lo que vaya buscando.

Muchas gracias por el articulo @Fabala pero me acaba usted de reventar. Acabo de fusionar mi SP500 y mi MSCI Europe con el MSCI World después de darle muchas vueltas al asunto.

Me había dejado para mas adelante comenzar a estudiar la entrada en Emerging Markets y en Small Caps (aunque Small Caps lo tengo prácticamente descartado porque por todo lo que he leído no aporta nada a la cartera)

Tiene todo el sentido el estudio que nos trae y lo bueno es que mientras SP500 tenga momentum, estamos a tiempo de rehacer la cartera dividiendo el MSCI World en los compartimentos que indica en el artículo.

No se deja de aprender en este foro aunque también le confieso que entre más aprendo, menos claras tengo las ideas.

Porca miseria

Bendita ignorancia!

Muchas gracias @Fabala, como le han comentado ya otros compañeros, toda una delicia lo que nos ha traído.

Muchas gracias @Fabala.

En mi estrategia de invesion tienen un peso relevante la indexación del SP500 y el MSCI. La estrategia que propone en principio me parece atractiva, tendré que darle una vuelta este fin de semana cuando tenga tiempo.

Muy interesante reflexión @Fabala

Quisiera ofrecer un pequeño matiz que hace poco publiqué en otro hilo del foro:

Creo que la bolsa estadounidense actual es más global de lo que lo era cinco décadas atrás. También las demás. Por lo tanto, dudo que las composiciones de los índices regionales de la década de 1970 representen a dichas geografías del mismo modo que las representan los índices actuales. De igual manera, también me permito dudar que una equiponderación de índices regionales represente al mundo actual mejor de lo que lo hace el MSCI Word.

Ahora bien, más allá de lo bien o mal que se puede representar al mundo (supongo que ese no es el objetivo), restarle ponderación a una bolsa supuestamente sobrevalorada como la estadounidense para asignársela a otros índices regionales podría resultar una estrategia activa más rentable que limitarse a comprar el índice global. Tendría sentido si lo que se espera es una reversión a la media.

Muchas gracias por su artículo @Fabala.

Venía hacía semanas pensando en hacer algo parecido con ETFs (vía Degiro), para optimizar tanto las comisiones (aunque el Ishares de MSCI World ya tiene TER 0,20). La cartera que había pensado sería la siguiente:

Teniendo los 2 primeros claros (USA y Europa (que incluye Suiza y demás), se me presenta la duda con qué hacer con los emergentes.

A priori, lo suyo sería escoger el emergentes, ya que presenta más diversificación, y es más barato. Sin embargo, he estado examinando los ratios (PER, RPD, Precio sobre ventas, etc) y El BRIC presenta mejores datos, así como un mejor desempeño histórico (dado su gran peso en China claro)

Por tanto, dicho esto, y reiterando el agradecimiento a @Fabala por abrir la lata, ¿qué opinan?

Saludos,

Una propuesta interesante.

Creo que muestra que no hay una posible indexación sinó muchas. No obstante cuando uno se decide por algo debe de ser consecuente con las posibles implicaciones que tiene usar ese Asset Allocation y no otros posibles.

Bogle advierte sobre los que buscan añadir factores distintos a las carteras, que deberían ser conscientes que se pueden encontrar largas temporadas donde eso, en lugar de aportarle rentabilidad adicional, le puede suponer estar sensiblemente por debajo del índice de turno. Encima se va a encontrar con comentarios de todo tipo insistiéndole precisamente en las ventajas de variar su Asset Allocation.

Bernstein parece en cambio más partidario de este tipo de estrategias, sin embargo recordando más o menos el mismo punto de Bogle sobre la necesidad de tolerar tracks errors respecto a otros índices más generales.

Cuando escucho los argumentos a favor de la indexación, aunque es un argumento que en parte no comparto, se suele esgrimir la menor necesidad de tolerar desviaciones respecto la media. Con este tipo de estrategias precisamente hay que asumir que este argumento pierde fuerza.

Vamos que luego no hay que alarmarse si al cabo de 5 años estamos un 20% por debajo de algo más general tipo MSCI World ni hacer demasiado caso a los que insistirán en no ponderar tanto las regiones que peor parecen haber funcionado.

Carteras equiponderadas o carteras con distribución de % en activos distinta de según que índices generalistas me parecen muy interesantes, auque se hagan a través de otros índices. La cuestión es bajo que premisas se asumen esas carteras y en que medida se está dispuesto a asumir otro tipo de riesgo distinto (no necesariamente mayor pero posiblemente con implicaciones distintas según que problemas aparezcan en el mercado). Estar por ejemplo dispuesto a meter un 25% en Emergentes posiblemente nos esté exponiendo a la renta variable de una forma distinta a si uno se decide por un MSCI World.

El centrarse mucho en batir me parece que a veces confunde a según quien porque piensa que el tipo de riesgo de según que opciones es parecido y luego, cuando se junta con su demasiado limitada tolerancia a la volatilidad, resulta que ha tendido hacia un Asset Allocation que le hacía más complicado poder asumir según que circunstancias.

Como usted comenta acertadamente es algo a largo plazo. El problema es que precisamente luego no hay que tener prisa para que se vean “necesariamente” rápido, las ventajas de esa otra distribución de la cartera. Y el que luego quiere también sumar en exceso la volatilidad a los objetivos, está actuando de forma contraria al otro supuesto objetivo.