Conforme madura cada mercado alcista es inevitable que proliferen artículos y vídeos sobre cómo ganar dinero de forma recurrente, muchos de ellos mediante el trading con acciones, futuros u opciones.

El tema de la venta de puts ya ha sido tratado en +D de forma seria y lejos de excesos por @fabala aquí.

La venta de puts es llevada a cabo por algunos fondos de inversión, así como la venta de calls cubiertas, esto es, la venta de una call sobre una acción que ya se posee.

Esta estrategia presenta una particularidad fiscal que la hace más atractiva para el inversor particular. Si este tiene una acción que le gusta para el largo plazo pero que se ha revalorizado mucho últimamente y piensa que está algo sobrevalorada puede plantearse las call cubiertas como modo de evitar la venta y consiguiente tributación. Así se puede permitir mantener la acción y tal vez sacar algo de rentabilidad vía primas aunque la acción por el momento no suba más o baje moderadamente.

Antes de seguir voy a realizar una pequeña introducción para que aquellos que no estén familiarizados con las opciones sepan de qué estamos hablando y que el artículo sea inteligible para todo el mundo. Los que sí lo estén se pueden saltar esta parte.

INTRODUCCIÓN

Una call consiste en el derecho de compra en una fecha determinada (vencimiento) de un activo (el subyacente, que puede ser una acción, un ETF, un índice…) a un precio determinado (strike de la opción). A cambio de este derecho, se paga una prima.

Para la contraparte (el vendedor de la opción) el derecho se transforma en una obligación; la obligación de venderle el subyacente en la fecha de vencimiento al precio estipulado.

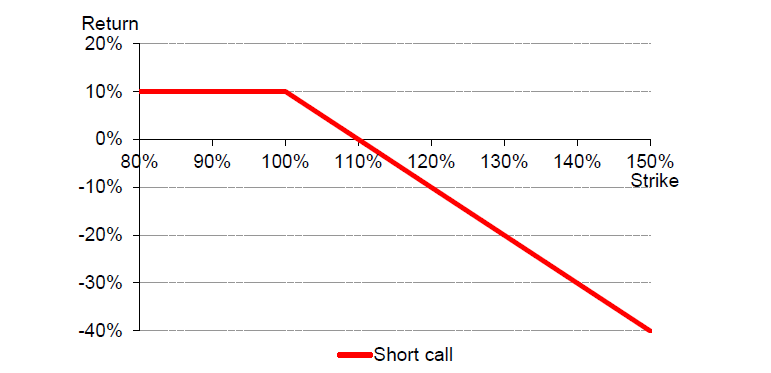

Abajo tienen el gráfico de las ganancias y pérdidas para un vendedor de opciones a vencimiento de la opción según el precio del subyacente. Como pueden ver, si el subyacente se queda en el precio del strike (100%) o por debajo, el vendedor de la call se queda con la prima íntegra.

En cambio si el subyacente supera el precio del strike, el vendedor entra en pérdidas una vez se va más allá de lo que había ingresado con la prima.

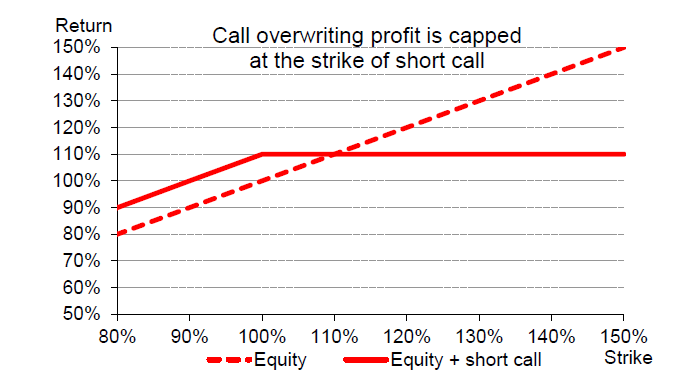

¿Qué ocurre si el vendedor de la call, además tiene el subyacente en cartera? Entonces hablamos de que ese conjunto forma una call cubierta. Y recibe la denominación de cubierta porque por más que suba el subyacente no tendrá pérdidas a vencimiento. Lo que perderá con la opción lo compensará totalmente con el subyacente y se acabará quedando con la prima como beneficio.

Aquí pueden ver el gráfico de ganancias o pérdidas a vencimiento. Ya ven que el riesgo al alza está totalmente controlado y queda el riesgo a la baja, similar al de simplemente tener el subyacente.

VENTA SISTEMÁTICA DE CALLS CUBIERTAS

Es probable que alguna vez hayan leído algo sobre las bondades de esta estrategia. Es una forma de ver como se ingresa dinero mensualmente y que es especialmente fácil de vender entre aquellos inversores noveles algo preocupados por el ritmo de las subidas y que piensan que su cartera está algo cara. Recientemente ha aparecido algún artículo en Seeking Alpha e incluso lo he visto propuesto como una estrategia interesante para los hodlers de bitcoin.

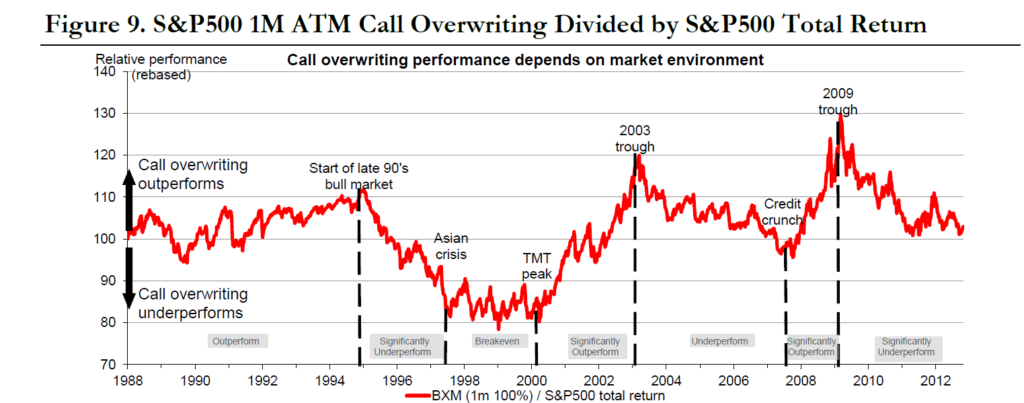

CBOE creó este índice que replica una posición larga en el S&P 500 combinada con una call vendida del próximo vencimiento mensual. Cada mes, cuando llega el vencimiento, se vende una nueva call del strike más próximo. Se trata por tanto de venta sistemática de calls cubiertas ATM sobre el S&P500. Existen ETFs como XYLD que replican esta estrategia, repartiendo un jugoso dividendo (por el momento).

En el gráfico superior pueden ver el resultado relativo de este índice frente al S&P500 TR. Consigue obtener rentabilidades interesantes con menor volatilidad que este. Tanto en 2000-2002 como en 2008 o 2011 el que invirtiera de este modo habría sufrido menores drawdowns.

Pero sistemático no equivale a racional y a mi juicio esta estrategia llevada a cabo de forma mecánica sobre acciones o índices, pese a su buen aspecto en el gráfico, no es coherente. Piensen por un momento qué ocurre si a lo largo de un vencimiento el S&P500 sube un 15%. La call vendida conforme se acerca el vencimiento pasa a tener una delta cada vez más próxima a -100 que compensa la delta +100 del S&P500 que tenemos en cartera. Dicho de otro modo, conforme se acerca el vencimiento nuestra posición neta es prácticamente nula. No tenemos exposición a los cambios en el S&P500.

Llega el día de vencimiento, expira la opción y se pasa a vender una nueva call ATM del mes siguiente, que en ese momento nos dará una delta de -50. El índice sigue con delta +100, como siempre, y por tanto la posición neta será +50. ¿Qué sentido tiene que con el índice en el mismo nivel que el día anterior pasemos de una exposición nula a una exposición del 50%?

También cabría preguntarse si tiene sentido tener una exposición del 50% exactamente igual que hace un mes cuando el índice estaba un 15% más abajo. Esto es extrapolable a acciones y a menudo estaremos hablando de volatilidades y movimientos mayores.

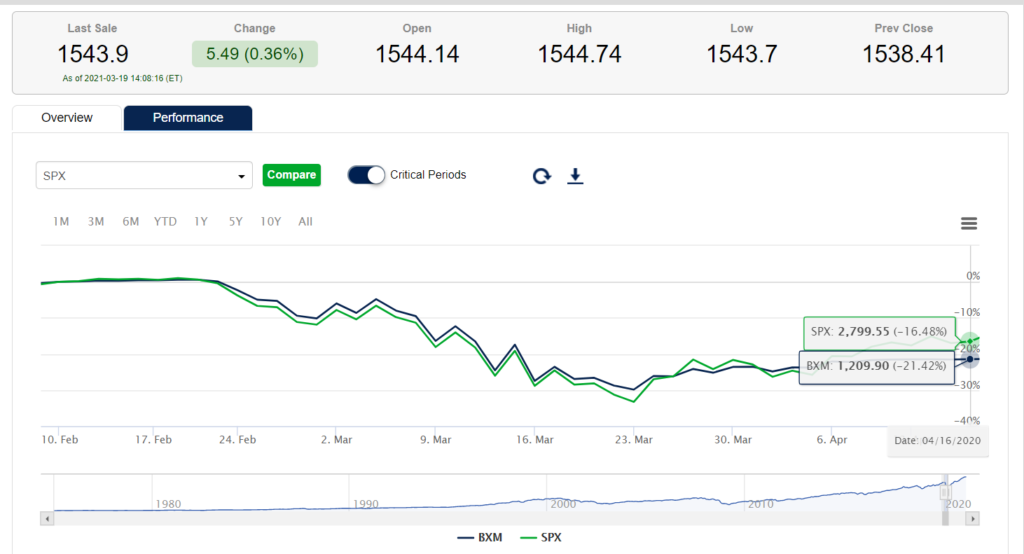

Un ejemplo claro y cercano de estos problemas es lo sucedido el año pasado cuando la COVID golpeó las bolsas. En el gráfico inferior vemos el BuyWrite Index contra el S&P500.

En marzo, la caída de ambos fue muy similar. Bastante antes del día de vencimiento de marzo la delta de ambos era muy similar, daba lo mismo estar invertido en uno u otro. Llegó el día de renovar la call vendida y aunque se obtuvo una gran prima gracias a la volatilidad disparada, la delta pasó de +100 a +50 y el comportamiento de ambos pasó a ser dispar. Con el índice mucho más abajo que un mes antes, la exposición a él se reducía a la mitad y pese a que las bolsas cayeron algo más, al llegar el vencimiento de abril el S&P 500 había rebotado y ya obtenía un 5% más.

En resumen, se redujo exposición a bolsa cerca del suelo de forma sistemática, a la par que súbita y absurda. En otros mercados bajistas el BuyWrite Index había paliado las caídas y sacado una ventaja apreciable en la carrera del largo plazo. En este caso ni apenas las palió ni recogió buena parte de la subida de los siguientes meses.

Cuando alguien se propone invertir con calls cubiertas lo que tiene en mente es sacrificar parte del equity risk premium a cambio de conseguir algo del volatility premium, pero con una estrategia sistemática del estilo que hemos visto además asume una variación irracional al equity risk de la cual no cabe recibir ninguna recompensa. Piensen en que si ustedes deciden cambiar drásticamente de una semana a la otra la exposición a bolsa nadie les va a recompensar por ello.

¿Cómo se puede evitar esto? Un primer modo sería irse a vencimientos de opciones algo más lejanos y olvidarse de llevarlas a vencimiento, rolando antes de que la gamma empiece a hacer estragos llevando la delta a extremos que tal vez no deseemos. Pero ello tiene el inconveniente de que no vamos a recabar tanta tetha (pérdida de valor de la opción con el paso del tiempo). Gamma y theta siempre van cogidas de la mano y no podemos aprovecharnos de la una sin exponernos a la otra.

A modo de ejemplo, suponiendo una volatilidad constante del 20% una call mensual viene a valer algo más de un 2% por lo que en un año hay posibilidad de recabar más de un 24% en primas. Esto es lo que le resaltaría el que intente venderles las bondades de las calls cubiertas. Pero si en cambio nos fuéramos a calls de vencimiento en 3 meses y las roláramos dos meses después, solo recabaríamos un 10% en primas al cabo del año.

Otro modo de racionalizar la venta sistemática sería hacer delta hedging, tratando de mantener una delta constante mediante compra o venta de pequeñas fracciones del subyacente, pero para un inversor particular esto es inviable porque puede resultar gravoso en comisiones, exigente en tiempo y por la normativa FIFO costoso también desde un punto de vista fiscal, que era precisamente lo que se buscaba evitar.

Es decir, que aunque pueda resultar rentable, en mi opinión la venta sistemática de calls carece de sentido para un inversor fundamental.

VENTA ESTRATÉGICA DE CALLS CUBIERTAS

Volviendo al caso comentado al inicio del artículo, si un inversor tiene un precio justo para las acciones que tiene en cartera, puede decidir vender calls de aquellas que empiecen a estar algo sobrevaloradas.

Que sea una estrategia convexa no debe asustar al inversor por fundamentales puesto que se comportará de forma acorde a su estilo de inversión, aumentando exposición con las caídas y disminuyéndola con las subidas.

A diferencia de la venta sistemática de calls cubiertas, la operativa debería depender del valor estimado del subyacente.

Si a vencimiento o en el momento de rolar, la acción ha bajado, el inversor debería plantearse si es conveniente seguir vendiendo calls, o en todo caso hacerlo con un strike superior al precio actual (strikes OTM).

Inversamente, si la acción ha subido, en lugar de escoger el strike ATM debería buscar uno inferior (ITM), tal vez similar al que se había vendido anteriormente.

Cuanto más nos alejemos del precio actual, menor valor temporal tendrá la call elegida, pero no debemos permitir que esto marque la operativa. Somos libres de vender o no una call, y si pensamos que la recompensa (valor temporal de la call) no nos compensa no tenemos por qué hacerlo.

CONCLUSIÓN

La venta de calls cubiertas es una estrategia válida, pero para ello es imprescindible tener conocimiento del funcionamiento de las opciones y, en contra de lo que algunos pregonan, muy recomendable tener alguna opinión fundamentada sobre el valor del subyacente y por tanto la dirección que podría asumir el precio.

Es usted un gigante. Una suerte tenerle en +D.

Una de las cosas que muchas veces se obvia en estrategias “direccionales” con opciones es que casi con total seguridad utilizar directamente el subyacente es mucho más eficiente (menos costes). El meterse en el proceloso mundo de las opciones implica una opinión sobre la volatilidad, y este es un concepto que no deja de ser un desafío.

Además, nadie olvide que una Call Cubierta es funcionalmente equivalente a vender una Put, de ahí precisamente que observe las mismas características:

Gracias @Cygnus, estamos a punto de forrarnos.

Muchas gracias por darnos a conocer este tipo de ETFs (otra cuestión es la dificultad para contratarlos). Me parecen especialmente útiles en este momento de mercado en USA en el que escenarios de bajadas, mesetas o subidas lentas harían que el Buywrite index supere al SP500.

De hecho, de enero de 2008 a diciembre de 2012 el Buywrite index batió al SP500, lo malo es que si se tiene en cuenta la operativa real con comisiones y gastos es complicado que bata al SP500 a largo plazo.

Entiendo que el año pasado no le fue bien con respecto al índice porque la subida fue demasiado rápida.

Otra cosa es usarlo para hacer market timing (estar en el Buywrite cuando consideras que esté alto el SP500 para ir cobrando las primas y pasarse al SP500 si se produce una fuerte caida para aprovechar mejor las hipotéticas futuras subidas).

He visto que también los comercializan en USA para el Rusell 2000 y el Nasdaq.

Bueno y didáctico. Me hubiera gustado seguir leyendo y ver como desarrolla el último párrafo, que es donde está “la miga”. Deseando leer su opinión fundamentada para conocer el valor que tiene ese/un subyacente objeto de abrir posición cubierta sabiendo la dirección que podría asumir el precio.

Esa explicación seguramente estará alineada/conforme con tener un criterio para elegir una/que compra y lo importante… un criterio fundamentado para elegir que/cuando vende. Lo importante, claro está, porque tenerlo es lo que marca diferencias. Utilizar un producto de manera eficaz implica tener un conocimiento que seguramente haría innecesario la utilización de dicho producto

Muchas gracias @Cygnus, por su excelente aportación.

Una de las cosas que suelen apreciar los que operan con opciones es la extrema flexibilidad de este instrumento, que permite configurar la estrategia de la forma que el inversor desea, definiendo el perfil de riesgo/beneficio que se adapte mejor a la situación, objetivos y circunstancias del inversor y su visión del mercado.

Ningún otro vehiculo de inversión tiene esta capacidad, y lo veo como el premio al esfuerzo del aprendizaje de utilización, que tiene su complejidad.

Dicho esto, coincido con su conclusión que lo mejor es tener la posibilidad de adaptar la estrategia a la percepción que tenga el inversor del contexto, porqué sería una pena renunciar a parte de la flexibilidad que este vehiculo permite.

Relacionado con lo que comenta @arturop sobre la similitudes entre la estrategia de la Call cubierta y la venta de Put, hay un tema que me ha sorprendido, y que me gustaría exponer aquí.

Lo que había leído es que, en teoría, considerado que, en general, las Put tienden a ser más caras que las Call, el rendimiento de las Put vendidas tendría que ser más elevado que las Covered Call.

Este hecho es corroborado por la evolución de los indices de Covered Call (BXM) y de venta de Put (Put Write)

Lo mismo ocurre en los años más recientes como vemos abajo:

En cambio, si miramos la evolución de los Etfs que replican estas estrategias, el XYLD, que replica las covered calls, y el PUTW, que replica la venta sistemática de Put, la evolución de la rentabilidad en los últimos años está a favor de la venta de Calls cubiertas (XYLD), no obstante este Etf tenga una comisiones de gestión más elevadas que el PUTW.

Totalmente inesperado y no tengo idea del porqué.

Totalmente de acuerdo

Los costes de las opciones pueden ser grandes en cuando a horquillas, sobre todo si hablamos de activos menos líquidos que un índice o una megacap. Pero replicar exactamente el comportamiento y rendimiento de una opción solo con el subyacente es directamente imposible.

Precisamente el artículo de Seeking Alpha que citaba en el artículo, y cuya lectura pueden todos obviar, trataba de “desmontar mitos” sobre las covered calls y el autor decía que lejos de la sabiduría popular que recomendaba irse a strikes ATM o ligeramente OTM, había que irse ITM. Y que le había ido mucho mejor de este modo. Lo que parecía olvidar es que eso era lo mismo que vender puts OTM y que el último año ha sido un escenario muy propicio para ello. Veremos más adelante.

Yo el market timing lo he echado al cajón de cosas imposibles, pero aún suponiendo que hablemos de alguien que lo pueda llevar a cabo con consistencia y buenos resultados, no sé siquiera si el BuyWrite Index sería la mejor opción, como creo que he dejado patente en el artículo.

Creo que da usted en el clavo. Lo importante no es el instrumento utilizado; futuros, opciones, ETFs…sino la capacidad de llevar a cabo un buen análisis para determinar qué valor debería tener un activo. En este foro hay gente mucho más capaz que yo para analizar empresas e intentar poner las probabilidades a su favor.

La put-call parity hace que una put y una put sintética (covered call) del mismo strike sean equivalentes. Lo de las puts más caras será referido en todo caso a la mayor vola implícita de los strikes inferiores, pero en realidad expresarlo en términos de puts o calls conduce a error porque puts y calls hay tanto en strikes superiores como inferiores. De lo que hablamos en realidad es de la mueca (smirk) de la volatilidad.

No lo sé a qué puede deberse, pero por aventurar una explicación, tal vez se deba a que PUTW obtenga por la liquidez menor rentabilidad que el risk-free rate que viene incorporado de forma implícita en el precio de la put. Por su parte XYLD no tendría ese problema porque no tiene liquidez significativa.

EDITO: No van por ahí los tiros. Lo que ocurre es que XYLD hasta agosto del año pasado en realidad no vendía calls ATM, sino 2% OTM, lo cual le daba mayores posibilidades de no quedarse muy rezagado en los mercados alcistas. Es por ello que XYLD ha batido a PUTW.

Disculpe si he dado lugar a confusión, pero yo me refería al caso contrario. Si queremos direccionalidad, en general, mucho más adecuado y eficiente usar el subyacente.

Eso es lo que me refería, pero me he expresado mal.

Muchas gracias por aclaración sobre los Etf

Y respecto a lo del diferente comportamiento de uno y otro índice se debe a que no son exactamente iguales, dado que aunque sintéticamente uno debería ser igual al otro, en la práctica hay ciclos de vencimientos en los que cada uno lleva un strike distinto, el superior para BXM y el inferior para PUT.

Además está el tema de los distintos tipos de interés que contabilizan para cada uno de forma implícita o explícita. Para PUT es el 3-month T-bill mientras que para BXM sería 1-month.

Muchas gracias por el hilo. Interesantísimos los inconvenientes que ha expuesto Cygnus sobre las covered call sistemáticas, aunque tambien creo que estos inconvenientes (tener 0 exposición al indice a vencimiento) se acentuan especialmente cuando el strike que se elige para vender mensualmente es el ATM.

Creo que parte de este problema se puede arreglar vendiendo las calls OTM. Es cierto que que la volatilidad de la estrategia será mayor que vendiendo el ATM, ya que nos estaremos ingresando menos prima y por lo tanto tendremos una menor protección en el caso de una caída del subyacente, pero a cambio tendremos una mayor exposición al mismo, siendo necesaria una subida mayor para llegar a esa situación en la que tenemos 0 exposición a RV.

Y la pregunta del millón sería: si, vendo un strike OTM, pero cuál? Al hilo de lo comentado por Fabala sobre la gran versatilidad que aportan las opciones según el tipo de inversor que la utilice,venderemos strikes mas lejanos al precio del subyacente a medida que queramos ser mas agresivos y viceversa.

Si uno mira los indices CBOE Buywrite a los que hace referencia Cygnus, puede ver que existen variantes.

Si miramos al historico, parece ser que el que mejor se ha comportado ha sido la estrategia numero 3. Vamos a ver porqué, pero primero para quien esté iniciandose en esto de las opciones analicemos un momento cómo funciona la delta de las opciones y para simplificar me referiré solo a como funciona para las calls:

Si suponemos un mismo subyacente y vencimiento, a medida que nos alejemos del precio actual del subyacente la delta se irá reduciendo. Por ejemplo,supongamos que el subyacente cotiza a 50 dolares. Es este caso, la call 55 tendrá una delta inferior a la call 53.

Con esto, si miramos a los indices CBOE podremos entender que la delta 30 siempre estará mas fuera del dinero que el ATM (delta 50).

Hay que tener en cuenta que la delta también se ve afectada (y mucho) por la volatilidad implicita. Sin entrar muy en detalle de porqué esto es asi, diremos que ante un aumento de volatilidad, la opcion delta 30 pasara a ser un strike mucho mas lejano.

Veámoslo volviendo a nuestro ejemplo. Supongamos que con el subyacente a 50 dolares y una volatilidad implicita del 20% la call delta 30 es la call 53. Pues bien, si la volatilidad subiera al 25%, la delta 30 pasaría a ser la 54, la 55 o mas arriba

A mas alta sea la volatilidad,mas lejos estará la call delta 30.

Esto explica el exito de esta estrategia.Si nos fijamos, lo que hace este indice delta 30 es que cuando ha habido una subida y la volatilidad está baja, la delta 30 va a estar mas pegada al precio, reduciendo de esta forma nuestra exposición al subyacente. Por el contrario, cuando se produzca una caida, la volatilidad estará mucho mas alta y nuestra call delta 30 se situara mas lejos del subyacente, aumentando así nuestra exposición en las caidas.

Disculpen el tostón y espero haber podido aportar un granito de arena