Muchas veces escuchamos comentarios acerca del riesgo que tiene comprar una acción a un múltiplo sobre flujo de caja o beneficios elevado, y nos cuesta poner en contexto la lógica implícita que lleva este hecho. Además, los últimos años se está poniendo de moda el estilo de inversión en «crecimiento», debido a los resultados tanto fundamentales como bursátiles que ha tenido.

Al final, cuando se invierte de esta manera pagando un precio elevado en función a los beneficios actuales que tiene la compañía, lo que se espera a futuro es que dichos beneficios crezcan lo suficiente como para compensar el precio pagado hoy por los mismos.

Cuando la inversión haciendo esto acaba siendo rentable, el múltiplo que se pagó en el presente por dicha compañía tan alto, resultó ser un múltiplo bajo en función al flujo de caja que la compañía ha acabado generando unos años después en el futuro. Básicamente, resulta que se pagó un múltiplo bajo, en función al dinero que la empresa iba a generar años más tarde.

A esta filosofía de inversión, la podemos llamar «Growh investing» o «Inversión en crecimiento»

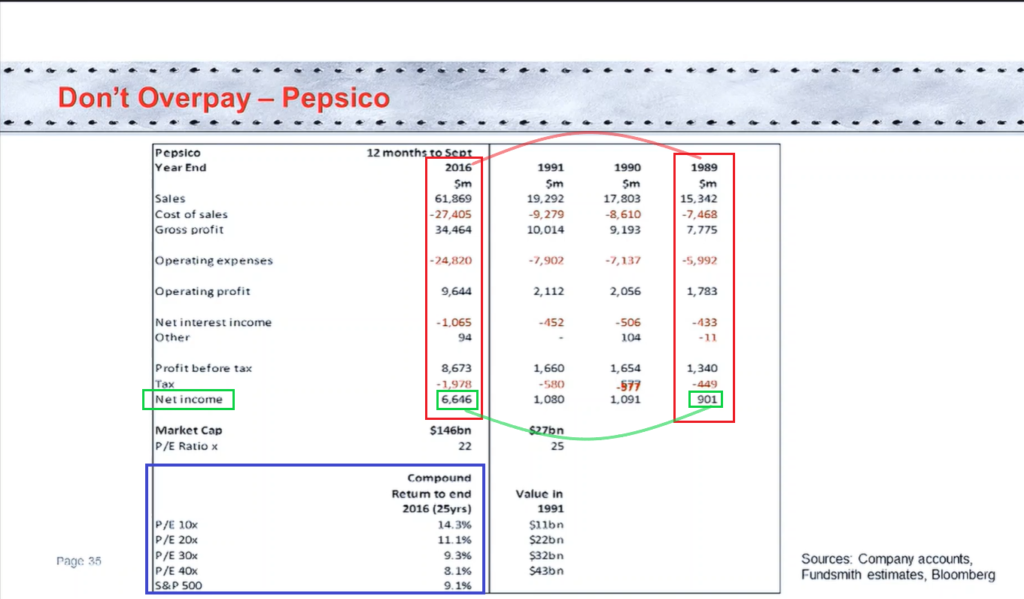

Hay una imagen idónea para esta entrada que mostró Terry Smith de «Fundsmith Equity Fund» en una charla en el año 2016, que les mostraré a continuación de ejemplo para que entiendan de lo que les estoy hablando:

En esta imagen Terry muestra los beneficios que tenía Pepsi en el año 1991 (1.080 millones) y los que tuvo en el año 2016 (6.646 millones). Una vez mostrado esto, desarrolla la siguiente observación que está expresada en la imagen dentro del cuadro de color azul:

Podríamos haber pagado hasta un múltiplo PER de 30 veces por Pepsi (1.080 x30 =32.000 millones) en el año 1989, y aún así habríamos obtenido una rentabilidad superior al S&P 500 debido al crecimiento de los beneficios que ha tenido la empresa a lo largo de estos años. Esto nos muestra que ópticamente en esos años Pepsi parecía cara, pero si pensábamos en los beneficios que iba a generar a futuro, estaba realmente barata.

Ahora bien, si estamos pagando un múltiplo elevado en función a lo que la empresa gana hoy porque pensamos que en el futuro ganará más y ese múltiplo está justificado; ¿Dónde está aquí el riesgo?

El riesgo reside en que finalmente la empresa no consiga llegar a generar la caja a futuro que nosotros estimábamos, y por lo tanto hemos pagado muy caro los beneficios de la compañía para que al final éstos, no acaben creciendo. Como consecuencia, la rentabilidad obtenida se verá perjudicada y tardaremos bastantes años en recuperar nuestra inversión, si es que la recuperamos. Sumen a esto además un buen castañazo en la cotización de la empresa como añadido.

Habiendo dicho todo esto, vamos a ver a continuación unos ejemplos de valoración de empresas en función a sus crecimientos futuros que he realizado para este ejercicio, en los que podremos apreciar lo que ocurre cuando las empresas acaban creciendo menos de lo esperado, o más de lo previsto.

Es un modelo de valoración de descuento de flujos de caja muy similar al que utilicé en la última entrada al blog, donde explicaba cómo afectaban a las empresas «Growth» y «Value», las variaciones en los tipos de interés.

Les dejo el enlace por si están interesados en verlo a continuación:

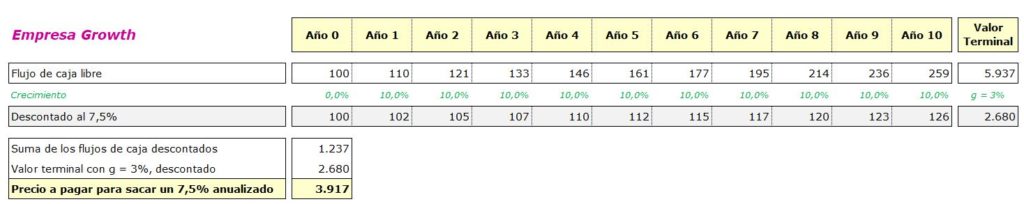

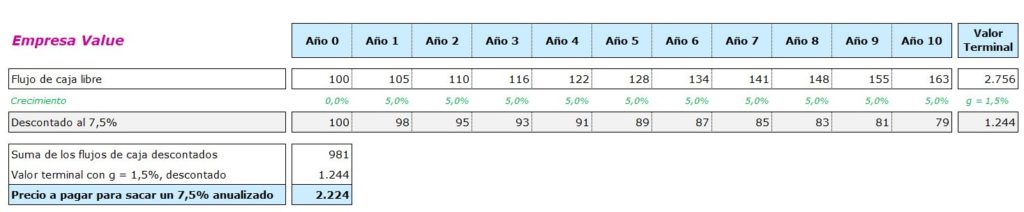

Mostraré la valoración de dos empresas a las que llamaré «Empresa Growth» y «Empresa Value«, para seguir en la misma línea que en la anterior entrada.

Ambas empresas empezarán desde el año 0 generando un flujo de caja de 100 unidades monetarias y realizaré tres ejercicios en los que habrá distintas hipótesis de crecimiento para cada una. En el ejercicio he realizado el descuento de flujos de caja exigiendo una rentabilidad (TIR o WACC) a las inversiones del 7,5%, próximo al histórico que da la bolsa a largo plazo, y así hallar el precio que habría que pagar para conseguir obtener dicha rentabilidad al comprar cada empresa.

Primer ejercicio de valoración

-Empresa Growth: crecimiento de sus beneficios del 10% hasta el año 10 y posterior crecimiento a perpetuidad del 3%

El precio a pagar para obtener un 7,5% anualizado es de 3.917

-Empresa Value: crecimiento de sus beneficios del 5% hasta el año 10 y posterior crecimiento a perpetuidad del 1,5%

El precio a pagar para obtener un 7,5% anualizado es de 2.224

2. Segundo ejercicio de valoración

-Empresa Growth: crecimiento de sus beneficios del 15% hasta el año 10 y posterior crecimiento a perpetuidad del 4,5%

El precio a pagar para obtener un 7,5% anualizado es de 7.937

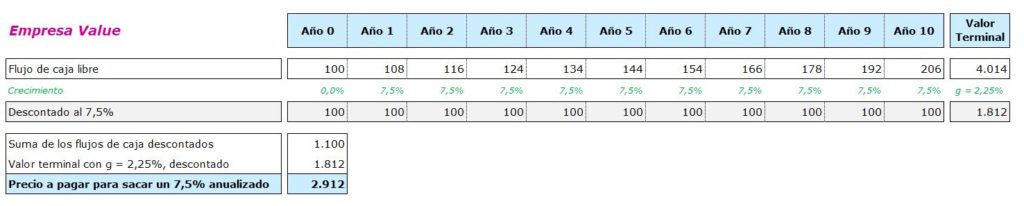

-Empresa Value: crecimiento de sus beneficios del 7,5% hasta el año 10 y posterior crecimiento a perpetuidad del 2,25%

El precio a pagar para obtener un 7,5% anualizado es de 2.912

3. Tercer ejercicio de valoración

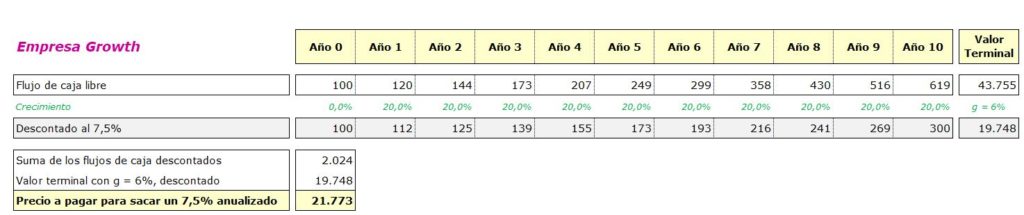

-Empresa Growth: crecimiento de sus beneficios del 20% hasta el año 10 y posterior crecimiento a perpetuidad del 6%

El precio a pagar para obtener un 7,5% anualizado es de 21.773

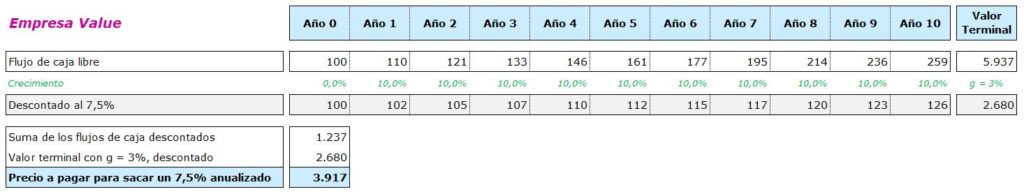

-Empresa Value: crecimiento de sus beneficios del 10% hasta el año 10 y posterior crecimiento a perpetuidad del 3%

El precio a pagar para obtener un 7,5% anualizado es de 3.917 (lo mismo que «Empresa Growth» en el primer caso).

Como han visto en los 3 ejemplos anteriores, cuanto mayor es el crecimiento proyectado a futuro, mayor es el precio que se podría pagar por la empresa para obtener ese mínimo de rentabilidad que estábamos exigiendo del 7,5% anualizado. Por el contrario, a menor crecimiento futuro proyectado, menor es el precio que deberíamos de pagar por la empresa.

Tabla resumen de los resultados:

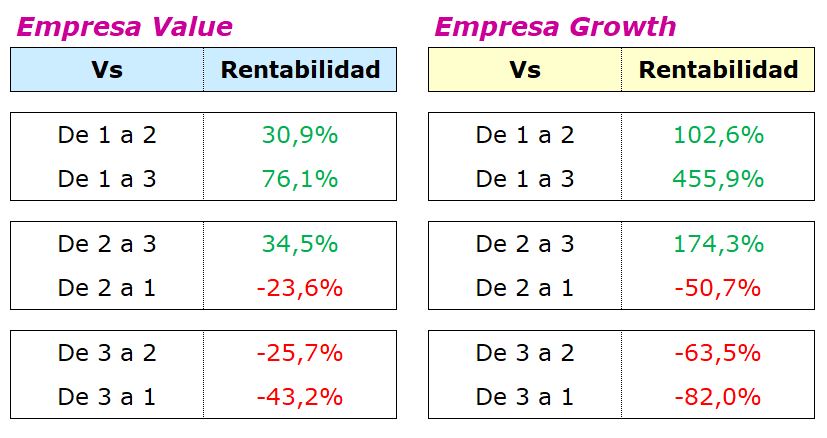

Por último y para que realmente aprecien el título de esta entrada «El riesgo de pagar por el crecimiento en bolsa», realizaré un ejercicio mostrando los cambios en las valoraciones de ambas empresas, si pasan de un escenario al otro, y viceversa.

Como ven en el ejemplo, la «Empresa Value» se ve menos afectada en los cambios de su valoración tanto para bien como para mal cuando cambian los crecimientos que la «Empresa Growth», al residir parte de su valoración en los flujos de caja presentes.

Por otro lado, la empresa «Growth» tiene una mayor variación en su valor fundamental al alza y a la baja, al depender una gran parte de su valoración en los flujos de caja futuros y el crecimiento de los mismos.

El caso más exagerado donde mejor se puede observar esto, es en los extremos de la «Empresa Growth».

Si pasan de crecer al 10% sus beneficios durante los próximos 10 años al 20% y su crecimiento a perpetuidad del 3% al 6% (del 1 al 3), el valor de la misma incrementaría un +456%. Por otro lado si el escenario se da la vuelta y pasa a crecer en vez de al 20% durante los próximos 10 años al 10% y su crecimiento a perpetuidad del 6% al 3% (del 3 al 1), el valor de la empresa caería un -82%.

Termino esta entrada advirtiendo a todo aquel que se ha visto atraído por las empresas que mejor lo han hecho durante los últimos años, para que se hagan así una idea de la variabilidad en las valoraciones que las mismas implícitas llevan.

Si les ha gustado este post y quieren que se les notifique mi próxima publicación, pueden suscribirse de manera totalmente gratuita en el enlace que les aparecerá al entrar al blog.

¡Continuamos con el debate en el foro de +Dividendos!

Muchas gracias por el escrito @camacho113 ! Muy ilustrativo.

Ya que estamos, me gustaría hacer si no le importa un breve ejercicio que igual puede ayudar a algún inversor neófito (como servidor) a hacer 4 números para saber si el precio de una acción de crecimiento tiene sentido o no:

Como ejemplo, haré referencia a Materialise SE, la posición más ilíquida de ARK y que se dedica al sector de impresión 3D, el cual se espera que crezca al 21 % anualizado hasta 2.028.

Así pues, si valoramos esta empresa a 4,30 veces ventas (yéndonos a la media histórica. Datos desde 2.015 en Tikr) y consideramos un crecimiento de las ventas del 15 % anualizado (somos generosos, la empresa ha crecido al 12 % compuesto), teniendo en cuenta que la empresa factura 170 millones, en 5 años hablamos de 340 millones.

Por tanto, 340 millones x 4,30 veces: 1.462 millones €

Y dividiendo esta cifra por unos 60 millones de acciones (teniendo en cuenta cierta dilución sobre las existentes), obtenemos un precio por acción de 24,36 €.

Como vemos, sin saber nada de la compañía, uno puede hacerse una idea de por donde van los tiros con 4 números. Sobre todo, para identificar burbujas que nos puedan hacer puedan hacer perder mucho dinero:

Evidentemente, esto no sirve para invertir, pero si nos ayuda a reflexionar sobre qué tendría que hacer la compañía para que mereciera la pena pagar 80 €/acción como muchos hicieron hace poco. El tema es que como es una compañía molona nadie critica a la gurú Cathie.

Gran trabajo @camacho113

Pensaba yo estos días (por darle una vuelta de tuerca a todo esto) que tal vez en lugar de ir a las etiquetas de siempre “value”, “growth” que siempre me han parecido bastante subjetivas y un tanto difusas (no digo que no sean útiles) tal vez sería interesante ir a lo básico y puestos a categorizar dividir a las empresas en los dos siguientes grupos:

Empresas cutres o que necesitan mejorar la rentabilidad sobre el capital para que el inversor se forre.

Empresas macizas o que necesitan mejorar las ventas paraque el inversor se forre.

Totalmente. Si le soy sincero, solamente el tener que valorar por ventas para mí generalmente ya es una linea roja

Y más ahora con lo prostituidas que están.

Poco a poco llegaremos hasta allí @Fernando ! No se me adelante!

Que tenga al menos el flujo de caja operativo positivo, ¿no?

Recuerde el ratio que en su día le mostré para valorar las empresas con pérdidas que utilizaban mis gurús favoritos de youtube.

Le digo que “recuerde” porque mi cerebro lo ha olvidado (imagino que intencionadamente) y no se ni en qué hilo lo puse ni cómo era.

Excelente artículo @camacho113 , no esperábamos menos

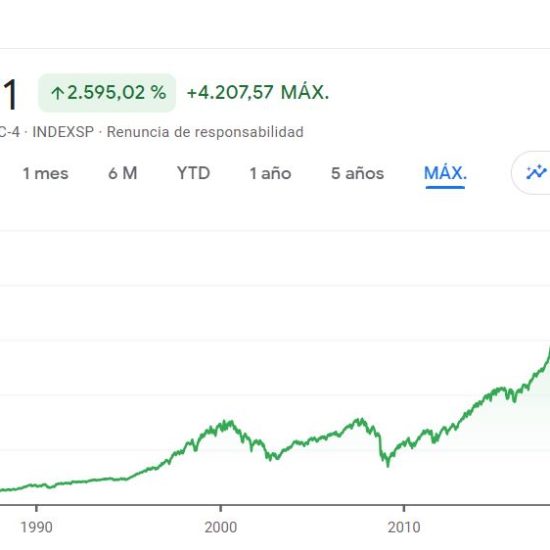

Me temo que no voy a poder crear demasiado debate, dado que estoy básicamente de acuerdo en su argumentario sobre empresas growth. Abundando en lo sensibles que son las empresas de este género a los tipos de interés (basta con ver la correlación en los últimos meses del Nasdaq con el UST 10Y como ha comentado en varias ocasiones @MAA ) creo que una imagen vale más que mil palabras:

Uy, pues estaría bien ver ese ratio megachachi para valorar empresas por pérdidas, ¿recuerda en qué rincón de +D se encuentra dicho tesoro?

Me ha hecho profundizar de parte viernes en mi atrofiada cabeza de una manera que ni se imagina.

He conseguido recordar el nombre de la “técnica”, se llamaba la regla del 40 o algo así.

Me suena que la hicimos de broma “estimando” cronos. Tal vez esté en el hilo del tabaco.

Seguramente si utiliza el buscador de +D la encontrará por ahí.

Creo que no se llegó a hacer, pero aquí la joya:

Pido perdón por el spoiler

Es que se mete todo en el mismo saco pero para mí, una empresa que es muy rentable de inicio por la que el mercado te pide aparentemente una pasta no tiene nada que ver con una empresa que no va a ganar ni un duro en los próximos 400 años y medio . Pero luego todo parece ser el mismo growth. Y con value me pasa lo mismo: entre comprar una empresa a buen precio e ir a buscar la peor chatarra que uno se pueda encontrar hay un abismo. No sé, igual se lleva todo al extremo cuando en realidad por el medio se está más calentito (probablemente para todo en la vida).

. Pero luego todo parece ser el mismo growth. Y con value me pasa lo mismo: entre comprar una empresa a buen precio e ir a buscar la peor chatarra que uno se pueda encontrar hay un abismo. No sé, igual se lleva todo al extremo cuando en realidad por el medio se está más calentito (probablemente para todo en la vida).

Quizás damos a esto importancia, yo desde luego no, porque se la dan los gestores, que son parte interesada. Y estos, al final, tratan de simplificar al máximo en sus comunicaciones para que el partícipe o potencial partícipe no se distraiga de lo importante (“invierta en value porque volverá nuestro momento”, “no reembolse porque estamos injustamente abajo, mire la absurda gráfica value / growth”, “usted es liberal, ¿no? cuando este experimento de los tipos vuelva a su cauce, que volverá, nuestras carteras volarán”). Curiosamente no veo a ningún partícipe, o no a la mayoría, analizar si en los fondos que han ido mal, sus empresas en general han aumentado sus beneficios / generación de caja o no (si no lo han hecho, o incluso ahora años después les va peor, igual el problema fue que el mercado no quiere empresas que son una castaña -legítimo-).

¿Es lo mismo una tabaquera a PER 10 que una papelera de papel de impresión a PER 10? No (decir si mejor o peor sería debatible, pero desde luego como negocios no tienen nada que ver). ¿Se las engloba en value por múltiplos? Sí. ¿Sirve para algo meter en el mismo saco a una y otra? Pues definitivamente no.