Desde tiempos inmemoriales la humanidad ha concedido gran atención al arte de la adivinación, a tratar de saber lo que nos deparará el futuro. Conocerlo daría más seguridad para afrontar la realidad un mundo inhóspito e incierto, siempre dispuesto a sorprendernos de las formas más insospechadas.

Una característica del ser humano que nos distingue de animales inferiores es la capacidad de hacer planes a futuro y tratar de anticipar posibles escenarios. Si bien es una notable ventaja evolutiva también es cierto que en ocasiones nuestras capacidades cognitivas teóricamente superiores ofrecen resultados muy pobres.

En un estudio realizado con alumnos de Yale se diseñó un sencillo laberinto para ratas en forma de T. Los experimentadores colocaban aleatoriamente una recompensa en uno de los extremos de la parte superior de la T. Eso sí, había una posibilidad del 60% de que se ofreciera en el lado izquierdo frente a un 40% del lado derecho.

Tanto la rata como los estudiantes tenían que tratar de adivinar donde estaría la recompensa. Tras las suficientes repeticiones la rata se percató de que había un sesgo y siempre giraba hacia la izquierda, de forma que conseguía un porcentaje de éxito del 60%. En cambio, parte de los estudiantes cayó en la falacia del jugador y optaban por el lado derecho cuando se repetía el lado izquierdo. Otros creían haber encontrado complejos patrones donde realmente no había nada más que aleatoriedad.

Philip Tetlock es probablemente el investigador que más ha estudiado la capacidad de formular pronósticos de todo tipo y comenta que las estrategias de los estudiantes de Yale resultaban sospechosamente parecidas a las de los especuladores usando análisis técnico, buscando patrones donde no los hay.

Los hallazgos de Tetlock parecen indicar que hay algunas pocas personas que son consistentemente mejores que el resto haciendo pronósticos. Contrariamente a lo esperado no se trata de expertos en un campo concreto, sino gente con una visión amplia, de conjunto.

Y otro descubrimiento es que aquellos que aparecen como gurús en los medios no son esos mejores pronosticadores. Son individuos que por su forma de expresarse, apariencia, carisma u otras habilidades consiguen atraer al gran público pese a no ser capaces de mejorar los resultados que se obtendrían elaborando pronósticos al azar.

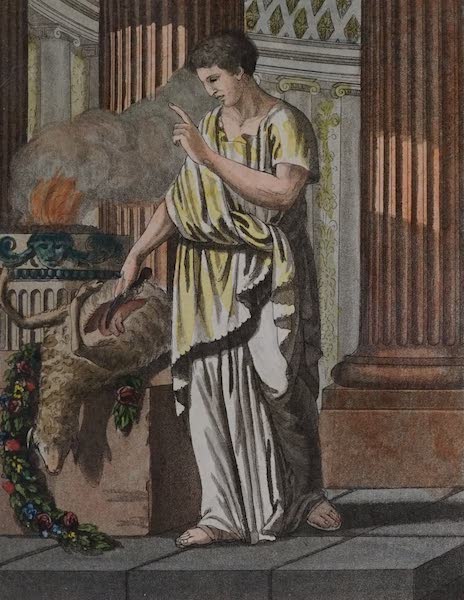

LOS AUGURES

En el mundo de la inversión estamos bombardeados por gran cantidad de información buena parte de la cual va acompañada de pronósticos. ¿Podemos esperar en la inversión algo diferente a lo que Tetlock observa para el conjunto de “expertos”? Me temo que no.

A continuación les ofrezco una serie de ejemplos con el objetivo no de señalar a esta u otra persona sino de ofrecerles una muestra de lo que pueden encontrarse siguiendo a reputados gestores y economistas.

Russell Napier es profesor honorario de la Universidad de Stirling y experto en historia financiera que recientemente ha pronosticado que nos esperan entre 15 y 20 años de represión financiera. Es un futuro francamente preocupante pero debemos recordar que en 2008, en plena crisis, también pronosticó que el S&P 500 iba a caer hasta los 400 puntos. Jamás llegó a esos niveles y de hecho el mínimo el 9 de marzo de 2009 fueron 676 puntos, casi un 70% más. Quien se hubiera mantenido fuera de mercado esperando el momento de entrada se habría perdido una de los subidas más fuertes en mucho tiempo. No hablemos de quien se hubiera puesto corto atendiendo a sus palabras.

John Paulson es un gestor de hedge funds famoso por haber comprado CDS en la crisis financiera apostando por la explosión de las hipotecas subprime. Ganó con ello 4900 millones de dólares y su hazaña fue narrada en el libro “The greatest trade ever”.

Después Paulson ha estado avisando de diversas dificultades como en 2010 cuando dijo que en 2012 íbamos a sufrir hiperinflación y convenía salirse de la renta fija. Hay que reconocer que solo falló por una cifra. Si hubiera cambiado 2012 por 2022 habría acertado.

Lo cierto es que no estaba solo con estas predicciones pues los austracistas llevan al menos una década hablando de la hiperinflación inminente que íbamos a sufrir.

Otro gestor de hedge funds que supo vaticinar la crisis subprime fue Kyle Bass, consiguiendo con ello más que sextuplicar el capital de sus inversores. En 2011 comenzó a advertir del default de la deuda de los países europeos. Dijo que era cuestión de meses, que poco después seguiría el default de Japón y finalmente EEUU. Además ello vendría acompañado de caídas en bolsa del 40-50%. En 2013 volvía a insistir en que el default de Japón era inminente (entre 18-24 meses), con todas sus consecuencias. Ustedes ya saben todo lo que ha pasado, o dejado de pasar, en los 11 años posteriores a sus augurios.

Jim Rogers, el legendario especulador lugarteniente de Soros al que muchos atribuyen buena parte del éxito del Quantum Fund, dijo en marzo de 2012 que 2013 iba a ser malo y 2014 catastrófico. Recomendaba salir de la renta variable e invertir en plata, renminbi y commodities. Desde su recomendación hasta diciembre del 2014 la plata cayó un 50%. El renminbi acabó en el mismo nivel y si tenemos el atrevimiento de considerar a las commodities como un todo, el índice GSCI cayó algo más de un 40%. Todo eso al tiempo que el MSCI World subía un 35%.

Keneth Rogoff es un economista con perfil mucho más académico. Actualmente profesor en Harvard y anteriormente economista jefe del FMI, además de gran jugador de ajedrez. Consiguió la tercera plaza en el campeonato del mundo junior de 1971 antes de abandonarlo en favor de los estudios de economía. Desde luego no parece un ignorante.

En 2010 predijo la bancarrota de numerosos países de la UE. Posteriormente, tras la reestructuración de la deuda griega, insistió en que España, Italia y Portugal iban a seguir los mismos pasos. Poco después afirmó que una crisis de tal calibre no se solucionaría en menos de diez años y que dudaba de que al final de ella siguiera existiendo el euro.

Aún en 2013 decía que la solución de la crisis tenía que pasar por una quita masiva de la deuda europea y un rescate de los bancos del norte de Europa.

Doce años después cabe preguntarse qué ha ocurrido. ¿Es Rogoff una persona sin conocimientos sobre deuda pública? Se supone que es un reputado experto en este campo. ¿Cuál es el problema entonces? Que en economía hacer predicciones con elevado grado de seguridad es imposible. Al final un simple “Whatever it takes” puede cambiar totalmente la situación. Es imposible tener contempladas todas las variables y escenarios, y mucho menos obtener un único pronóstico de entre el abanico de posibilidades, más aún cuando hablamos de plazos tan largos como una década.

LOS ARÚSPICES

Pronosticar la macroeconomía es complicado y saber lo que va a suceder con la renta variable o las materias primas se antoja igualmente complicado. Pero tal vez se pregunten si no tendría más sentido dejar ese tipo de predicciones genéricas y centrarse en sectores más concretos y plazos temporales no demasiado largos. Por ejemplo, en lugar de tratar a las materias primas como un todo, distinguir entre ellas puesto que cada una tiene su idiosincrasia.

Así pues, soslayemos grandes predicciones apocalípticas como guerras en las calles (Bass) rupturas de la UE (Soros), cracks a la vista (Crispin Odey), tormentas perfectas (Roubini) y hecatombes varias y ocupémonos del arte de la adivinación menor. Para ello avanzamos hacia fechas más recientes y mercados más específicos. Permítanme que en estos casos no mencione a personas en concreto para no herir susceptibilidades.

Más o menos en septiembre del año pasado (2021) se empezó a hablar de forma ubicua del despegue del uranio. Los gurús mencionaron el desequilibrio actual entre oferta y demanda, la falta de inversión y apertura de nuevas minas necesarias para cubrir toda la demanda futura así como precios claramente insuficientes para estimular la oferta, más aún con el incremento de costes previsto con una inflación en ascenso. El catalizador era la aparición de un nuevo fondo que compraba uranio físico. Gracias a él se hablaba de un secuestro de la oferta y un posible short squeeze. Se especuló con ello en WallStreetBets y algunos expertos preveían un precio de 200$ la libra, mientras que otros aseguraban que no habría uranio suficiente para abastecer a las centrales nucleares.

¿Qué sucedió? Que la libra de uranio que andaba en el rango de 40-50$ subió puntualmente hasta los 64$ en abril de este año (2022) para volver a 48$ actualmente. Un viaje a ninguna parte al tiempo que las mineras se dispararon alcanzando sus máximos en noviembre del año pasado para acabar cayendo desde ahí en torno a un 40%, purgando excesos pasados.

Poco después del inicio del hype del uranio empezó a escucharse por doquier el potencial lucrativo del estaño. Una materia prima con poco glamour pero esencial en nuestra sociedad tecnológica, con demanda inequívocamente al alza y oferta cada vez más en entredicho pues un gran productor como Myanmar estaba agotando sus reservas e iba a ver mermada severamente su producción. Y como todo el mundo sabe, encontrar nuevos depósitos en otro lugar, conseguir permisos, diseñar, construir y poner una mina en producción no es cosa baladí ni algo que se pueda hacer rápidamente. Los inventarios se reducían peligrosamente, moviéndose en proporción inversa a la aparición de etiquetas de “TinBaron” en redes sociales, en dura pugna con los ojos láser de los bitcoiners.

El precio del estaño subió de forma meteórica hasta cerca de 50.000$ la tonelada en marzo de este año para caer igual de rápido hasta cerca de 18.000$, un precio en el que se había movido de forma habitual en la década previa. Finalizando 2022 se ha recuperado algo, pero aún se halla por debajo del 50% de los máximos previos. ¿Qué pasó con la supuesta escasez de estaño?

Y por último veamos el petróleo. A lo largo de este año muy probablemente habrán escuchado la falta de inversión en nuevos pozos, la escasez de oferta para cubrir el progresivo incremento de la demanda, el impacto de las sanciones a Rusia, etc. Cuando estaba a 120$ el barril de WTI algunos gestores hablaban de que se iba a disparar hasta los 200$. Otros, más comedidos, se conformaban con decir que los 180$ eran inevitables, mientras que hablaban en televisión de precios sostenidos de forma indefinida por encima de 100$ (la nueva normalidad) y rangos de 100-120$ para fin de año. En el momento de escribir estas líneas se halla en 75$. ¿Qué ha sucedido? ¿Mentían los expertos? No, pero no supieron evaluar correctamente el impacto de la liberación de reservas estratégicas, ni el verdadero efecto de las sanciones sobre Rusia ni la demanda de China con sus políticas COVID 0. Demasiados factores en juego para tanta seguridad.

¿Y qué paso en los caso del uranio y del estaño? Explicado de forma breve, con el primero nos encontramos ante un mercado muy opaco donde en realidad nadie sabe con certeza cuáles son los inventarios mundiales pero eso no impidió a los gurús decir que las eléctricas estaban jugando con fuego al no lanzarse inmediatamente a firmar contratos a largo plazo con las productoras actuales o en proyecto porque se iban a quedar sin uranio para hacer funcionar sus centrales nucleares.

En el caso del estaño los expertos no supieron pronosticar la caída de la demanda que se ha producido en 2022 tras un magnífico 2021 y tal vez tampoco supieron anticipar una leve mejora de la oferta.

¿Estaban errados esos gurús? Sí. ¿Se cumplirán finalmente sus objetivos de precios? Es probable, pero una predicción sin marco temporal definido no es una predicción. Si les digo “Habrá recesión”, “El precio del cacao se duplicará” o “Se avecina una tormenta perfecta para el mercado del salmón noruego” aunque adorne mis palabras con floridos análisis sobre oferta y demanda no estoy haciendo predicciones útiles. No es más que logomaquia destinada a entretener a mi público ávido de pronósticos.

Por otra parte, cuando se hacen predicciones con marcos temporales que no se cumplen, seguir con la misma tesis varios años después como si no hubiera transcurrido el tiempo no es de recibo. Lejos de revisar sus supuestos, prefieren repetir el viejo discurso esperando que al fin se cumpla al tiempo que sus cándidos seguidores han soportado en sus espaldas importantes caídas o, en el mejor de los casos, han pagado un buen coste de oportunidad.

A veces puede surgir la duda de si se ha cruzado la línea que separa un análisis con los inevitables sesgos particulares de cada cual de un intento de manipular un mercado o acción concretos, pero dejemos esa tarea a la CNMV (por favor no se rían) y supongamos buena fe.

Un característica común de estos pronósticos es que suelen ir acompañados de una justificación aparentemente sensata y con análisis en ocasiones bastante extensos. La extensión suele abrumar y convencer a partes iguales al neófito, que cae en el error de considerar que más información siempre es mejor. Pero un buen análisis, sea de la profundidad que sea, no debería llevar a un único escenario como resultado final. Tetlock comenta que una característica de los buenos pronosticadores es la práctica de otorgar rangos de probabilidades. Así pues, desconfíen cuando les ofrezcan una serie de datos unívoca.

Sumado a esto debemos reconocer que ni el más sesudo de los análisis puede evitar el riesgo que suponen los “unknown unknowns”, aquellas cosas que se desconoce que se desconocen. No entran en el cálculo de escenarios futuros pero sí que van a afectar, a veces de forma dramática, al resultado final. La incapacidad para reconocer que hay cosas que no se sabe que no se saben es lo que otorga una sensación de seguridad que no se debería tener cuando se afronta algo tan complejo como los mercados financieros.

En cierta ocasión le preguntaron a Daniel Kahneman que si pudiera cambiar tan solo una cosa de la psicología humana cuál sería y respondió que la seguridad con la que sostenemos nuestras creencias. No es tarea fácil conseguirlo, pero al menos deberíamos tener en cuenta que ese sería uno de los sesgos que más deberíamos tratar de controlar si queremos mejorar como inversores.

Por último quisiera destacar que Tetlock había comprobado que los mejores pronósticos surgían no de individuos sino de grupos de individuos. La información compartida y el debate mejoraban a la opinión particular. ¿Se acuerdan del concepto “la sabiduría de las masas”?

Hay que tener buenas razones para confiar en que el pronóstico del gurú es mejor que la información que dan los precios de acciones y futuros, que vienen determinados por la opinión de millones de personas jugándose su dinero. Antes de jugarse el suyo contra ellos pregúntese si hay algo que sepa el gurú que los demás no saben.

WHIRRUN Y SHOGLIG

Whirrun de Bligh es un personaje creado por el escritor de ficción Joe Abercrombie. Se trata de un guerrero bastante particular con cierta reputación de lunático, aunque él asegura que solo se trata de una particular forma de ver las cosas. Combate prácticamente desnudo de cintura para arriba, blandiendo una descomunal espada a dos manos que obviamente le impide portar cualquier tipo de escudo.

Asegura ser capaz de predecir el futuro mediante el lanzamiento de runas, pero sus vaticinios son bastante crípticos y, todo sea dicho, generalmente inútiles.

Su lema es “La armadura es parte de un estado mental en el cuál admites la posibilidad de ser herido”. Su seguridad en la batalla parte de la profecía de la bruja Shoglig, que le reveló el momento, lugar y modo en que moriría. Así pues, hasta que llegue ese momento combate sin miedo a la muerte ni necesidad de protección alguna, ganándose el temor y admiración de sus rivales tras salir victorioso tanto en combates singulares como diferentes escaramuzas y batallas.

Pero ocurre que un día, en mitad del fragor de la batalla, de forma fortuita y un tanto innoble acaba ensartado por la espalda por una lanzada dirigida no se sabe a quién. Cae malherido al suelo con tiempo suficiente para, consciente de que le ha llegado su fin, quejarse de que todo lo que le había dicho la bruja era una patraña. “Shoglig was talking shit”.

Al sufrido inversor-lector que ha llegado hasta aquí le aconsejaría que evite convertirse en un Whirrun, esa estirpe de especuladores desbordantes de testosterona que se sienten invulnerables por el uso de técnicas arcanas como el lanzamiento de líneas sobre un gráfico o los vaticinios de una bruja sobre la evolución futura del mercado. Deambulan por los mercados con carteras infradiversificadas, en ocasiones fuertemente apalancadas y con posiciones descomunales en chicharros de alto riesgo recomendados por la bruja Shoglig de turno, gracias a los cual piensan que pronto podrán colgar las botas. Precisamente por asumir tantos riesgos es probable que durante un tiempo sean los héroes del campo de batalla, hasta que finalmente llegará la lanza por la espalda que les abrirá los ojos a la realidad: la bruja no decía más que tonterías.

De acuerdo en que no hay nadie público que adivine el futuro de forma consistente. Pero ¿Que hacemos? ¿Tener fe? ¿No invertir? ¿Bajar las expectativas? Quizás vivir como Whirrun no esté tan mal, la lanza siempre nos acaba alcanzando. ¿No?

Lo más complejo es tomar decisiones racionales ex-ante y no dejarse llevar por el ruido (muchas veces con motivaciones comerciales) del mercado.

Ex-ante, una buena decisión es invertir en renta variable global diversificada con poca rotación (un par de fondos indexados y un par activos?) y no pretender ganar más o perder menos que lo que la economía mundial generará a largo plazo.

Los problemas suelen venir cuando se buscan atajos que no pueden ser explicados racionalmente.

Diria que las “decisiones racionales” tienen identica fiabilidad que las de Whirrun para adivinar el futuro.

La racionalidad depende del objetivo y situación de cada uno, por eso Robert Merton creó el ICAPM, no todos los inversores buscan optimizar el ratio sharpe o los retornos esperados.

Para un inversor puede ser racional invertir en RV defensiva y para otro en small caps value.

Por otro lado, @Cygnus excelente artículo como siempre, es un placer disfrutar de la elegancia de sus textos.

SIMPLEMENTE GENIAL.

Post para enmarcar

Muchas gracias, @Cygnus

Esta mañana un compañero me comentaba por privado que los posts de Cygnus son los mejores de +D. Y aunque es verdad que hay gente aquí que escribe muy bien, no puedo más que estar de acuerdo. Y es por eso que me sabe mal ensuciar el hilo con 4 apuntes rápidos. Más aún, cuando mi conocimiento sobre lo que voy a contar es, en el mejor de los casos, superficial.

Lo primero de todo es reconocer que, al igual que podrían haber pasado más cosas de las que pasaron, más cosas podrían pasar de las que finalmente pasarán. Que es la forma poética en la que Marks explica que el mundo es probabilístico.

Con eso sólo ya damos un buen salto cualitativo, porque todo el que viene a vendernos algo va a partir de un marco conceptual donde las cosas tienen que suceder necesariamente. Además que hace buena la frase esa que atribuyen a Twain de lo que te mete en problemas…

Luego en teoría se trata de asignar probabilidades y blablabla. En realidad, es difícil, si no imposible, asignar probabilidades a las cosas que realmente importan en la vida en general y en las inversiones en particular.

Aquí es donde viene todo el cuerpo teórico de las decisiones bajo incertidumbre/ignorancia: los maximin, maximax, minimun regret y toda esa banda. Cada uno, en función de sus objetivos, carácter, etc. elige el criterio que menos rabia le de. Que no digo que uno se tenga que escribir la matriz de decisión y echarse sus cuentas, sino simplemente adoptar una determinada cosmovisión ( ).

).

Me consta que hay mucho escrito sobre rangos de probabilidad, que originariamente atribuyen a Keynes, pero que popularizo Ellsberg con su paradoja a principios de los 70. Alguna vez me lo han contado pero honestamente no tengo muy claro como cuadra con todo lo demás ni que es lo que exactamente dice o no dice

El libro este cuenta todas estas movidas desde una perspectiva no técnica(es para filósofos):

https://www.amazon.com/Martin-Peterson-dp-1316606201/dp/1316606201/ref=dp_ob_title_bk?asin=1107151597&revisionId=&format=4&depth=1

Luego claro, cruzar los dedos

¿No será cruzar los dedos y luego ya cada uno según lo vea?

Pienso que @Helm ya le ha ofrecido una gran respuesta, pero si quiere una más extensa yo diría que la tiene en la lectura de “Los cuatro pilares de la inversión” de William Bernstein.

Otra cosa es que uno tenga el gusanillo de montarse sus propias aventuras pero teniendo claro en lo que se mete, con quién se mete y cuáles son las probabilidades a priori de que salgan bien.

Su post me parece magnífico, (como siempre).El problema es que hablamos de probabilidades como si fueran hechos empíricos controlables, y no es así.

La diferencia entre “si” y “no” puede ser tan grande que al final da igual tener el 99’9% a favor o en contra. Te toca o no te toca.

Por supuesto que está bien intentar dominar a la bestia, cada uno con lo que crea conveniente, pero tan acertado/equivocado puede estar uno como otro.

Es más, yo diría que en esto de la inversión, lo casi seguro, es tener periódos de exito y periódos de fracaso, con total independencia de la estrategia aplicada.

Magnífico post @Cygnus. Cualquier cosa que diga sería empeorarlo

100% de acuerdo. Y esta es la razón por la que yo creo que tanta gente palma en bolsa. Los picos de volatilidad de una cartera (sea la que sea) son difíciles de llevar: cuando nos va mal, siempre hay algo que lo está haciendo bien y la tentación de cambiar en el peor momento es grande.

Por otro lado, convendrá conmigo que hay estrategias que son más locas que otras. Si, por ejemplo, mi cuñao es el 0,1% que ha ganado haciendo caso de los consejos de algún infante en youtube, igual no es muy buena idea copiarle solo porque le ha ido bien (o eso dice él ).

).