Por el camino largo.

Uno de los episodios más sorprendentes, si no el mejor, con permiso del capítulo “Blink”, de la serie Doctor Who está protagonizado por Peter Capaldi en su novena temporada de “la nueva era del Doctor”.

Es el episodio número once (T09xE11) titulado, “Heaven sent”.

En este pasaje casi de obra teatral, Doctor Who, señor del tiempo, (ojo con posible spoiler, si no han visto el episodio pueden disfrutar del mismo y de su BSO como si de una película se tratara) es capturado y llevado a una prisión expresamente construida para él con el objetivo de sonsacarle, por sus semejantes, un secreto importante, delicado, (para sus iguales y señores del tiempo también), y sólo conocido por él.

Orgulloso y enfadado porque su compañera ha sido atacada con desenlace fatal, por los mismos que le han apresado, lejos de dar su brazo a torcer y decir nada, decide buscar la forma de escapar del laberinto en el que está preso.

Sólo le lleva 2.000 millones de años resolver y atravesar la puerta de salida y, nada más encontrar la libertad, suelta de viva voz al aire, para que le oigan, el secreto por el que podía haberse liberado en el minuto uno.

Una paradoja del tiempo, sin duda, pero cada cual recorre el camino por dónde mejor le parece. Eso hace que la emocionalidad y aquellas cosas que nos influyen a la hora de tomar decisiones hagan que todo el devenir de los sucesos que estén por llegar sean exclusivamente personales y únicos. Es la opcionalidad que tomamos en un determinado momento con la que nos sentimos cómodos y moralmente respaldados por equivocados que, luego, con el paso de los años, pudiéramos pensar que se tendrían que haber tomado de forma diferente.

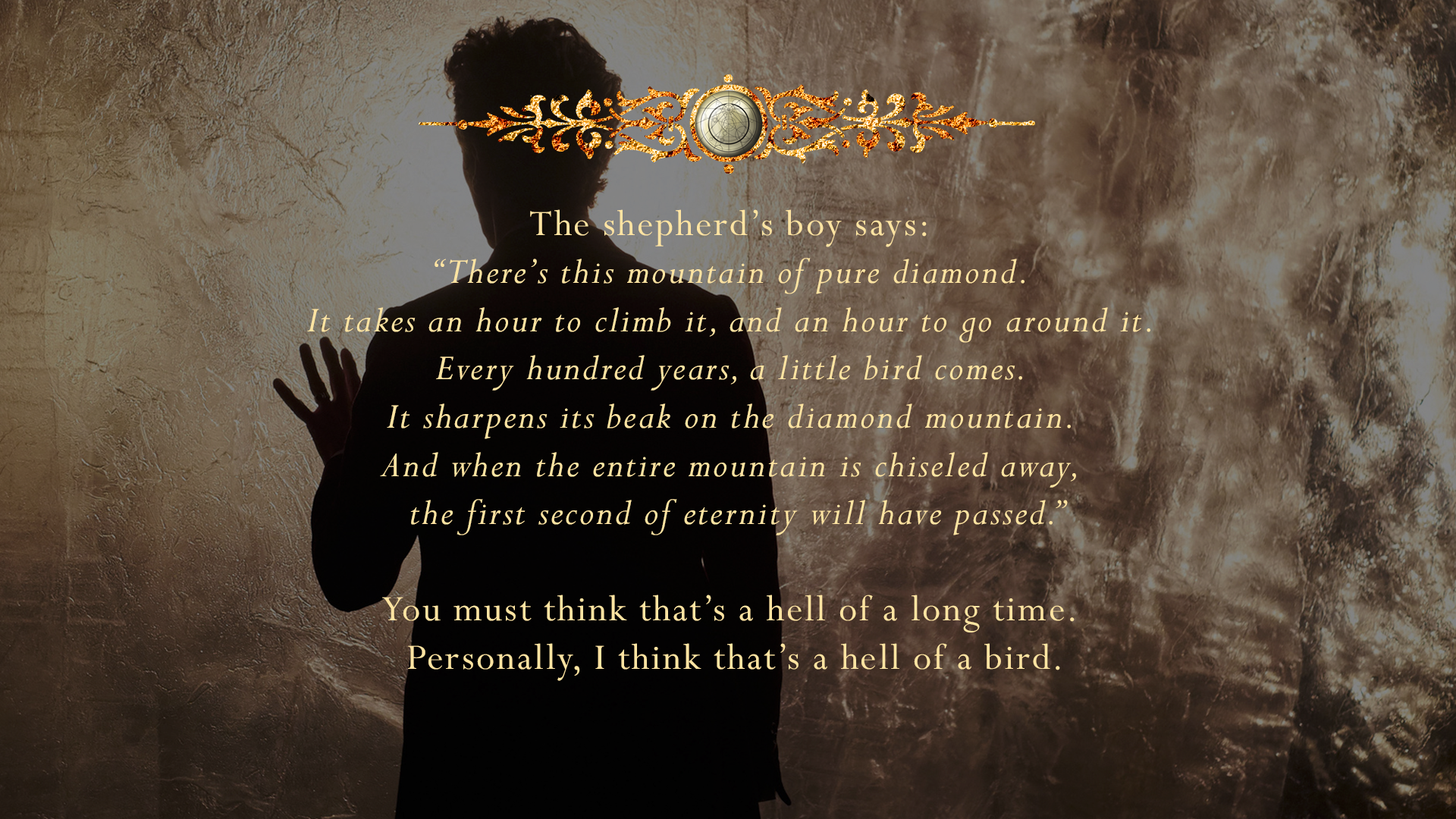

Termino esta introducción, bastante sesgada por mis gustos personales, con un pasaje del cuento de los hermanos Grimm que define un segundo en la eternidad y que, el Doctor Who, repetía hablando para sí en el momento que se daba cuenta de dónde estaba metido y lo que le iba a costar salir de ahí.

Un emperador le pregunta al hijo del pastor: “¿Cuántos segundos tiene la eternidad?”. Y el hijo del pastor contestó: “Hay una montaña hecha de diamante puro. ¡Lleva una hora escalarla, y una hora rodearla! Cada cien años, un pajarito llega y afila su pico en la montaña de diamante. Cuando toda la montaña haya sido cincelada, el primer segundo de la eternidad habrá pasado”.

Camino y tiempo.

Por no repetirnos, de lo que ya se ha comentado en muchas ocasiones, en referencia al camino por el que cada cual lleva sus inversiones y el proceso para conseguir sus objetivos a medida que pasa el tiempo; la experiencia personal de cada uno tiene sus propias lecciones aprendidas. Como comenta Morgan Housel nuestras impresiones sobre las finanzas lo son todo para nosotros mismos y así entender el mundo, pero la realidad es que apenas explican nada.

En cuanto a la diversificación.

- No por tener muchos activos/fondos de inversión estamos más o menos diversificados

- No por tener muchos activos/fondos de una misma filosofía de inversión tendremos un comportamiento parecido

- A largo plazo invertido en un índice tendrás la rentabilidad media de los activos de una cartera muy diversificada menos los gastos

- A toro pasado todos los procesos observados, lógicos y racionales, que hubieran hecho que una cartera tuviera un comportamiento más eficiente y rentable son los mismos por los que probablemente, a futuro, no nos irá tan bien

- Hagamos lo que hagamos la vamos a liar. No es tan grave, con eso podemos vivir

Como se suele decir: para encontrar los errores de algo que siempre funciona en teoría ponlo en práctica. Algo que sabemos bastante bien los que nos hemos dedicado a la programación. Todo funciona en desarrollo hasta que lo pasas a productivo.

Resulta, ahora, fácil indexarse a bajo coste en mercados muy diversificados y en los que la rentabilidad a largo plazo, como se puede evaluar, por ejemplo, en los informes SPIVA va a batir al 90% de la gestión activa. Los índices, además, corren con menores gastos (razón también implicada de forma contundente en la menor rentabilidad de la gestión activa en el tiempo).

En defensa de algunos que hemos tenido un comportamiento subóptimo a la hora de invertir por exceso de diversificación podría decirse que:

- Era imposible indexarse en España no siendo en ING a más del 1% hasta hace poco tiempo y en no más que IBEX, Eurostoxx50 y SP500

- Tratar de hacer un MSCI World, por uno mismo, suponía tener que juntar 3 o 4 fondos de gestión activa “de mala manera” y, obviamente, mucho más costoso

- Si ahora seguimos teniendo sesgo y sin mucha idea, antes menos

El sesgo de la experiencia.

Entendamos el concepto sesgo de experiencia por los acontecimientos vividos más que por el conocimiento adquirido. No sé si estoy diciendo con esto una tontería, pero espero hacerme entender. Es posible que las vivencias de cada uno creen un sesgo de conducta que, lejos de ser lecciones de vida racionales, sean acontecimientos puntuales que nublen la lógica científica a la hora de tomar decisiones. Posiblemente eso sólo se sabrá una vez uno eche la vista atrás y sean los resultados y la realidad los que quiten o pongan razón (o quien sabe si azar).

En cualquier caso como personas emocionales que somos, no siendo uno sea un robot, no es fácil desprenderse de toda esa experiencia convertida en sesgo y, desde luego, difícil de hacerla entender a alguien que no la haya vivido igual. Como dice mi buen amigo @jvas, Nadie espabila en cabeza ajena.

Creo que fue en el podcast 54 de +D con @manoloz en el que comentó que había tenido muchos fondos de inversión en su día a la hora de invertir (aquello de coleccionar fondos) y que, aún después de vender varios, seguía teniendo muchos.

A la pregunta de si sabiendo que tenía muchos FI iba a desprenderse de algunos más, la respuesta fue:

– NO. Si los quisiera reducir ya lo habría hecho.

Esto que seguramente podría resultar subóptimo o menos rentable, para algunos, entre los que me incluyo, nos parece de lo más normal. Aun sabiendo que no es lo más eficiente.

Muchas veces uno de los activos que se lleva en cartera y que, a largo plazo, sabemos se demuestra redundante, resultó que, en un momento dado puntual en el corto/medio plazo tuvo un comportamiento tan bueno o excelente que supuso, al menos en ese periodo, un supuesto acierto. Si en un determinado espacio de tiempo se compensó la volatilidad del instante de mercado, (tanto monetaria como emocional), pudiera parecer que a priori fue una buena decisión (quizás una suerte…) tenerlo.

La prima de riesgo.

Toda cartera paga un determinado precio de incertidumbre que presumiblemente tiene una relación directa con la rentabilidad. A menudo atendemos a este último parámetro por ser el que acapara toda nuestra atención por la relación directa que tiene sobre el nominal de nuestra inversión.

¿Importa la forma en la que se obtiene la rentabilidad? Tiene pinta de que sí. Es de suponer, también, que dependerá una vez más de lo que cada uno considere como riesgo.

- Puedes dormir con una cartera invertida en JNJ PG Nestlé WMT etc… y será muy improbable que al despertar, o de un momento a otro, dicha cartera se desplome un 25% (por decir algo sabiendo que todo puede ser). En una cartera invertida en BTC y/o criptodivisas (también por decir algo) si amanecemos con un +-25%, por mucho que nos inquiete, no nos sorprendería en absoluto.

- Una cartera muy diversificada sin posiciones muy grandes y similares en tamaño que obtenga una rentabilidad pareja a una cartera concentrada tendrá menos riesgo a verse afectada por un “líopardo” en caso de que algún componente de ésta tenga un desplome o cualquier evento de pérdida considerable o permanente.

A menudo muchos productos ofrecen valor añadido por la concentración de la cartera en sus mayores convicciones. En principio, y en mi opinión, no sé hasta que punto debería haber mayores o menores convicciones, sino iguales. Que alguien piense que sabe más de un área y por ello invierta en lo que conozca no deja de ser un sesgo solo ya por la omisión de no considerar otras alternativas. Aparte de que por mucho leer o mucho que guste algo ni se tiene porqué saber más, y aunque así sea, siempre puede ocurrir lo contrario a la tesis mejor elaborada.

Otra cosa será que algo aumente o disminuya de porcentaje por el devenir de la rentabilidad. Hay que tener en cuenta que por condiciones de cumplimiento de un fondo de inversión uno deba invertir por “diversificación de normativa obligada”.

- Un acierto o error, tanto de tesis o probabilístico, en una acción de mucho peso puede llevar a un fondo de inversión a batir o perder rentabilidad frente a un índice. El riesgo que se corre por la parte negativa en una o pocas ocasiones pudiera no compensar todos los aciertos posteriores en un tiempo, quizás, no recuperable. Los aciertos, o circunstancias del mundo azaroso que nos rodea, también pudieran dar la sensación de que se van a volver a repetir en el tiempo

Los que recuerden 2008 y estuvieran invertidos en fondos de inversión (algo que sólo recordarlo parece que cualquier caída de estos días de Ómicron parezca un juego de niños) sabrán de la fama que obtuvo Carmignac Patrimoine al ser un fondo que no cayó durante 2008. Eso le dio fama, suscripciones, y un resultado un tanto peculiar, por no decir poco esperado a futuro para sus partícipes. De esos que compras cuándo han ido bien y sólo lo vuelven a hacer bien cuándo los has vendido 😊

Ponderación.

El peso que damos a nuestra cartera desde luego es gestión del riesgo, si hablamos del riesgo desde el punto de vista de proteger un determinado nominal. La inflación la dejamos para luego.

En la experiencia, que alguna vez se ha comentado, no es lo mismo invertir 1000€ que 100.000€

Si tienes o ahorras un capital “pequeño” se podrá invertir al 100% en RV corriendo riesgos muy limitados tanto por la cantidad invertida, como por la capacidad que un inversor tendría de poder rehacer su cartera nuevamente en un corto espacio de tiempo.

La idea de que SÓLO TENEMOS UN DISPARO para conseguir nuestro objetivo se hace más latente cuándo, después de tantos años alcistas para los mercados y llegados a un determinado tamaño en la inversión, la cuestión del porcentaje a invertir pueda ser relevante.

Una cartera de 300.000 Euros (por poner un número más o menos elevado) invertida en RV y que tenga en un momento dado una caída superior al 20%, como que cuesta vía ahorro volver a rehacer la cantidad a medio plazo. A medida que la cartera se haga mayor en capital menor será el control de reposición que tendremos sobre ella llegado el caso.

– ¿ Por qué invertir el 100% del capital de si después de años de rentabilidad positiva con una parte de dicho capital ya es más que suficiente para cumplir un objetivo siempre que no haya cosas raras? @agenjordi ha comentado esta idea de forma directa e indirecta en sus escritos, podcast y su forma de invertir desde que le sigo

Si hay alguna contingencia en un momento de drawdown en ese tiempo la liquidez acumulada cumplirá varias funciones. Tendríamos capital disponible tanto como para aportar en momentos interesantes de mercado (si así se estima), como tener un capital fuera de la volatilidad bursátil que permite, por si se necesita disponer del mismo en algún momento, salvaguardar la parte invertida en el porcentaje que sea, sin tener que sufrir un estrés financiero o… emocional.

Inflación.

Aparte de lo que se ha comentado en innumerables ocasiones de que a cada cual le va la inflación según las circunstancias personales de cada uno, no es fácil tener y ponderar este indicador de forma general. Mucho menos al ajustar nuestras carteras de inversión.

No aplica el mismo ahorro de costes que supone el teletrabajo para el que vivía lejos de su puesto de trabajo, tenía que hacer muchos kilómetros diarios y echar mucho tiempo para ir y volver, que al que vivía con su oficina al lado de casa y ahora tiene que poner su bolsillo el coste, cada vez más elevado, de la luz.

Permitan la libertad de contar una historia y reflexión personal.

Durante 1992, año de Expo de Sevilla y Olimpiadas en España, siguieron unos años de crisis y de bajón en precios inmuebles que no se notaron mucho en términos nominales porque por entonces la devaluación de la peseta hacía que el 50% de bajada de precios fuese para los alemanes, franceses e ingleses que venían a comprar en la playa a buenos precios.

Por aquellos tiempos un conocido de confianza vendió su vivienda por un módico precio que oscilaba los 20 millones de las antiguas pesetas.

Durante el tiempo en el posteriormente tuve la mayor parte de mi cartera invertida en Bestinver (más de una década más tarde…) no podía evitar hacer ese famoso ejercicio de capitán a posteriori “Si hubiera invertido lo que me gaste en discos LP durante toda la…” tengo ahora claro que => no hubiera disfrutado de la música como lo hice.

No pocas veces he pensado lo que hubiera pasado si el capital de dicho inmueble se hubiera invertido en dicha gestora de inversión dado que la venta se hizo en tiempos de inicio de Bestinver. Algo no posible porque por entonces dicha gestora comenzaba y nadie en la familia conocía ni del fondo ni de invertir más allá de comprar «unas Matildes», cédulas hipotecarias y depósitos a doble dígito de rentabilidad (al compás de los tipos de interés).

Alguna vez que en ciertos círculos económico-amistosos comentando a modo de fantasía financiera lo que hubiera pasado si alguien hubiera invertido 10/20 millones de pesetas al inicio de Bestinfond, me encuentro con la puntilla de: “Pero a eso le tienes que descontar la inflación y la fiscalidad”.

Y claro… Estamos hablando de que se tendrían actualmente unos 3/5 Millones de Euros y poco más que me entra la risa hacer cálculo alguno. Con la cuarta parte ya me han visto…

Tengo claro el poder de compra de lo que se compraba en los años 90 con 20 millones de pesetas y tengo claro lo que se puede obtener con 3-5 millones de Euros hoy en día. El que quiera calcular el peso de la inflación en su cartera está libre de hacerlo y quedarse tranquilo.

Como diría mi amigo @arturop “No sé lo que es la inflación, pero la reconozco cuándo me afecta”.

El CAGR y el anclaje.

Más que la rentabilidad anual compuesta de una cartera, en mi caso, lo que tengo en cuenta con el tiempo y lo que me importa es el total de lo que obtienes por tus propios medios (salario, inversión, ahorro, lotería, etc). El resto es como el que juega a la PlayStation.

No veo lógico, pero que tire la primera piedra el que no lo haya hecho, que se hagan cálculos de rentabilidad anual contando sólo lo invertido cuándo lo que se invierte no es el 5% de un patrimonio y éste no sobrepasa, (con todos los respetos) pocos miles de euros. Así luego salen los 20% anualizados de algunas carteras…

Por lo que he visto durante los años:

- Todos queremos tener un buen CAGR, esa tasa anual compuesta tan molona

- Todos los que seguimos la cartera diariamente hacemos nuestro el máximo importe que hayamos visto y realizamos, aunque sea de cabeza, cálculos de pérdidas y ganancias poco menos que frustrantes. Algo que, sin duda, es un cansancio mental totalmente innecesario

En cierta ocasión calculé la rentabilidad de mi cartera en un nuevo Excel estupendo con todas mis inversiones en fondos de inversión. Tal era la emoción de tener todo ordenado, calculado y vistoso que al medir la rentabilidad acumulada durante los años, se me fue la cabeza y,por error, calculé la rentabilidad media. Todos tenemos un pasado (vísteme despacio que tengo prisa).

Muy contento por ver que la rentabilidad anual era muy superior al 10% anual la decepción vino una vez percatado de la realidad. Obviamente la rentabilidad real, que ni tan mal, se asemejaba más al 10% y parecida a ciertos índices en los que ya invertía.

Sin anclajes se aplaca mejor el entusiasmo efímero de una falsa buena noticia con el de la justa realidad.

Si uno tiene una cantidad final en la suma de sus inversiones financieras y eso es lo irrefutable (es un número, una cifra, un escalar inapelable); lo ideal será que se haya obtenido con la menor rentabilidad. Menos habrá que pagar a Hacienda llegado el caso.

Si uno llega a su objetivo y descubre después de los años que su rentabilidad es cercana a CERO, es posible que se tenga que replantear lo que ha hecho, pero ya se ha llevado sobre un 20% de ganancias emocionales si pensaba que tenía que pagar por ellas.

Desde hace mucho tiempo el cálculo de mi rentabilidad anual es la suma de todas mis cuentas a 31 de diciembre del año y comparo con la suma de lo mismo al año siguiente. No sé si es lo más correcto o no. En cualquier caso, me da igual y lo considero una curiosidad. Lo que hay es lo que hay, lo mejor que puedo hacerlo, independientemente de la rentabilidad.

Por no extenderme más en este artículo panfletario me despido como lo hizo el Doctor Who en el episodio antes comentado en el que una vez libre le dice a un niño que pasa cerca de él para que lleve un mensaje a sus captores:

“Diles que sé lo que han hecho y que voy para allá. Y si te preguntan quién soy diles, que he venido por el camino largo”.

Pasen unas felices Fiestas de Navidad y cuídense mucho. Sin duda la mejor inversión es su salud y la de los suyos. El resto de las cosas es, a medida que pasa el tiempo, totalmente accesorio.

Regalazo adelantado de Navidad. Muchísimas gracias por su fantástico texto @MAA.

Muchas gracias por su tiempo @MAA y por incentivar a la reflexión tan elegantemente.

En mi caso, me quedo con el comentario sobre el camino largo y subóptimo, pero que es el que uno decide seguir en el que se siente cómodo. En la sociedad de la inmediatez actual, ya nos cuesta entender lo de mirar a largo plazo, y nos preocupamos en exceso por elegir la mejor de las opciones, por lo que carece de valor el camino suficientemente bueno para llegar al nuestro destino. El valor de lo suficiente.

Y de nuevo invita usted a reflexionar sobre el riesgo y probabilidad de recompensa de uno u otro, y al continuar andando camino y mirar atrás veremos otro mejor. Concluimos de nuevo en la necesidad de disfrutar del camino recorrido, o para algunos entre los que me considero, la obligación de hacerlo si nos hemos acercado a nuestro destino.

Un placer disfrutar de sus reflexiones.

En ciertos debates se nota que no los ve igual el que ya está curtido en distintas situaciones bursátiles del que básicamente ha disfrutado de los buenos años pasados que incluyen sustos importantes, pero casi nada, a nivel de mercado, que se haya traducido en situaciones delicadas de sobrellevar y manejar.

Los mercados alcistas suelen llevar a la sensación que uno podría asumir riesgos extra que le darían un plus de rentabilidad a un coste casi cero. Luego cuando a posteriori lo analiza cree que se ha equivocado precisamente no tomando decisiones bastante más agresivas. Incluso busca justificaciones para creer que ese riesgo no es tal dado que su resultado a largo plazo (en entornos alcistas claros) valida el seguir ese camino.

Aquí el error suele ser en no ser consciente hasta que niveles pueden llegar a invertirse estos términos cuando se pasan situaciones de mercado realmente complicadas. De esas que hay que irse a periodos tipo 2007-2012.

Muy seguro uno debería de estar de que no va a necesitar según que herramientas que ahora parecen de lo más precindibles, precisamente en esos entornos.

Efectivamente la diversificación a veces parece redundante e innecesaria. Pero aquí habría que diferenciar claramente el que tiene suficiente estómago y habilidad para sobrellevar bien a lo que puede exponer la falta de diversificación, de aquellos que la ven innecesaria hasta que precisamente la necesiten en toda su extensión.

Volviendo al periodo 2007-2012 precisamente un producto que todos tenemos tendencia a considerar muy simple y propio de aquellos con exceso de miedo, los depósitos, fue uno de los que mejor lo hizo. No me gustaría ser aquellos que ven cualquier pérdida de rentabilidad como ocasión perdida, en un escenario donde los que no hacían nada, fueron de los más recompensados.

No es una cuestión fácil sobre como diversificar. A veces los intentos de diversificar se convierten en señuelos para sumar inversiones nefastas a largo plazo ( ¿se acuerdan de Fórum Filatélico? ) o inversiones que van a suponer en dolor de cabeza que uno igual preferiría evitar por no conocer bien o por preferir evitar precisamente algunas situaciones a las que puede llevar ( ¿se apuntan a un fondo de renta fija de países emergentes?).

No obstante a veces supone precisamente lo que usted comenta tan bien, que no hace falta forzar la maquinaria para lograr un buen resultado y, queriendo forzarla, a veces justo lo que se hace es anteponer una pequeña probabilidad de lograr un resultado mucho mejor a una posibilidad mayor de terminar estropeándolo.

En los debates que a veces veo sobre mecanismos para “acelerar” el proceso inversor, siempre me queda la duda, si en realidad no están excesivamente predispuestos a jugarse su supuesto objetivo inicial inversor, en aras de un objetivo mucho más inconfesable dado que precisamente supone pluses notables de riesgo.

Claro que eso suele ser más fácil de verlo en las decisiones que toman los demás que en las que toma uno mismo o en las que sugiere que podría llegar a tomar.

Recuerdo que en el podcast en el que participé comenté que caso de quedarme con un único fondo sería Cobas. Ya ven todos tenemos “muertos” en el armario.

Ojo no estoy diciendo que a día de hoy mi decisión sería otra. Caso de tener que quedarme con un único fondo, posiblemente en el momento de hacer click, por mucho que antes pensara en otras opciones, terminaría probablemente eligiendo Cobas. Tal vez con el matiz que igual no sería la misma si entrara en fase de tener que ir disponiendo de cierto capital a corto/medio plazo.

Lo que quiero decir es que no hay ninguna necesidad de quedarse con un sólo fondo cuando uno tiene la opción de tener varios. Aunque no creo que se me hubiera hecho insoportable el hecho de sólo llevar Cobas todos estos años, más allá del placer de ver algunas revalorizaciones mayores en algunas participaciones concretas, sí creo que he agradecido llevar una cartera menos extrema en este sentido.

Tampoco eso me lleva a preferir incorporar cualquier fondo antes que incrementar participación en los que ya tengo. Lo que pasa es que a veces uno agradece haber tomado decisiones menos binarias y con un espectro algo más amplio. Incluso aunque crea que el resultado de una de las opciones binarias sería mucho mejor.

El placer es mío al leerle a usted y resto de inversores en todos los hilos de la Comunidad.

Tan peligroso sentirse cómodo con lo que no es eficiente y dejarlo todo a la suerte de “es que así me encuentro bien”. Porque es posible que uno ya se acomode a que en el infierno haga calorcito y esté como si nada

Pensar y salir de la zona de confort es lo que nos debe mover a llevar el mejor camino posible. No tiene que ser el más fácil pero tampoco, por bueno que sea, tenemos que sortear un infarto por cada evento en el que el mundo nos ponga a prueba.

Y nunca se sabrá si por años que se hayan visto eso será mejor o peor. Algunos, por aquello que decía Jesse Livermore de que los mercados eran como las montañas, que nada es nuevo y siempre pasa lo mismo, ahí llevan años esperando que caiga de nuevo un meteorito sobre la tierra. Me cogen viendo Netflix

Don't Look Up (2021) - IMDb

La primera vez que leí sobre la Regla del 4 pensé que me iba a encontrar con el número mínimo de años en los que uno comienza a obtener rentabilidad haya comenzado alcista o bajista y, por supuesto, haya aguantado su proceso inversor sin abandonar pase lo que pase.

Totalmente. En cambio los mercados bajistas dan sensación de negatividad y de que cada día va a ir a peor. Reconozco que transitar desde mediados de 2007 a la primavera de 2009 no fue nada fácil emocionalmente. Y más porque en Verano de 2011 la cosa se puso igual de fea en profundidad y ya veníamos de Fukushima.

Imagino que para quien haya invertido en China (e incluso Asía en general) en el primer trimestre de este año que ya acaba, la fase bajista se estará haciendo ya “bastante larga”.

Y mientras tanto todo el mundo feliz en el SP500 con más del 35% de rentabilidad YTD o en el MSCI World pensando, y con razón, que en esos coches todo suma y sigue.

Y el día que uno piensa que; bendita diversificación, ya es suficiente para darla por buena en décadas de inversión. Con el tiempo se observa que algunos vehículos de inversión han podido batir índices evitando buenos líos más que subiendo muy rápido y en vertical.

En mi caso lo considero un riesgo innecesario. Pero veo en muchos casos que hay inversores que estarían de acuerdo en obtener desde el inicio de su inversión rentabilidades del 6-10% (por decir un ejemplo real de lo observado), y luego no están nada contentos si ven que el mercado u otros activos se han hecho el doble de rentabilidad.

Pienso igual, pero también es cierto que ambos tenemos un “rollo parecido” a la hora de invertir. Tener un único paso de inversión sabiendo que los ciclos pueden ser lo suficientemente largos en un sentido u otro es otro riesgo de plazo o ley de vida, que no tiene mucho sentido correr.

Un MSCI World puede estar 10 años haciéndolo genial como los 10 anteriores o te puedes tirar 13 hasta recuperar los máximos de 1999-2000 si alguien tuvo la mala suerte de “acertar con el momento”.

Luego que si desplegar el capital no es lo más eficiente. Tengo “comprobado pero no demostrado” que para plazos menores de 20-24 meses desplegar el capital inicial en vez de meterlo todo de una vez, seguramente no será lo mejor ni lo más rentable, pero muy probablemente que cumplas mejor la "regla del 4 " (de hecho por mi parte preferiría dependiendo del capital aumentar hasta unos 40 meses aprox.), que si aciertas en todo lo alto. Lo de que sólo tenemos un tiro es cierto para la mayoría de inversores.

Me consta que con China este invierno pasado hubo bastante de invertir en todo a una…

Muchas gracias por sus comentarios. Son muy amables.

@maa me veo obligado a citar su comentario, que es una verdad. Cuando decidimos ser inversores, en mi caso con muy pocos mimbres en conocimiento pero con ganas de aprender y estudiar de forma autodidacta, “la regla del 4” se cumplió en mi caso (este concepto lo desconocía por completo). Y efectivamente me llevó 4 años pasar de especulador a inversor, trazar un plan, documentarlo en hojas de cálculo y Morningstar para tener un seguimiento de las posiciones, porque en bajadas de los mercados la información de tu posición patrimonial ayuda bastante. Después de haber trazado los porcentajes de liquidez, inversión Value, indexación y dos F.I.temáticos (Fundsmith y Pictet China). En esta etapa de mi vida inversora he superado 12/18 y 3/20 sin problemas, Ya he cubierto las aportaciones periódicas en 15 meses y lo que sí es válido es saber todos los rendimientos implicados en las inversiones financieras, para comprender mejor que una bajada de los mercados no nos hará cambiar el rumbo si acumulas un porcentaje importante de plusvalías reinvertidas provenientes de otros nichos como PP, IPFs, etc, y como dice, en mi caso ver casi todo en verde después de seis años ayuda mucho. Y si China está bajando, controlo el porcentaje de esa inversión.

El tiempo, estudio y la experiencia es lo que nos hace mejores, y aquí incluyo la inversión.

Un saludo y muchas gracias por sus aportaciones, me han ayudado de verdad.

Yo también lo veo así, la liquidez es una inversión más y diversificada. Pero muchas veces cuando “una parte de dicho capital ya es más que suficiente para cumplir un objetivo siempre que no haya cosas raras”, invirtiendo el 100% en RV no estamos asumiendo mayores riesgos o descuidando el objetivo.

A largo plazo la RV siempre es más la opción más conservadora pero esto no hace que a corto plazo la liquidez siempre suponga un riesgo menor para todo el mundo.

Se me ocurre la situación contraria. ¿Y si después de dos años llega, sin esperarlo, un gasto económico muy grande que implica descapitalizarse? Estando en liquidez se pierden buena parte de los ahorros, de nuevo a rehacer el daño, y más lejos los objetivos. Estando en RV si en esos dos años la subida fue del 30% sería menor el impacto.

Sabiendo las probabilidades de los sucesos solo serían matemáticas :), no para evitar el riesgo pero si para poner las probabilidades de nuestro lado.

Muy interesante lo que comenta.

Y por eso cada cual sabe cual es su colchón, su capacidad de rehacer el ahorro, o sus previsiones de liquidez. No es lo mismo tener familia numerosa que sólo tener que mirar para uno mismo.

Si por mi fuera estaría 100% invertido. Pero hay personas y efectos colaterales que piden servicios y necesidades

No me planteo invertir el capital que sé que voy a necesitar para la ortodoncia de las peques. . Ni tan mal o dónde hay que firmar

. Ni tan mal o dónde hay que firmar

Si el coste de oportunidad es que si lo hubiera hecho habría ganado un 30%, me doy por contento porque ese 30% lo haya subido mi cartera principal.

Supongo que no hay un proceso ni una solución práctica, escrita y eficiente que pueda aplicarse de forma general.

En mi caso tengo claro que mi cartera es más de andar por casa que cualquiera que se haga con precisión, rebalanceo, ajuste de costes, etc.

Por contra, y por lo que sea, (seguramente suerte) la llevo y me dejo llevar por dónde el mercado dicta de forma diversificada y no me puedo quejar.

No siendo haya un ataque marciano serán 5 o serán 10 años, pero tengo la práctica confianza de que mis objetivos se van a llevar a cabo con un alto margen de cumplimiento o, al menos, de necesidades cubiertas.

Por no dejar de llevar las cosas a mi terreno, para poner las probabilidades de mi lado es por lo que estoy comprometido con Adarve.

Muchas gracias por su comentario.

@MAA Le voy a contar a usted y a toda la comunidad una reciente historia inversora.

Cómo un inversor entra con todo en los fondos típicos values patrios en abril- mayo del 18 y de golpe: Prácticamente todos los miembros de esta comunidad pueden suponer lo que supuso tener un 50% de una cartera que ya no se podía permitir aportar más ( siempre hay que mantener un colchón de seguridad, cada uno sabemos con lo que estamos cómodos) dos años después.

Me llevé la lección de mi vida y con el miedo de haber perdido ese único disparo. Aguanté un año más, lo justo para cancelarlo todo sin pérdidas y buscar el disparo que mi mente había ido diseñando en esos tres años: dca de 50 meses en el Msci World con posibilidad de poder aportar en caídas pasado ese periodo si el mercado me dejara comprar en rebajas y si no pues contento también porque la pata de la inversión ha ido creciendo sin tener que apoyarla.

¿ Es una inversión buena? No lo sé, sólo el tiempo lo dirá. Lo único que tengo claro es que la inversión me dio la oportunidad de ejercer otro disparo y no voy a desaprovecharla.

Marcos siempre es un placer leerte y escucharte.

En este punto llevo bastante tiempo reflexionando ya que no tengo muy claro cual debería ser ese colchón de liquidez que uno debería mantener. Para realizar este calculo siempre contemplo el peor escenario.

Pongamos un ejemplo, gran crisis como la de 2008. Las cosas se ponen feas, uno pierde el empleo y tiene que hacer frente a los gastos corrientes del hogar y la hipoteca. Al mismo tiempo ante esta gran crisis ves que tu gran capital esos 300.000€ invertidos en fondos de RV se han visto afectados en un -50%.

Ante esta difícil situación, pensando siempre en lo peor uno dispone de una indemnización por despido mínimo que no sería otro que ir a FOGASA y cobrar durante 24 meses un subsidio por desempleo + los 150.000 € que tenemos en los fondos y que no queremos tocar para no materializar perdidas en el peor momento.

¿Cúal es el mínimo en Liquidez que debo tener para no tocar los fondos de inversión ante una situación como la descrita?

Cada uno sabe sus gastos y necesidades, pero esa liquidez pensando siempre en el peor de los casos y siendo prudentes bajo mi punto de vista debería complementar los ingresos por desempleo e indemnización impuesta por FOGASA un mínimo de entre 5/7 años.

Creo que este ejemplo es una situación desfavorable quizás no la más desfavorable, pero como punto de partida es la que yo me tomo. Mejor siempre la podemos pintar y celebrar, pierdes el empleo cobras una buena indemnización y encuentras trabajo después de un mes, pero cuando hacemos este estudio creo que nos tenemos que poner en una de las peores situaciones.

Es de suponer que ese disparo no le va a salir nada mal. Si ha sido capaz de pasar el camino del desierto del “BaluePatrio” ahora igual no está nada mal ver los toros desde la barrera contraria

Si ha sido capaz de pasar el camino del desierto del “BaluePatrio” ahora igual no está nada mal ver los toros desde la barrera contraria  . Quien sabe…

. Quien sabe…

Si bien yo habría dejado algo del anterior

En el Blend/BRK tampoco se vive mal (con este último no soy muy ecuánime porque lo considero el ETF más barato del mundo).

Ánimo en su camino y su proceso. De buen seguro le irá suficientemente bien.

Si algo he aprendido estos años es a no olvidar lo que puede pasar, pero también a no condicionarme por cosas que igual no volvemos a ver. Todo el mundo recurre al pasado para explicar ciertas situaciones, pero dichos pasajes, nunca ocurrieron el los entornos que sucedían alrededor del mundo. De hecho es imposible porque el mundo siempre varía.

No me planteo pensar en lo peor par seguir un plan. Tengo en mi cabeza ciertas contingencias. Pero probabilísticamente pienso en positivo.

Como siempre recuerda @jvas, en sus buenas citas lectoras, recuerdo esta de Montaigne que comentó en el primer podcast en el que intervine y que jamás olvido: Mi vida ha estado llena de terribles desgracias, la mayoría de las cuales nunca sucedieron

En la vida profesional, al menos a mi me ha ocurrido en la actividad a la que me dedico (pero supongo que pasará igual para casi todos) es que hay cierta intuición que aparece y que, por poco científica que sea, nos dicta que es lo que tenemos que hacer en el momento adecuado y de una forma natural. A la larga esta forma de actuar, (si nos evadimos de las emociones que no es poco) se aproxima mucho a lo más eficiente que se hubiera hecho tranzando un plan.